國王的新衣 – 股票篇

國王穿著創意裁縫師設計的新衣,得意洋洋的走出王宮,到街上遊行。國王一邊走,一邊望向兩旁的人群,心想:「 我這件衣服是給聰明人看的,不聰明的人就看不見,不知道這群人當中,有多少人看得見呢?這件衣服真是神奇。」

其實所有人看見的,是一個脫得光光、只剩下一條內褲的國王。但是沒有人敢說出來,因為誰也 不願意承認自己是個笨蛋呀!就在這個時候,一個小男孩從人群中跑出來,指著國王哈哈大笑說:「哈哈哈!國王沒穿衣服,羞羞臉!」

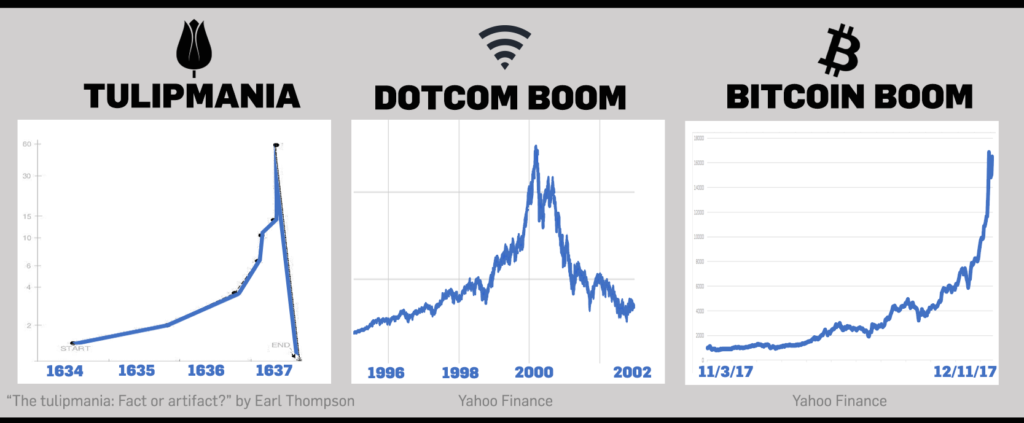

華爾街永遠不缺創意的裁縫師

從過去的歷史一再的反覆,人類的貪婪可以失去理智。300年前曾經有荷蘭人用一棟房子換一顆鬱金香。2000年的網路泡沫,投資人追求最會燒錢的公司。2017年一個比特幣要$20000美元。還有許許多多的股票-Tesla, Beyond Meat, Carvana, Weed stocks。華爾街總不乏有創意的創業家,把看不到的美麗夢想,賣給聰明才看的到的人。我們忘了連小孩都看的到的事實。把基本的股票價值評估丟到了一旁,忘記公司最基本的責任是創造現金流給股東。並非所有Over-Hyped公司都是惡意,但他們都有相當程度的相似度:

1. 媒體寵兒

股價進入瘋狂前,勢必有瘋狂的報導。剛剛好我們處在一個資訊傳播超快的世代。對於新奇、與眾不同、流行的事物格外吸睛。媒體最擅於助長恐懼與貪婪,一旦抓到群眾有興趣的事物,就會爭相報導。Elon Musk 就是一個喜愛操弄媒體的經營人。

2. 受消費者歡迎

如果我告訴你一家超賺錢的垃圾處理公司,你恐怕懶得跟我聊。但是如果我開Tesla, 吃Beyond Burger, 那真是個有品味的人。我們的話題瞬間改變。很多XX粉,喜愛一個商品,會愛屋及烏的喜愛這家公司的股票。

3. 對公司在市場上暫時的領先過於樂觀

因為挾著與眾不同、獨一無二的商品或技術,快速在市場上佔據了領先的地位。這樣的公司常常引導投資人誤以為市場勝負就此底定。造成股價短時間的上揚,更拉高了投資人的信心,一不小心,估值就已經上了雲端。

學習說實話的小孩

當我們回頭看過去的價值泡沫,我們清楚能夠辨別,甚至覺得當時的人很蠢。但不要低估了金融羊群效應。為什麼股價在波動後會有回歸均值得的行為? 為什麼盤整的股票會在最大量成交價上下擺動? 因為那是人性,我們不自覺的會往人多的地方去而感到安心,即是人群走向了懸崖。我們需要學習說實話的小孩,你到底看到了什麼?

避免下一個羊群效應

網路泡沫讓投資人損失了上兆的股票市值。而保護好自己的資產是一個投資人最重的議題。未來我們勢必遇到更多的投資機會,你需要看清國王沒有新衣,他的肚子很肥。下面有幾個可以注意的現象:

熱門與流行不代表獲利

好的流行產品可能會帶來好的獲利能力,但荒謬又虧錢的股票也隱藏其中。媒體喜歡報導有話題性的產品,對知名度展開助攻。人的貪婪容易被大眾媒體誘發,並錯誤聯想流行商品一定賺很多。但現在的股票市場充滿了賣越多虧越多的公司。

築夢太遠的未來

公司的成長是有步驟的,從市場Product-Market fit, 找到Marketing lever, 到Scale-up,再到creating moat. 任何一個步驟成功都很困難,相反來說,任何時候都有可能成功後又失敗。建立永續企業是需要千錘百鍊的,但現在許多速成的新創,瞬間市值就超越了經營數十年的市場龍頭。投資人把夢想建築在太遙遠的未來,認為總有一天公司會實現市場制霸。所以投資了一個5年後公司預估的價值。天啊,這是賭注吧。你要仔細看一下Insider是怎麼賣股票獲利的。

投機的股東

有些股東是財務併購的高手,對於市場投資人的愛好非常熟悉,所以金融包裝了一些”流行公司”,但缺乏長期創造價值的能力。有些不夠小心的投資人,在熱門領域中看到這個被低估的好公司,欣喜若狂。孰不知買到了只是仿冒品,商品極度沒有競爭力。

高估公司競爭力

新創公司在一個新的市場領域取得了領先的地位,從此一帆風順的領先下去?!答案當然是否定的,當某公司獲得華爾街的青睞,通常只會帶來更多的競爭。更可憐的是某些產業進入門檻很低,資本支出很高,產能規模化不是花錢蓋工廠就可以完成的。低門檻產業的公司容易受到競爭者削價競爭,毛利率逐漸下滑。為了擴充產能而資本支出大得嚇人,等到工廠也蓋好了,還要一年半載的優化生產良率,到時候競爭對手也準備好了。優勢是不會永遠存在的。

乏善可陳的商業模式

企業的存在通常解決某個問題、產生價值、降低成本、增加效率等等。但有些看似營收大幅成長,但其解決的問題並不迫切,或是公司大費周章卻沒增加什麼效率。一個好的商業模式要能解決迫切的問題,具備剛性需求,成效要顯著。如果是因為一時流行或大肆廣告才能維持某些需求的衝動性消費,那公司是否具備成為品牌公司的行銷能力?

回歸基本面分析

區分夢想與公司獲利能力是投資人應該具備的基本能力。我們不能人云亦云,透過已經發布的季報,了解產品的毛利、營收成長率、營益率等等,才是橫量股票價值的標準。

Beyond Meat (BYND)

Beyond Meat 是2019年5月1日以$25/股IPO的人造素肉食品公司,他的主要商品Beyond Berger(兩片4盎司漢堡排包裝)售價$12美元/磅,Whole Food自行推出素肉品牌售價$6.4/磅,一般牛肉$5/磅。其高昂的售價僅能產生26.8%的毛利。

“We are bringing technology to an industry that is starved for innovation,” says David Lee, chief financial officer of Beyond Meat “We want to replace livestock.”

2019 Q1 季報後Summary

BYND 2018營收87.9M,2019 Q1 營收40.2M,年成長214.7%,TTM115.36M。最新公司營收2019全年 Guidance $210M,營成長140%。Q1毛利率逐步改善到26.8%。GAAP EPS -$0.95較去年同期-$0.98微幅改善。Q1 adjusted EBITDA -2.1M,公司預估全年將達到Breakeven。Levered Free Cash Flow -52.76M。是一家超高成長,令人期待的公司。

荒謬的Valuation

公司目前Outst. shares 58.3M(BYND有超級多的Convertible Preferred Stock,根據Q1季報,Adjustment to reflect assumed conversion of convertible preferred stock為48.757M shares)。2019/6/7股價收138,Market Cap. 8.1B, 目前Price / Sales = 138 / (115.36/58.3) = 69.74,以2019全年預估營收210M加一些revenue surprise 220M來算,P/S = 36.57。假設2020~2023每年營收都成長100%,P/S分別為18.28, 9.14, 4.57, 2.29。在所有食品股中最高的P/S大約2。目前的股價已經反應了到2023年每年營收成長100%的價值了。Market Cap 8.1B,已經超越年營收$10B的雞肉商品公司Pilgrim’s Pride(Market Cap 6.38B)(Tyson Food Market Cap 30B)。注意,年營收是BYND的86倍。

目前Institute holding 只有4%,顯示買的都是散戶。想要放空的投資人也超多,每日Short volume都佔全部Volume 50~60%(即使利息接近70%)。但媒體渲染力量強,股價上漲就軋空。

這個股票你看到了什麼?

我看到了BYND無疑是2019年最荒謬的股票。

是否該放空所有荒謬的股票?

或許我們可以輕鬆的評估一個股票應該價值多少,但我們無法評估貪婪的投資人能有多盲目。最後附上一個比特幣的走勢圖給大家回味。