TLT 是投資美國20年長期國債的熱門ETF,它的流動性良好,費用率不高,在債券市場中是個重要的指標。由於其較長的債券到期日,理論上可以提供較短期債券更吸引人的殖利率。這類資產的信用風險相對較低,但存在顯著的利率風險。當市場利率變化時,價格波動會比短期債券要來的大。對於希望同時獲取殖利率與價差回報的投資者,TLT 可能是一個有用的投資工具。

TLT在升息循環時的價格波動大,歷史上的最大回徹(Max Drawdown)高達42.2%,所以它並非”穩健收息”的工具。對於需要穩健年回報的投資人,TLT並不適合成為長期持有的核心資產。而是應該選擇包含更廣泛債券的基金,例如 AGG 和 BND。相反的,對於利率有研究並且追求價差回報的投資人,則TLT是一個相當好的投資工具。當市場在升息循環時,價格會大幅上揚。例如2014年時,TLT的年報酬曾高達27.3%,遠高於殖利率報酬。

在這個動盪不定的經濟環境中,有策略地分散投資組合,並掌握各種資產類別的風險和回報,是資產配置的關鍵。TLT是一個低信用風險、高利率風險的金融產品。只有選擇適合自身風險承受能力與符合資產配置目標的ETF,可以幫助投資者在追求收益的同時,管理潛在的市場風險。

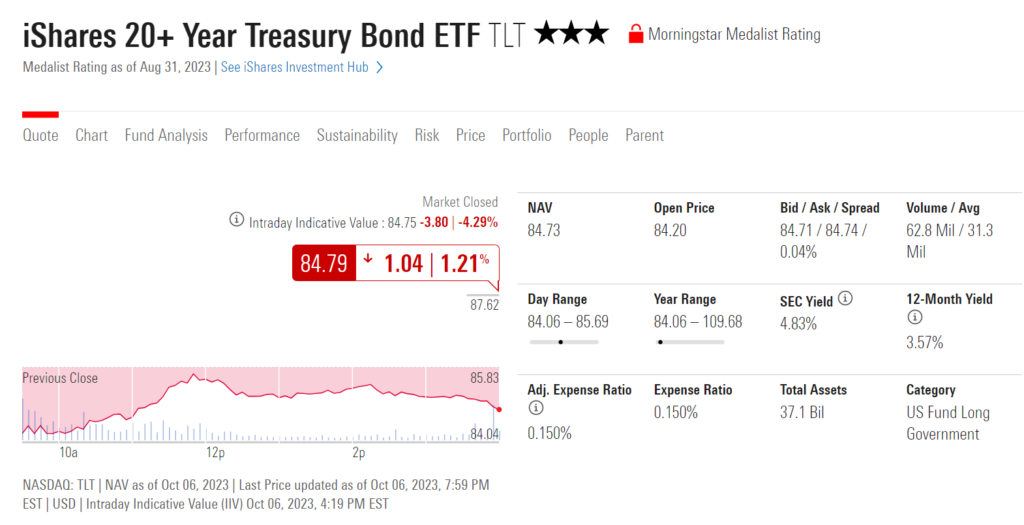

TLT基本資料

| 資產分類 | 美國公債 |

| 總資產規模(AUM) | $37.1 B |

| 費用率(Expense Ratio) | 0.15% |

| 平均交易量 | 31.4 M |

| 有效久期(Effective Duration) | 17.1 |

| 債券存續期(Effective Maturity) | 25.49 |

| 到期殖利率(Yield to Maturity) | 4.32 |

| 最大回撤(Max Drawdown) | -42.26% |

| 代碼 | Top 5 持股 | 比例 |

|---|---|---|

| N/A | US Treasury Bond 1.875% 15-FEB-2051 | 9.21% |

| N/A | US Treasury Bond 2.0% 15-AUG-2051 | 7.24% |

| N/A | US Treasury Bond 1.625% 15-NOV-2050 | 6.40% |

| N/A | US Treasury Bond 1.875% 15-NOV-2051 | 5.48% |

| N/A | US Treasury Bond 3.0% 15-FEB-2048 | 4.83% |

| 總共持股 | 42 |

TLT在2020年出現歷史高點,至2023/10月已經回撤超過42%。凸顯利率風險雖然不常發生,但是長期債券對利率非常敏感,所以千萬不要誤以為只要是債券都是低風險投資商品。有效久期(Effective duration)是衡量債券價格對利率變動的敏感度的一個指標。目前TLT的17.1代表: 當利率增加1%,TLT價格將下跌17.1%。而一個較適合長期持有的綜合債券ETF – AGG的有效久期為6.2左右。它的利率風險僅TLT的三分之一左右。TLT利息是每個月派發的,目前到期殖利率為4.32%。但是台灣人投資美債,要繳交30%稅,所以實際可以賺到的利息是3.024%。雖然目前美公債價格”看似便宜”,但3%的年息並不算高。所以我們建議TLT還是比較適合用來賺取價差。

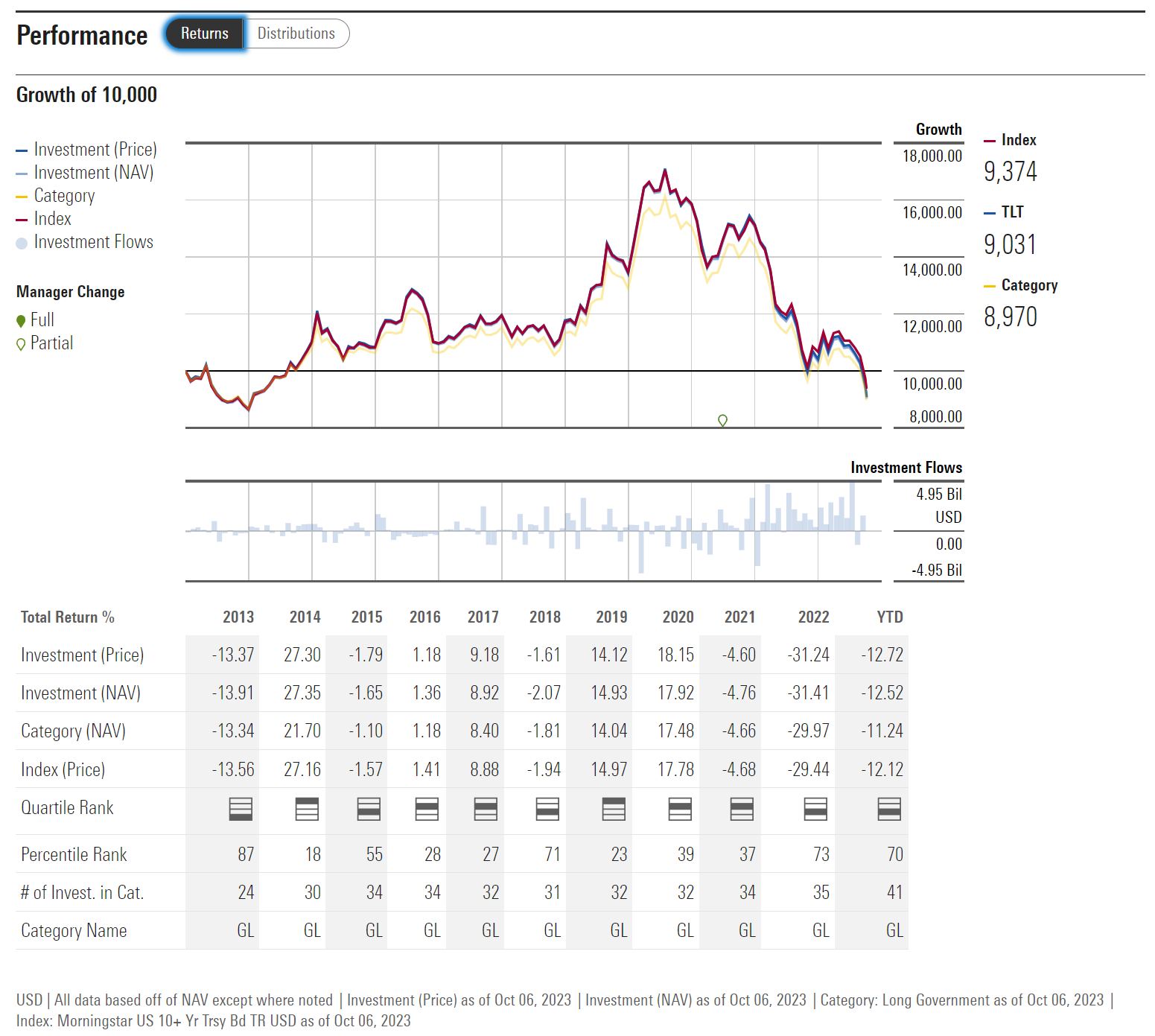

歷史表現

從過去10年的歷史表現,TLT的每年回報動盪劇烈,最高是2014年的27.3%,最低是2022年的-31.24%。當TLT在2022下跌時,資金反而出現大量的淨流入,代表很多人進場超底了。Percentile Rank這列代表在Long Government分類中TLT的排名表現。最高是2014年的18,最低是2013的87。

技術分析

TLT在9月21日跌破$92.23之後就加速放量下跌。結至2023/10/6,TLT的價格已經跌到16年前價格。目前仍未出現底部訊號。若使用周K線觀察,會發現近兩周出現歷史大量。假設如同Bill Ackman預測的10年美國公債來到5%,那推估TLT的預估價位約在$81.6左右,距離現在價格3.7%左右。做空的投資人隨時都有可能獲利了結了! 而我們認為TLT要在確定2023年底不再升息後,才有確切的止跌理由。所以接下來的CPI數據與FED 11月初會議將是關鍵時刻。