- 什麼是VIX恐慌指數?

- VIX指數的特性

- VXX – VIX指數的ETN產品 : iPath® Series B S&P 500® VIX Short-Term FuturesTM ETNs

- 為什麼VXX的價格是長期下跌趨勢?

- SVIX – 反向做空VIX指數ETF (-1x Short VIX Futures ETF)

- VIX指數與VIX短期期貨指數存在落差

- Volmageddon 波動率末日的成因

- 做空波動率的4種交易方法

- 設計量化交易策略 – Supertrend S/L

- 實測Supertrend交易策略

- 結論

2023年上半年,美股表現出一種罕見的平靜,這為那些傾向做空波動率的交易者帶來了顯著的利基。在這段期間,S&P 500指數每日波動幅度保持低於2%,VIX波動率指數大部分時間也低於其長期平均值。部分交易者透過ETF、選擇權和期貨對VIX波動率指數的走勢進行放空,在2023年獲得了不錯的利潤。就以放空VIX的ETF: SVIX (-1x Short VIX Futures ETF)來看,結至2023年9月28日的YTD獲利為93.66%。是FinTasticRS追蹤的200檔ETF中獲利最高的。然而,做空波動率交易看似吸引人,但對於那些過度使用槓桿或忽視避險策略的投資者而言,這種策略有著巨大的風險。

這一點可以通過回顧2020年2月的「新冠疫情」事件來得到驗證。當時,VIX波動率指數18天內從17點狂漲至最高85點,升幅達到500%。換句話說,如果你做空$10000,18天後你最多將虧損$40000。2018年2月5日,VIX波動率指數出現單日上漲117%的歷史紀錄。許多反向做空VIX的ETF單日幾乎「歸零」。經過12天後VIX跌回原點。但ETF已經暫停交易或被迫下市清算。

做空波動率交易到底是否值得成為投資組合之一? 是否能制定周密的風險管理和避險策略,同時獲取超額的獲利? 本文就讓我們來探討這個策略!

什麼是VIX恐慌指數?

VIX波動率指數 = S&P500指數未來30天的預估隱含波動率

CBOE推出的VIX指數就是S&P500未來30天的預估隱含波動率(Implied Volatility, IV),它是從市場上交易的S&P500指數選擇權價格逆推出來的一個數值(註一),俗稱恐慌指數。VIX指數是一個百分比數字,數字越大,意味著市場預期S&P500指數的未來波動會增加。舉例來說,當VIX指數為20時,代表未來30天,S&P500的預期波動率(Implied Volatility, IV)是20%/12 = 1.67%。VIX指數的長期平均值在19.5。當市場穩定上漲時,VIX通常緩步的下跌,最低曾經來到8.5附近。當市場恐慌性下跌時,可以極快速跳空上升到20以上。在2020新冠疫情爆發時,VIX最高來到85。

VIX是一種領先指標,當市場預期下跌,投資人與機構會買入Put進行避險。當買Put的量超過賣出Put的量,就會導致隱含波動率(IV)提高。所以VIX可以解釋為市場尋求《避險》的需求。所以該指數的ETF、期貨與選擇權也被用來當作黑天鵝事件的避險工具。

更詳細的VIX說明文章請參考:恐慌指數VIX – 期貨&選擇權

註一:VIX的計算方式 – VIX指數使用標準SPX月期權和每週五SPX期權來計算VIX指數。標準SPX期權在每個月的第三個星期五到期,而每週SPX期權在其他所有星期五到期。只有距離星期五SPX到期日大於23天且小於37天的SPX期權被用於計算VIX指數。然後,這些SPX期權被加權,以獲得對S&P 500指數預期波動率的恆定到期日為30天的度量。資料來源:CBOE官網

VIX指數的特性

- 高敏感度:當市場面臨黑天鵝事件的初期,VIX的敏感度很高,甚至有領先指標的作用。

- 恐慌時高度波動:VIX向上Spike up時,波動度明顯放大許多,難以預估走勢、規劃買入、停利/停損。

- 長期下跌:選擇權時間價值隨時間遞減,所以VIX 95%時間都是在下跌,只有少數時間會突然噴出上漲,然後就又回到下跌循環。

VXX – VIX指數的ETN產品 : iPath® Series B S&P 500® VIX Short-Term FuturesTM ETNs

VIX指數本身無法被交易,但可以透過期貨、選擇權或是ETF等金融工具進行交易。例如VXX就是一檔巴克萊銀行旗下iPath系列的VIX指數投資證券(註二)。VXX試圖模擬VIX指數的每日漲跌幅,但會有些微落差,因為它並非追蹤VIX指數,而是追縱 S&P 500 VIX 短期期貨指數 (S&P 500 VIX Short-Term Futures Index)。VXX的資產規模為$458M,平均每日交易量為1000萬股。交易時間與美股一樣,為美東9:30AM~4PM。流通性相當好,是交易VIX指數最方便的工具。

為什麼VXX的價格是長期下跌趨勢?

從以下歷史價格圖表可以發現,VXX所追蹤的S&P 500 VIX 短期期貨指數價格是長期下跌趨勢,如果投資十年,年化報酬率是-46.39。若長期投資,你的資產期待值最終會接近零! 這是為什麼呢? 這就要更深入的了解S&P 500 VIX 短期期貨指數的計算方式。

S&P 500 VIX 短期期貨指數的計算,是使用兩個近期的VIX期貨合約價格加權合成的。每日它會將部分近月份的VIX期貨合約滾動到下個月份。透過一個不斷滾動的方式,來模擬VIX指數。

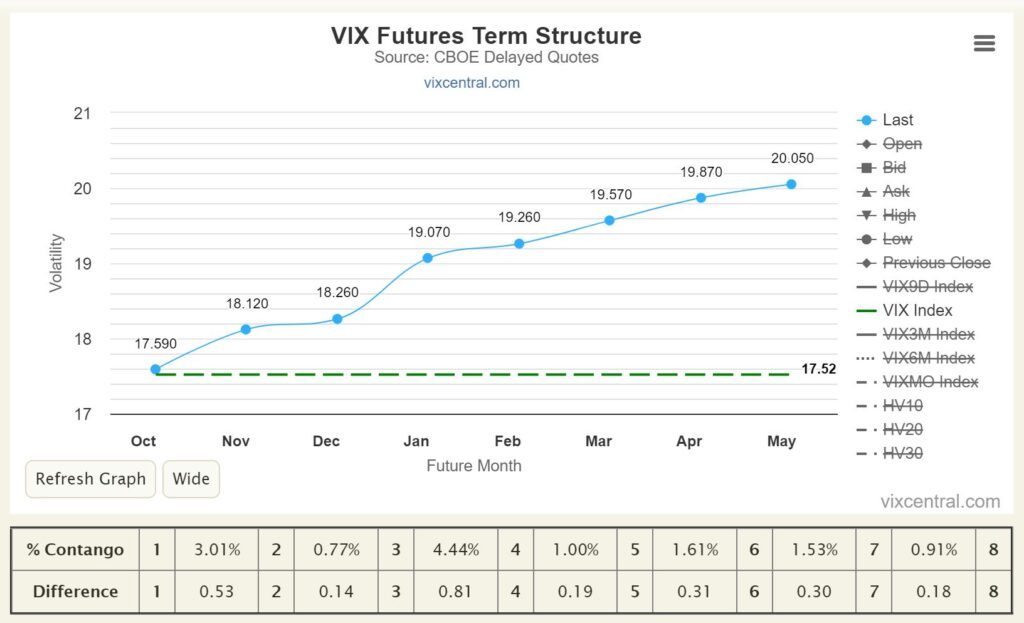

左側是多個月到期的VIX期貨價格或稱為VIX期貨曲線。觀察後可以發現,期貨曲線處於正價差狀態(contango),也就是遠月期貨價格會大於近月期貨價格。造成正價差的原因是遠月的不確定性較大,市場給予的波動空間預期會較大。以左圖為例,11月期貨18.12高於10月期貨17.59約3.01%。代表期貨一個月會流失3.01%的時間價值。若以3.01%複利12個月則是44.2%。

VIX ETFs 長期來看通常會賠錢,就是因為期貨曲線的正價差狀態。因為VIX ETFs 持倉的近月VIX期貨會隨著時間價值流失而衰減。每天當他們將持倉滾動到下個月VIX期貨,他們就賣掉較便宜的期貨,去買入較貴的期貨。這個過程不斷重複,導致在一個典型的年度中,這些基金會有巨大的兩位數損失。

註二:ETN (Exchange Traded Note)是一種「指數投資證券」,它在交易所上市,可以像股票一樣買賣。它的回報是根據某一特定的指數或其他資產的表現,但投資者不持有這些資產。ETN的最大風險在於,如果發行ETN的金融機構(如銀行)破產,投資者可能失去他們的投資金額。

SVIX – 反向做空VIX指數ETF (-1x Short VIX Futures ETF)

SVIX是由Volatility Shares所發行的一檔反向做空VIX指數ETF。它追蹤的是Short VIX Futures Index,試圖模擬VIX指數的反向收益。Short VIX Futures Index與S&P 500 VIX 短期期貨指數一樣採用兩個近期的VIX期貨合約價格加權合成。VXX的資產規模為$93M,平均每日交易量為200萬股。交易時間與美股一樣,為美東9:30AM~4PM。

正價差狀態(contango)期貨指數曲線對做空操作有利! 因為VIX ETFs 持倉的近月VIX期貨會隨著時間逐漸衰減(獲利)。每天當他們將持倉滾動到下個月VIX期貨,他們就用較便宜的價格平倉期貨,並賣出較貴的期貨。不斷滾動的換倉操作,導致指數長時間處於上漲趨勢。

但是從上圖可以發現,Short VIX Futures Index在2018年2月與2020年2月都遭受Volmageddon波動率末日。指數在極短時間分別損失了61%與88%。而反向ETF更是因為市場失控而損失超過9成。當反向ETF單日出現據虧,資產管理規模(AUM)大幅縮水。放空頭寸也會縮減。當過了一個月,VIX又跌回平均值水平,反向ETF卻不會把虧損賺回來。所以”巨大的短期虧損”是反向VIX ETF最大的敵人。

目前Short VIX Futures Index指數還沒突破2018年的高點。但還好的是,指數的計算設計不會變成負數。所以持有SVIX最慘就是所有投資歸零。而如果你是直接放空VXX,理論損失是無限大。

VIX指數與VIX短期期貨指數存在落差

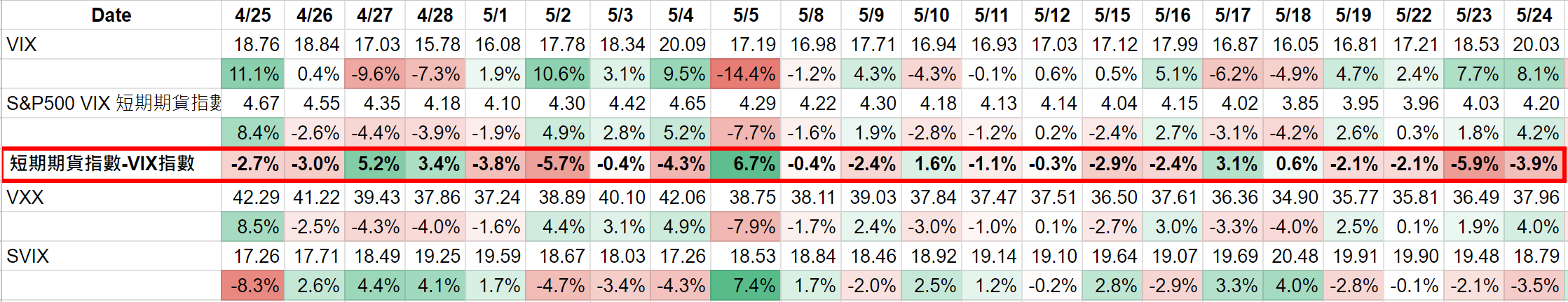

如果我們將VIX指數與VIX短期期貨指數放在一起比較,會發現兩者之間每日漲跌落差其實還滿大的。當VIX指數大漲,VIX短期期貨指數漲幅可能只有一半。VIX指數下跌時也一樣。總的來說,S&P500 VIX短期期貨指數的波動比較小。波動較小讓這些VIX ETP金融商品的交易可以被更多人接受與參與。所以VXX與SVIX兩個追蹤S&P 500 VIX短期期貨指數的ETP,每日表現與VIX指數也存在落差。

兩者數據落差根本的原因是計算基礎不同。VIX指數的計算是採用選擇權數據。S&P 500 VIX短期期貨指數的計算是加權近兩期期貨價格。而且每日滾動持倉造成指數會長期下跌。

Volmageddon 波動率末日的成因

Volmageddon事件並非單純的股市下跌所造成的,這種”電影院踩踏事件”的成因來自《再平衡機制》與《市場過度集中》。

反向ETP Exchange-Traded-Products (例如SVIX) 設計的初衷是提供投資者一個每日與標普500 VIX短期期貨指數相反的投資表現。ETP所持有的做空VIX期貨合約價值,是跟資產管理規模(AUM)相關聯的。VIX期貨的價值 = VIX指數 x 1000。假設VIX指數為20,則1口VIX期貨價值$20,000。如果ETP有$100M AUM,則需要($100M / $20,000 = 5000) 做空5000口VIX期貨。(以上數字只適用於解釋概念,並非真實數字)。當市場波動率激增10%來到22,反向ETP的價值(AUM)虧損10%變成$90M。發行商為保持市場中性而啟動《再平衡機制》,被迫買入VIX期貨合約以減少做空口數。新的ETP做空口數是 $90M / $22,000 = 4090口。所以它會在市場上買入910口VIX期貨進行空單平倉。此舉進一步造成VIX指數的上漲。

這樣的操作對VIX期貨價格產生了顯著的正向推動效應,造成反向ETP的虧損加劇。這種情況觸發了再平衡需求,意味著需要更多的VIX期貨合約來維持市場中性,造成反向ETP淨資產價值繼續萎縮的惡性循環。

當反向ETP在VIX期貨市場的交易量佔據太大份額,《市場過度集中》會加劇了市場的波動性衝擊。假設VIX期貨市場平均一天的交易量為10,000口,ETP的再平衡機制需求是910口。則再平衡交易佔據市場的9.1%成交份額。假設VIX單日上漲50%,經過以上例子相同的計算方式,ETP需要買入3333口VIX期貨來進行再平衡。佔據單日33.3%的交易量,這種負反饋循環不斷推升期貨價格,給ETP淨資產價值帶來巨大下行壓力,最終導致投資者承受近九成的損失。

做空波動率的4種交易方法

做空波動率的方法大概有以下幾種:

- 買入VXX 賣權(Put Option) – 虧損有限,高槓桿、資金效率高,會有時間價值衰退(theta)

- 買入SVIX – 最大虧損就是投入的全部本金,沒有VXX的所有缺點,流通率略差一點

- 放空VXX – 需要借券、需要支付利息、虧損無限大,優點是流通率最好。

- 放空VIX期貨 – 虧損無限大,需要自己執行換倉,持倉部位的金額較大且不靈活。

先從風險角度思考,因為放空VXX與放空VIX期貨的虧損無限大,而且在波動率末日幾年會發生一次情況下。我不建議採用這兩種交易方法。買入VXX賣權對進階投資人是不錯的選擇,但須具備選擇權知識,所以這次先不納入評估。接下來,讓我們先看一下其他三種的交易的2023YTD績效:

從上圖可以得知,VIX指數在2023年的YTD(結至9/28)下跌了29%。S&P 500短期期貨指數則與VXX一樣下跌了59%。然而SVIX獲利高達92%。所以做多SVIX會比放空VXX獲利多出33%。顯然在以上的做空方式選擇中,買入SVIX是最好的選項。但這是為什麼呢?

為何SVIX《做空波動率》績效大勝放空VIX指數?

深入探討2023年SVIX的獲利模式,我們可以清晰地看到三個主要的獲利構成要素。這些元素合在一起,彰顯了這一交易策略的吸引力。一是以VIX指數低買高賣的操作,賺取價差。二是透過時間流逝,賺取時間價值。三則是獲利後,本金放大,賺取複利效果。

《VIX指數價差》 – 價差是最容易理解的部分。2023年VIX指數總共下跌了29%,所以S&P 500短期期貨指數的下跌也包含了這個部分。

《時間價值流失》 – 由9/28的VIX期貨曲線來看,VIX本月期貨與次月期貨的價差約在3.01%。每個月時間價值流失3.01%,經過9個月的複利後大約是31.6%。

《本金放大》 – SVIX作為一個多頭工具,其資本和部位會隨著獲利而擴大,這與放空VXX形成鮮明對比。以數字為例,假設VXX連續22天下跌3%,其價值會總計下降51%。相對地,若SVIX在相同情況下每天上漲3%,22天後其價值將增長91.6%。

綜合以上討論內容,使用SVIX做空波動率具有相當吸引人的”賺錢構造”,前提是不要遇上任何黑天鵝事件。

設計量化交易策略 – Supertrend S/L

讓我們再總結一下以上的資訊,並思考如何用量化的方式進行《做空波動率交易》

- VXX 是一檔做多VIX的ETN,流動性非常好,缺點是放空VXX需要利息,且虧損無上限。

- SVIX是一檔做空VIX的ETF,流動性尚可,優點是虧損上限就是投入總金額。

- 因為《時間價值流失》與《多單複利》兩個因素,SVIX長期結構性走多,這從S&P500 VIX短期期貨指數的長期歷史圖表中也可以發現。

- VIX波動率指數大部分時間在緩步下跌,只有少數黑天鵝事件時會暴漲、跳漲。

- 長期做空波動率,會有機率遇到Volmageddon波動率末日,單日巨幅虧損可能達到90%。

- 做空波動率策略的主要目的是規避風險,其餘大部分時間指數會穩定獲利。

所以買入SVIX,是一個比放空VXX更好的選擇。而SVIX佔投資組合的百分比建議不超過20%。就算遇到波動率末日,SVIX單日損失90%。對投資組合的影響是-18%。SVIX過去60日的平均上漲標準差是1.6%,下跌標準差是2.3%。股票屬性乃急跌緩漲,在量化交易策略中,適合使用短周期、非常窄的Supertrend去控管停損。想進一步了解Supertrend指標可以看這篇文章:Supertrend指標。交易策略可以設定一個VIX濾網,當VIX過高時,停止交易SVIX。

Supertrend L/S 交易策略

在TradingView的公開Supertrend Strategy,策略是多空雙向進場。所以我們要將它改成可以單選做多或是做空,並增加”VIX過高時不交易”的濾網。修改後的Supertrend L/S Pine Script程式如下:

//@version=5

// 定義交易策略設置,包括策略名稱、視覺層、默認數量類型、數量值和初始資本

strategy("Supertrend L/S", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, initial_capital = 100000)

// 使用者輸入設置

Long = input.bool(defval = false,title="Long?")

Short = input.bool(defval = true,title="Short?")

atrPeriod = input(title="ATR Period", defval=24)

Multiplier = input.float(title="ATR Multiplier", step=0.1, defval=1.5)

MaxVix = input(title="Max VIX", defval=30)

// 獲取VIX指數並設定VIX濾網條件

vixClose = request.security("CBOE:VIX", timeframe.period, close)

vixCondition = vixClose < MaxVix

// 從VIX指數獲取數據並計算VIX條件

[_, direction] = ta.supertrend(Multiplier, atrPeriod)

// 繪製Supertrend

atr = ta.atr(atrPeriod)

// 計算Supertrend上升趨勢的值

up = hl2-(Multiplier*atr)

up1 = nz(up[1],up)

up := direction < 0 ? math.max(up,up1) : up

upPlot = plot(direction < 0 ? up : na, title="Up Trend", style=plot.style_linebr, linewidth=2, color=color.yellow)

// 計算Supertrend下降趨勢的值

dn = hl2+(Multiplier*atr)

dn1 = nz(dn[1], dn)

dn := direction > 0 ? math.min(dn,dn1) : dn

dnPlot = plot(direction > 0 ? dn : na, title="Dn Trend", style=plot.style_linebr, linewidth=2, color=color.rgb(255, 0, 0))

// 做多策略

if Long and ta.change(direction) < 0 and vixCondition

strategy.entry("LE", strategy.long)

if ta.change(direction) > 0

strategy.close("LE")

// 做空策略

if Short and ta.change(direction) > 0 and vixCondition

strategy.entry("SE", strategy.short)

if ta.change(direction) < 0

strategy.close("SE")實測Supertrend交易策略

接下來使用以上策略回測做多SVIX的各種時間週期,並調整參數後看結果。以下各組回測都是自2022年4月開始至2023年9月,歷經18個月,第一組SVIX做多策略參數設定:

- K線 = 15m

- 做多交易

- atrPeriod = 27

- Multiplier = 1.8

- MaxVix = 25

總獲利212.99%,年化報酬率78.48%,勝率45.88%,Profit factor 1.681,最大回撤Max drawdown 11.23%,比很多股票還要好。這組參數的績效最好!

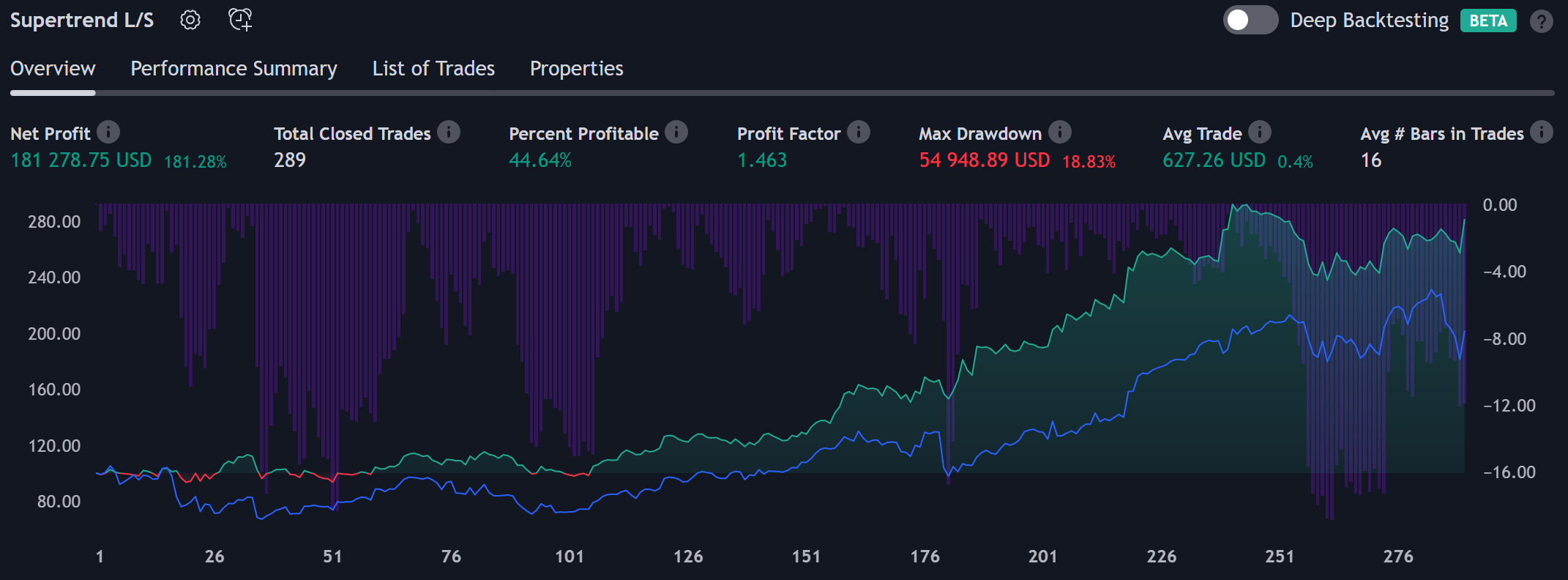

第二組SVIX做多策略參數設定:

- K線 = 20m

- 做多交易

- atrPeriod = 25

- Multiplier = 1.5

- MaxVix = 32

總獲利181.28%,年化報酬率70.92%,勝率44.64%,Profit factor 1.463,最大回撤Max drawdown 18.83%。

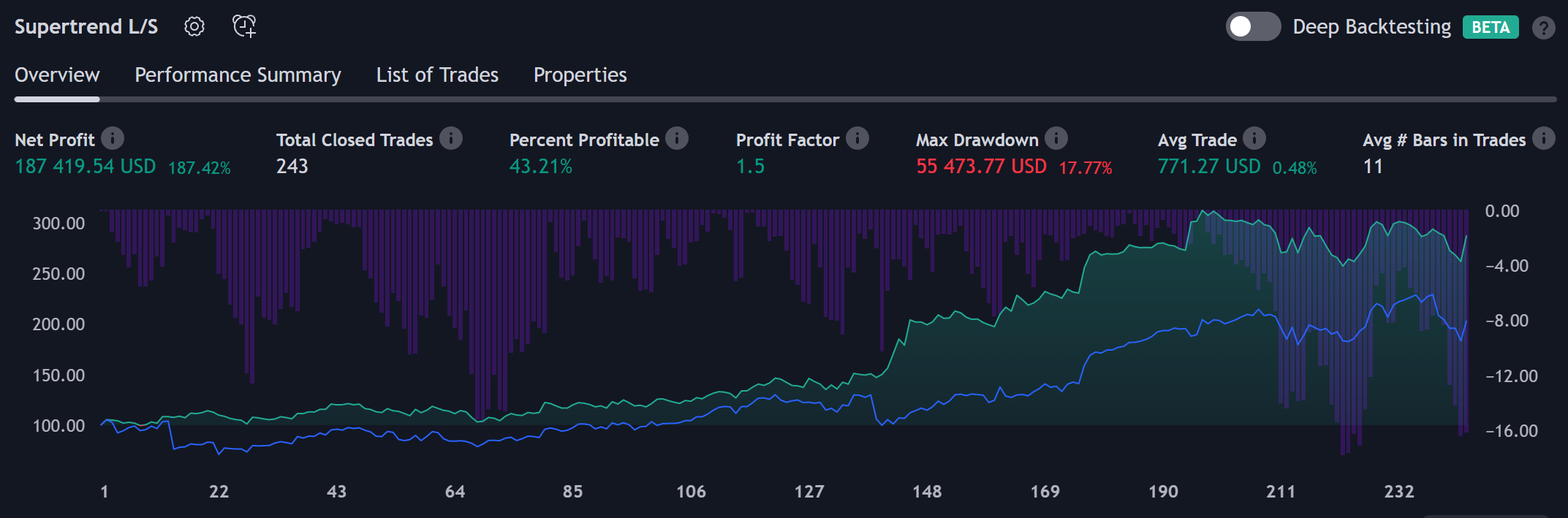

第三組SVIX做多策略參數設定:

- K線 = 30m

- 做多交易

- atrPeriod = 30

- Multiplier = 1

- MaxVix = 28

總獲利187.63%,年化報酬率72.6%,勝率43.21%,Profit factor 1.5,最大回撤Max drawdown 17.77%。

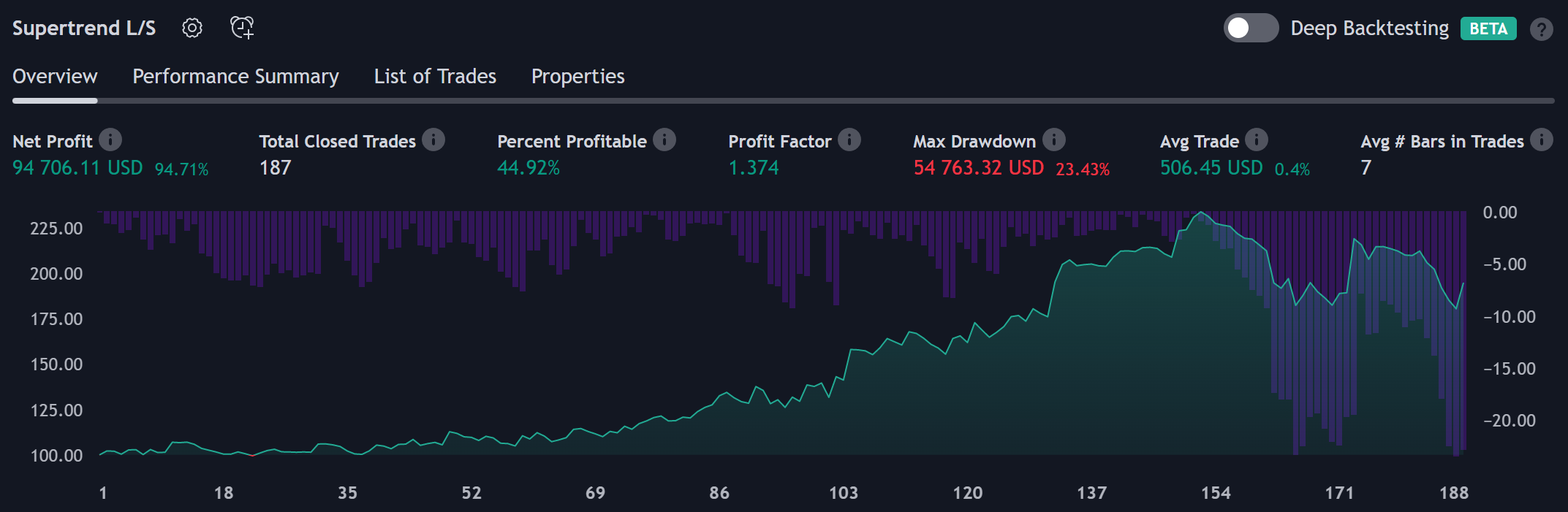

第四組SVIX做多策略參數設定:

- K線 = 60m

- 做多交易

- atrPeriod = 15

- Multiplier = 0.6

- MaxVix = 25

總獲利94.71%,年化報酬率45.24%,勝率44.92%,Profit factor 1.374,最大回撤Max drawdown 23.43%。60分K對於VIX的敏感性可能不夠,當VIX急漲時停損太慢。

以上回測均能夠打敗Buy and hold的結果,而且在4個時間周其中,短周期15m的總獲利、勝率、Profit factor、最大回徹都是最好的。但是可惜的是SVIX上市時間太短,無法得知2018與2020兩次波動率末日時的表現。

放空VXX績效回測

雖然放空VXX是虧損無限所以不建議使用,但還是使用量化交易與回測的方式來判斷比較科學。VXX的發行超過10年,經歷過2018與2020兩次波動率末日。接下來我們用相同策略-Supertrend S/L,測試放空VXX的獲利表現如何。第一組VXX放空策略回測參數如下:

- K線 = 15m

- 做空交易

- atrPeriod = 16

- Multiplier = 1.2

- MaxVix = 27

- 回測日期:2020/10 ~ 2023/9; 共3年

總獲利984.49%,年化報酬率121.35%,勝率43.28%,Profit factor 1.413,最大回撤Max drawdown 24.97%。絕對回報表現最佳,但最大回撤的24.97%較做多SVIX的策略高。

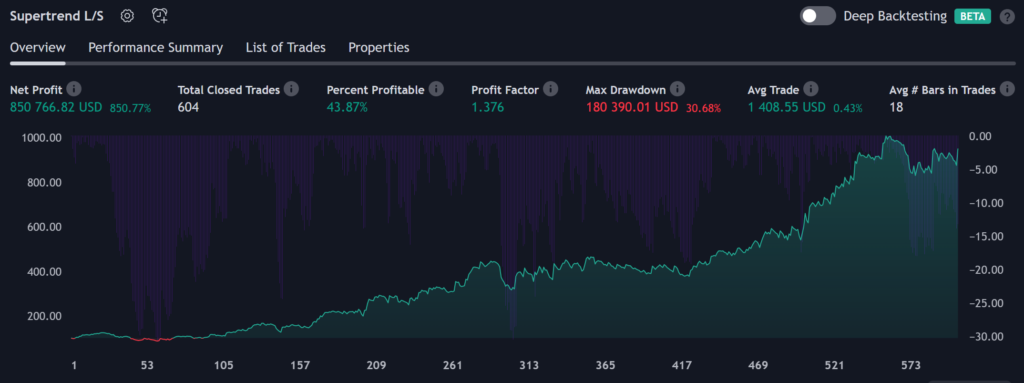

第二組VXX放空策略回測參數如下:

- K線 = 20m

- 做空交易

- atrPeriod = 27

- Multiplier = 1.5

- MaxVix = 31

- 回測日期:2019/2 ~ 2023/9; 共4年7個月

總獲利850.77%,年化報酬率50.16%,勝率43.87%,Profit factor 1.376,最大回撤Max drawdown 30.68%。這次回測有經歷2020年新冠疫情的下跌。因為有設定VIX超過31不交易的濾網,2020/2/27~2020/5/11都沒有進行交易。

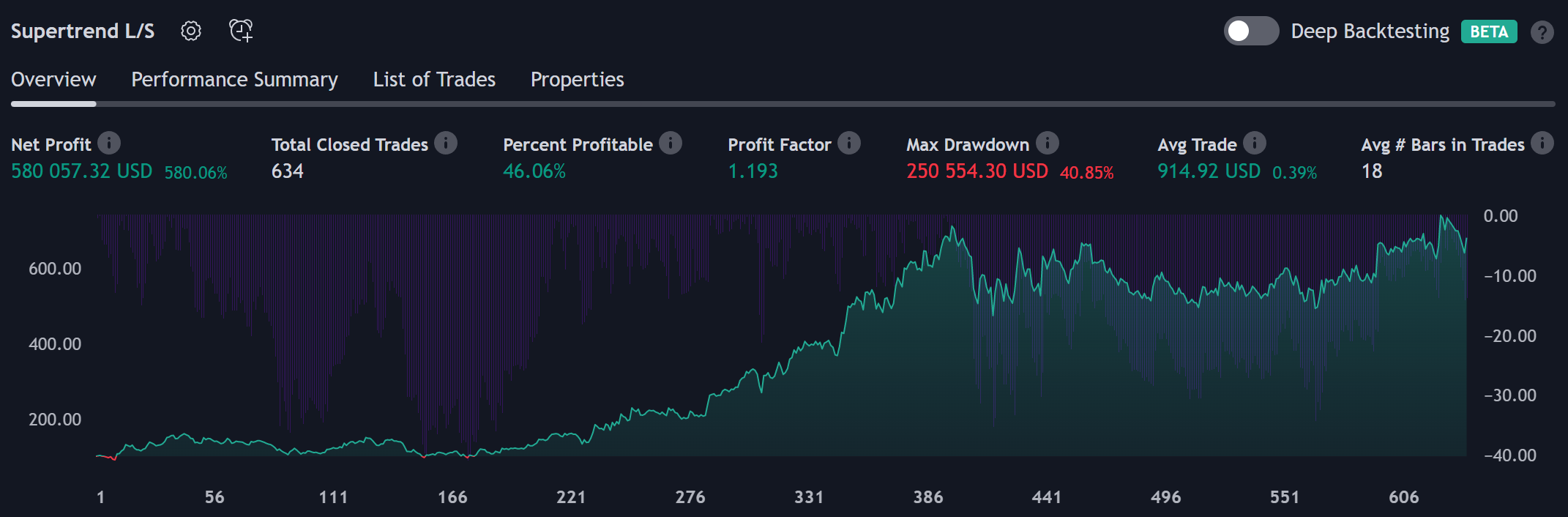

第三組VXX放空策略回測參數如下:

- K線 = 30m

- 做空交易

- atrPeriod = 5

- Multiplier = 1.6

- MaxVix = 38

- 回測日期:2018/1 ~ 2023/9; 共5年9個月

總獲利580.06%,年化報酬率33.84%,勝率46.06%,Profit factor 1.193,最大回撤Max drawdown 40.85%。這次回測包含了2018/2與2020/3月的兩次波動率末日事件。為了避免在這兩天踩雷,參數設定卻讓本來可以大獲利的2022~2023獲利不如預期。而2018~2019的VIX屬於上升趨勢,對做空波動率策略很難獲利。

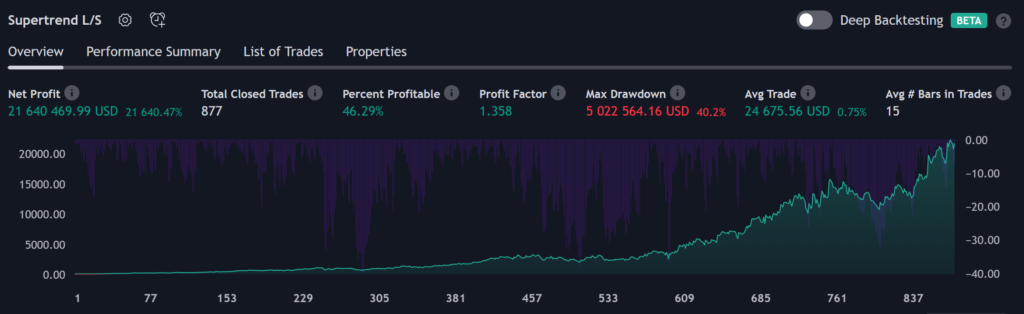

第四組VXX放空策略回測參數如下:

- K線 = 60m

- 做空交易

- atrPeriod = 7

- Multiplier = 1.3

- MaxVix = 100

- 回測日期:2012/3 ~ 2023/9; 共11年7個月

總獲利21640.47%,年化報酬率47.4%,勝率46.29%,Profit factor 1.358,最大回撤Max drawdown 40.58%。這次的MaxVix參數設定為100,因為有測試過,當MaxVix設定在30~35,Max drawdown都無法降到40%以下,但是總獲利會大幅縮減。所以使用VIX當濾網這個條件可能需要再思考別的可能性。

第五組VXX放空策略回測參數如下:

- K線 = 78m

- 做空交易

- atrPeriod = 10

- Multiplier = 0.5

- MaxVix = 100

- 回測日期:2011/4 ~ 2023/9; 共12年6個月

總獲利82325.03%,年化報酬率54.96%,勝率46.74%,Profit factor 1.261,最大回撤Max drawdown 53.11%。雖然這種報酬率會讓人很開心,但是Max Drawdown 53.1%是一個大問題。而且VXX也沒有足夠的交易量來支撐這麼大的交易。

結論

做空波動率的交易策略一直以其高報酬吸引著投資者的目光。然而,這種策略像是一把雙刃劍,它帶來的回報和風險都是巨大的。

想像一下,保險公司每天穩定收取保費,賺取穩健的利潤,然而,一旦遇到大規模的理賠事件,例如自然災害或大型事故,那麼巨大的理賠支出可能會嚴重影響到公司的財務狀況。做空波動率的策略也是類似的情況。在市場波動小,變動預測性強的情況下,這種策略可以帶來穩定的收益。但是一旦市場出現劇變,投資者可能會面臨巨大的虧損。

一般的個人投資者,除非能夠每天關注市場動態,設定好停損點,及時調整投資策略,否則面對市場的快速變動,很可能會被捉襟見肘,無法及時應對。但這不代表做空波動率的策略完全不可取。事實上,如果能夠結合量化交易的技術,並且嚴格控制風險,限制投資部位,例如不超過投資組合的20%,這種策略仍然有其價值和吸引力。

量化交易可以幫助投資者科學、精確地分析市場數據,制定出更具有預測性和精準性的交易策略。透過程式交易的自動化操作,投資者可以更迅速、更靈活地應對市場變動,減少情緒因素對交易決策的影響,降低操作風險。

因此,做空波動率的策略並非全然不可,關鍵在於投資者是否有足夠的知識、技能和風險管理能力來控制這把雙刃劍,讓它成為投資組合中價值的增值手段,而非成為損失的源泉。在這條投資之路上,謹慎和專業始終是我們的座右銘。