2025 年的資本市場正處於一個歷史性的轉折點。過去十年,投資人的勝利方程式是單押科技成長股(如 QQQ);然而,隨著生成式 AI (Generative AI) 進入基建狂潮,加上全球地緣政治重構與貨幣體系的信任危機,我們正見證「硬資產 (Hard Assets)」的價值重估 (Re-rating)。

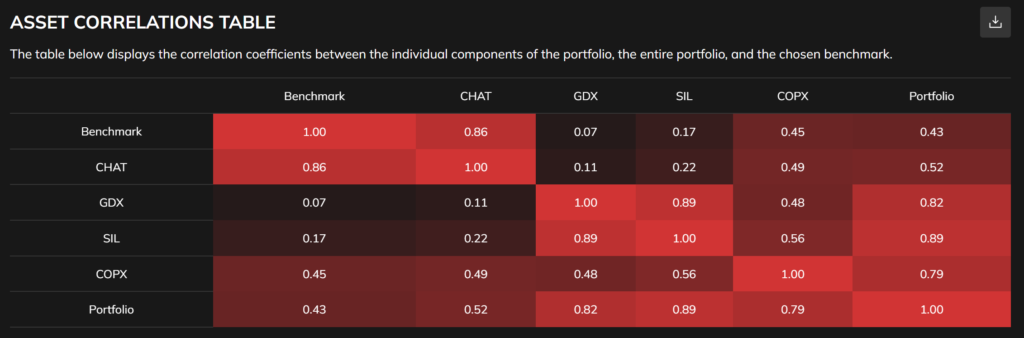

本報告深入探討金、銀、銅三大關鍵金屬的漲勢邏輯,並提出一個反直覺但極具韌性的投資策略:「啞鈴式配置 (Barbell Strategy)」。數據顯示,礦業股與 AI 科技股的相關係數 (Correlation) 低至 0.11,這意味著將優質礦商(如 Agnico Eagle, Southern Copper)納入科技主導的投資組合,不僅不會拖累回報,反而能顯著降低波動率,達成機構法人夢寐以求的「抗脆弱」結構。

本報告將從總體經濟、供需基本面、個股深度評選到投資組合構建,為您提供一份全方位的操作指南。

第一章:完美的風暴——金屬超級循環的宏觀邏輯與數據鐵證

金屬價格的同步大漲並非巧合,而是「貨幣政策」、「工業需求」與「地緣政治」三重因子共振的結果。我們將結合宏觀敘事與最新供需硬數據,為您揭示這場超級循環的底層邏輯。

1. 黃金 (Gold):從「央行買盤」到「財政恐懼」的接力賽

1.1 宏觀邏輯:貨幣屬性的回歸與升級

黃金正在經歷其貨幣屬性的回歸,驅動力已從單一的央行購金,轉向更深層的財政結構問題:

- 財政主導 (Fiscal Dominance) 的恐懼: 美國國債利息支出激增,市場開始定價 Fed 被迫壓低利率以協助政府償債的風險。這導致長期的實質負利率預期,使黃金成為對抗貨幣貶值的唯一終極對沖。

- 西方資金的回流 (The Western Pivot): 過去兩年金價上漲主要由東方央行驅動,西方投資人參與度極低。隨著 Fed 降息週期確立,西方 ETF 與機構資金的強勢回歸將成為推動金價的「第二級火箭」。

- 去美元化 (De-dollarization) 的長期買盤: 這與過去的牛市截然不同。本輪金價上漲的主力並非西方 ETF 投資人,而是東方央行(中國、俄羅斯、印度、土耳其)。為了分散外匯儲備風險,這些央行正以創紀錄的速度囤積黃金。這是一個對價格不敏感 (Price Insensitive) 的戰略買盤,為金價提供了極高的「地板」。

1.2 數據佐證:2026-2030 需求預測與機構觀點

儘管 2025 年央行購金速度較 2024 年有所放緩(YTD Q3 累積 634 噸),但新的需求引擎已經啟動。

表 1:機構對黃金價格與需求的最新預測 (2026 Outlook)

| 機構 (Institution) | 2026 目標價 | 核心驅動邏輯 (Key Driver) |

|---|---|---|

| Goldman Sachs | $4,000/oz | 西方資金歸隊:ETF 買盤與避險需求接棒央行,推動金價續創新高。 |

| Citi | $5,000 – $6,000 | 財富轉移效應:若全球家庭財富配置黃金從 3.5% 微升至 5.0%,需消耗 18 年礦產量,價格將暴漲。 |

| Bank of America | $4,000+ | 財政惡化:美國債務螺旋上升,黃金成為唯一的「無風險資產」。 |

(資料來源:Goldman Sachs Research, Citi Global Wealth, World Gold Council)

庫存透視: 雖然 COMEX 庫存近期因避險需求略有回升,但在 2020-2024 年間,大量的實體黃金已從西方金庫(倫敦/紐約)流向東方(中國/印度/中東),造成西方市場的實體流動性趨緊。

2. 白銀 (Silver):結構性赤字與工業爆發

2.1 宏觀邏輯:被壓抑的工業巨獸

白銀具有「貴金屬」與「工業金屬」的雙重人格。在 AI 與綠能時代,其工業屬性正在爆發:

- 太陽能產業的吞噬: 新一代太陽能電池技術(TOPCon 與 HJT)對銀漿的消耗量是傳統 PERC 電池的 1.5 倍至 2 倍。根據 Silver Institute 數據,太陽能用銀已佔全球白銀總需求的 20% 以上,且這一比例仍在擴大。

- AI 與電子需求: AI 伺服器、高端連接器與 5G 設備需要極佳的導電性,白銀在電子工業中的地位不可替代。

- 庫存告急: 全球白銀市場已連續五年出現供給短缺 (Deficit),地面庫存 (Above-ground Stocks) 正在快速消耗。

2.2 數據佐證:連續五年的結構性赤字 (Updated Dec 2025)

根據 The Silver Institute (白銀協會) 與 Metals Focus 發布的最新《World Silver Survey 2025》及年末更新數據,白銀市場正面臨幾十年來最嚴重的供給赤字。

表 2:全球白銀市場供需平衡表 (單位:百萬盎司 Moz)

| 項目 (Item) | 2021 | 2022 | 2023 | 2024 | 2025 (Forecast) |

|---|---|---|---|---|---|

| 總供應 (Total Supply) | 1,000 | 1,004 | 1,010 | 1,005 | 1,010 |

| 總需求 (Total Demand) | 1,050 | 1,240 | 1,195 | 1,210 | 1,159 |

| 市場結餘 (Balance) | -50 | -236 | -185 | -205 | -149 |

| 累計赤字 (Cumulative) | -50 | -286 | -471 | -676 | -825 |

(資料來源:The Silver Institute, Metals Focus, Discovery Alert – Updated Dec 2025)

關鍵數據解讀:

- 8 億盎司的缺口: 2021 年至 2025 年的累計赤字已突破 8.25 億盎司。這相當於全球將近一整年的礦產量被憑空消耗掉。

- 剛性需求: 儘管 2025 年銀價飆漲,太陽能產業對白銀的需求仍在創新高,顯示需求缺乏價格彈性 (Inelastic Demand)。

- 2026 展望: 市場預測 2026 年白銀仍將維持短缺,且隨著 LBMA 與 COMEX 庫存降至歷史低點,發生「逼空 (Short Squeeze)」的風險極高。

3. 銅 (Copper):供給的僵固性 vs. AI 的暴力需求

3.1 宏觀邏輯:供給側的死結 (Supply Inelasticity)

銅的短缺核心原因並非僅僅是需求增加,更致命的是供給側的完全無彈性。即使銅價飆漲,產能也無法在短期內開出。

- 15 年的物理時滯: 根據 IEA 研究,一座銅礦從發現、探勘、環評、建設到投產,平均需要 15.7 年。這意味著 2026 年能產出的銅,必須是 2010 年左右就開始投資的項目。然而,過去十年全球礦業資本支出 (CapEx) 嚴重不足。

- 礦石品位 (Ore Grade) 的地質性衰退: 智利與秘魯(全球兩大產區)面臨嚴重的礦石品位下降。為了提煉同樣數量的銅,現在需要挖掘和處理比 20 年前多一倍的岩石,這導致邊際成本結構性上升。

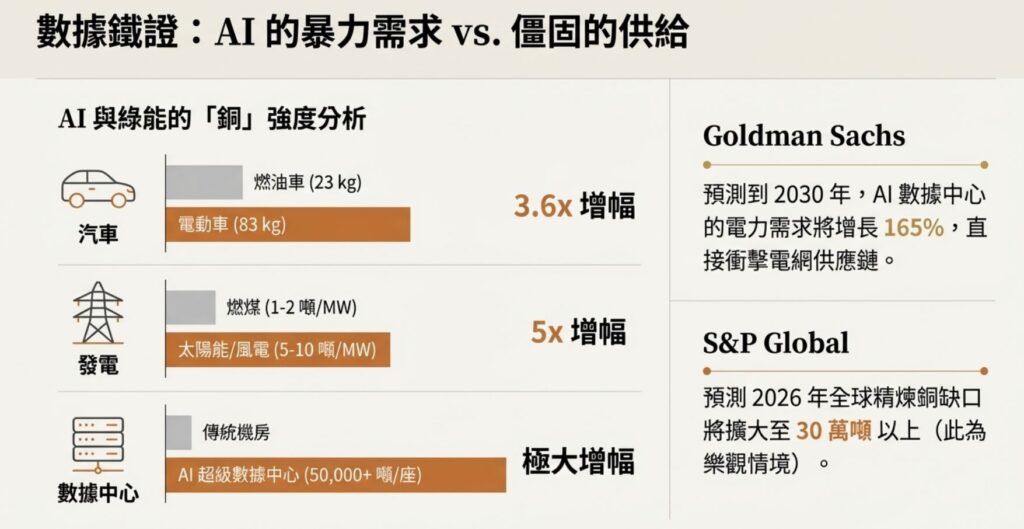

3.2 數據佐證:供需剪刀差 (The Scissors Effect)

我們正處於「需求斜率變陡」與「供給曲線躺平」的交叉口。

表 3:AI 與綠能的「銅」強度分析 (Copper Intensity)

| 應用場景 (Application) | 傳統技術用銅量 | 新技術用銅量 | 增幅 (Multiplier) |

|---|---|---|---|

| 汽車 (Vehicle) | 燃油車: 23 kg | 電動車 (EV): 83 kg | 3.6x |

| 發電 (Power Generation) | 燃煤/氣: 1-2 噸/MW | 太陽能/風電: 5-10 噸/MW | 5x |

| 數據中心 (Data Center) | 傳統機房: 一般消耗 | AI 超級數據中心: 50,000+ 噸/座 | 極大 |

(資料來源:International Copper Association, Goldman Sachs, Silver Institute)

2026 供需斷層預測:

- Goldman Sachs (2025/12 Update): 預測 AI 數據中心電力需求到 2030 年將增長 165%。這將直接衝擊電網與變壓器供應鏈。

- S&P Global: 預測 2026 年全球精煉銅缺口將擴大至 30 萬噸 以上,且這是在假設沒有發生重大罷工或地緣政治干擾的「樂觀」情況下。

第二章:礦業個股深度評選 (Stock Selection)

在確認了宏觀趨勢與數據支撐後,選股能力決定了你是獲得 Alpha 還是 Beta。我們依據 成長力 (Growth)、獲利能力 (Profitability)、成本控制 (AISC) 與 估值 (Valuation) 四大維度,對美股主要礦商進行了全面評級與篩選。

1. 黃金礦商 (Gold Miners)

評選邏輯: 在高金價時代,我們尋找的是能控制成本、擴大利潤率 (Margin Expansion) 的企業,而非盲目擴張產量的企業。

📋 產業觀察名單評級 (Gold Miners Watchlist)

| 代號 | 公司名稱 | 成長力 (Growth) | 獲利能力 (Profitability) | 成本控制 (AISC) | 估值 (Valuation) | 分析師簡評 |

|---|---|---|---|---|---|---|

| NEM | Newmont | ⭐⭐ | ⭐⭐⭐ | 🔴 偏高 | 🟢 合理 | 全球最大,但整合 Newcrest 帶來成本壓力,效率待提升。 |

| B | Barrick Gold | ⭐⭐⭐ | ⭐⭐⭐⭐⭐ | 🟡 中等 | 🟢 低估 | 擁有最多 Tier 1 資產,Q3 利潤率驚人,但受地緣政治壓抑估值。 |

| AEM | Agnico Eagle | ⭐⭐⭐⭐ | ⭐⭐⭐⭐⭐ | 🟢 優異 | 🔴 溢價 | 產業模範生。加拿大低風險資產,成本控制極佳,雖貴但值得。 |

| KGC | Kinross | ⭐⭐⭐ | ⭐⭐⭐ | 🟡 中等 | 🟢 便宜 | 營運正在好轉,現金流強勁,適合價值型投資人。 |

| GFI | Gold Fields | ⭐⭐⭐ | ⭐⭐⭐ | 🔴 偏高 | 🟢 合理 | 南非背景,積極進行全球化擴張,風險較高。 |

| AU | AngloGold | ⭐⭐⭐ | ⭐⭐⭐ | 🔴 偏高 | 🟢 合理 | 正在重組資產結構,試圖擺脫高成本包袱。 |

🏆 【首選一】Agnico Eagle Mines (AEM) —— 礦業界的「藍籌股」

- 公司定位: 加拿大最大的黃金生產商,專注於低地緣政治風險區域(加拿大、澳洲、芬蘭)。

- 核心競爭力 (Moat):

- 極致的成本控制: AEM 擁有業界領先的 AISC(全維持成本),約在 $1,250-$1,300/oz 區間。當金價站穩 $4,000/oz 以上時,扣除成本後,其每盎司的利潤空間超過 $2,700,獲利能力驚人。

- 資產品質: 旗下的 Detour Lake 與 Canadian Malartic 是世界級的長壽命礦山 (Long-life Assets),提供了極高的現金流能見度。

- 財務狀況: 資產負債表極強,截至 2025 年已轉為「淨現金 (Net Cash)」狀態,這在資本密集的礦業中極為罕見。

- 分析師觀點: AEM 是機構法人的標配。雖然估值常年享有溢價 (Premium),但其穩定性與抗風險能力是無價的。它是投資組合中的「防禦基石」。

🏆 【首選二】Barrick Gold (B) —— 價值回歸的「潛力股」

- 公司定位: 全球第二大金礦商,擁有業內最多的 Tier 1(一級)金礦資產。

- 核心競爭力:

- 獲利爆發力: Q3 財報顯示其 EBITDA Margin 高達 59%,這得益於金價上漲與成本控制的雙重利好。

- 銅礦副業: Barrick 正積極擴張銅礦業務(如 Reko Diq 項目),試圖轉型為「金銅雙巨頭」,這有助於提升其長期估值倍數。

- 估值機會: 由於資產部分位於非洲與巴基斯坦,市場給予其較大的地緣政治折價。目前股價相對於金價嚴重滯後,具備極高的補漲空間 (Deep Value Play)。

2. 白銀礦商 (Silver Miners)

評選邏輯: 白銀礦商具有高 Beta 屬性。我們尋找的是既能享受銀價爆發,又有足夠黃金產量來穩定現金流的公司。

📋 產業觀察名單評級 (Silver Miners Watchlist)

| 代號 | 公司名稱 | 成長力 (Growth) | 獲利能力 (Profitability) | 成本控制 (AISC) | 估值 (Valuation) | 分析師簡評 |

|---|---|---|---|---|---|---|

| PAAS | Pan American | ⭐⭐⭐⭐⭐ | ⭐⭐⭐⭐ | 🟢 穩健 | 🟢 低估 | 產量成長王,2025 EPS 預估大增。兼具成長與價值,首選標的。 |

| HL | Hecla Mining | ⭐⭐⭐⭐ | ⭐⭐⭐ | 🟢 優異 | 🔴 極貴 | 美國最大、最純白銀股。資金避風港,但估值已反映大多利多。 |

| CDE | Coeur Mining | ⭐⭐⭐⭐⭐ | ⭐⭐ | 🔴 偏高 | 🟡 偏高 | 擴產激進,槓桿高。適合看好銀價飆漲的波段操作。 |

| AG | First Majestic | ⭐⭐ | ⭐⭐ | 🔴 極高 | 🔴 昂貴 | 散戶最愛,但成本過高侵蝕獲利,甚至經常虧損。 |

| FSM | Fortuna | ⭐⭐⭐ | ⭐⭐⭐ | 🟡 中等 | 🟢 便宜 | 正轉型為金銀混合生產商,估值較低但缺乏純度溢價。 |

| EXK | Endeavour | ⭐⭐⭐ | ⭐⭐ | 🔴 偏高 | 🟡 合理 | 專注墨西哥的小型礦商,股價波動極大。 |

🏆 【首選一】Pan American Silver (PAAS) —— 成長與安全的平衡

- 公司定位: 全球第二大原銀生產商,資產遍布美洲。

- 核心競爭力 (Growth):

- 產量噴發: 2025 年預估 EPS 成長率超過 500%。收購 Yamana Gold 後的資產整合效應正在顯現。

- 世界級催化劑: 其擁有的 La Colorada Skarn 專案是近年來發現最大的高品位銀礦床之一,未來的開發將徹底改變公司的成長軌跡。

- 估值: 相較於純銀礦商 Hecla,PAAS 的估值更具吸引力。且其營收中約有一半來自黃金,這提供了一層安全氣囊。

- 分析師觀點: 這是目前市場上風險報酬比 (Risk/Reward) 最好的白銀標的。

🏆 【首選二】Hecla Mining (HL) —— 極致的美國白銀純度

- 公司定位: 美國最大的原銀生產商,也是美國歷史最悠久的礦業公司之一。

- 核心競爭力:

- 純度 (Purity): HL 是美股中少數能宣稱自己是「主要白銀生產商」的公司。其資產(Greens Creek, Lucky Friday)位於美國本土,幾乎沒有地緣政治風險。

- 產量增長: 隨著 Keno Hill 的產能爬坡,HL 正處於產量上升週期。

- 估值: 非常昂貴。市場願意為了其「美國製造」與「高白銀純度」支付極高的溢價。

- 分析師觀點: 如果你堅信白銀會出現史詩級的逼空行情,HL 是進攻性最強的矛。

3. 銅礦商 (Copper Miners)

評選邏輯: 銅礦是長跑冠軍。我們看重的是資源儲量、開採成本曲線 (Cost Curve) 位置以及對金價的敏感度(副產品優勢)。

📋 產業觀察名單評級 (Copper Miners Watchlist)

| 代號 | 公司名稱 | 成長力 (Growth) | 獲利能力 (Profitability) | 成本控制 (C1 Cost) | 估值 (Valuation) | 分析師簡評 |

|---|---|---|---|---|---|---|

| FCX | Freeport | ⭐⭐⭐ | ⭐⭐⭐⭐ | 🟢 優異 | 🟡 合理 | 美國銅王。Grasberg 金銅共生,金價上漲大幅扣抵成本。 |

| SCCO | Southern Copper | ⭐⭐ | ⭐⭐⭐⭐⭐ | 🟢 王者 | 🔴 偏高 | 利潤之王。擁有世界最大儲量與最低成本,配息大方。 |

| TECK | Teck Resources | ⭐⭐⭐⭐⭐ | ⭐⭐⭐ | 🟡 改善中 | 🟢 合理 | 轉型純銅礦商,QB2 新礦投產帶來高成長,值得關注。 |

| RIO | Rio Tinto | ⭐⭐ | ⭐⭐⭐⭐ | 🟢 穩健 | 🟢 便宜 | 多元化巨頭,銅業務佔比提升,但受鐵礦砂價格拖累。 |

| ERO | Ero Copper | ⭐⭐⭐⭐ | ⭐⭐⭐ | 🟡 中等 | 🟢 合理 | 巴西高品位成長股,但規模較小。 |

| HBM | Hudbay | ⭐⭐⭐ | ⭐⭐⭐ | 🟡 中等 | 🟢 便宜 | 北美中型銅礦商,槓桿較高,適合風險偏好者。 |

🏆 【首選一】Southern Copper (SCCO) —— 銅業界的「現金製造機」

- 公司定位: 擁有全球最大的銅礦儲量,主要營運於秘魯與墨西哥。

- 核心競爭力 (Profitability):

- 成本護城河: SCCO 的營運現金成本 (Cash Cost) 扣除副產品後僅約 $0.42/lb。這是什麼概念?即便銅價腰斬,SCCO 依然能賺錢。其 EBITDA Margin 常年維持在 50% 以上,獲利能力冠絕群雄。

- 股息回報: 得益於超強的現金流,SCCO 是著名的配息大戶,適合長期持有者。

- 分析師觀點: 在通膨環境下,低成本就是王道。SCCO 是銅礦板塊中最穩健的選擇。

🏆 【首選二】Freeport-McMoRan (FCX) —— 戰略地位與金銅雙贏

- 公司定位: 美國唯一的銅業巨頭,具有極高的戰略價值。

- 核心競爭力:

- Grasberg 的秘密: 位於印尼的 Grasberg 是世界第二大銅礦,同時也是巨大的金礦。這意味著 FCX 其實是一家「偽裝成銅礦商的金礦商」。金價大漲會大幅扣抵其銅的開採成本。

- 再工業化受惠者: 作為美國本土龍頭,FCX 直接受惠於美國的電網升級與 AI 數據中心建設。

- 分析師觀點: FCX 是流動性最好的銅礦股,也是法人押注「再通膨交易」的首選。

第三章:ETF 投資路徑 — 一籃子買進的智慧 (The ETF Approach)

對於不想承擔單一礦商營運風險(如礦坑崩塌、單一國家罷工、管理層決策失誤)的投資人,ETF 提供了極佳的分散工具。

- 核心優勢: 消除非系統性風險 (Idiosyncratic Risk),單純捕捉金屬價格上漲的 Beta。當金屬超級循環來臨時,ETF 能確保你「不下車」,穩穩賺取產業平均報酬。

1. 黃金礦商 ETF (GDX – VanEck Gold Miners ETF)

- 地位: 全球流動性最好、規模最大的金礦股 ETF。

- 成分股特性: 涵蓋全球大型生產商,前幾大持股包括 Newmont (NEM), Agnico Eagle (AEM), Barrick (B)。

- 適用族群: 想要參與金價行情,但不想花時間研究個別公司財報或探勘報告的投資人。

2. 白銀礦商 ETF (SIL – Global X Silver Miners ETF)

- 地位: 追蹤全球白銀開採公司的表現。

- 成分股特性: 包含 Wheaton Precious Metals (WPM), Pan American Silver (PAAS), Hecla (HL) 等龍頭。

- 風險提示: 由於白銀礦商市值通常較小,SIL 的波動度顯著高於 GDX。適合風險承受度較高,且看好白銀「工業+貨幣」雙重爆發的投資人。

3. 銅礦商 ETF (COPX – Global X Copper Miners ETF)

- 地位: 純度較高的銅礦股 ETF。

- 成分股特性: 包含 Southern Copper (SCCO), Freeport-McMoRan (FCX), Antofagasta, Ivanhoe Mines 等全球銅業巨頭。

- 戰略價值: 這是直接押注「全球電氣化」與「AI 數據中心基建」趨勢的最佳工具。相比買進單一銅礦股,COPX 能分散地緣政治風險(如智利或秘魯的政策變動)。

第四章:投資組合構建 —— 啞鈴式策略 (The Barbell Strategy)

1. 相關性分析:三種資產的戰略互補

我們建議將您的投資組合視為由三種相關性截然不同的資產所組成。根據相關性矩陣分析,這三者之間的低相關性是構建「抗脆弱」組合的關鍵:

- 成長型科技股 (Growth Tech):

- 代表: AI、半導體、軟體 (如 QQQ, NVDA)。

- 特性: 攻擊型資產。與經濟成長、創新週期高度正相關,但也受利率上升的負面影響最大。

- 貴金屬/礦商 (Precious Metals):

- 代表: 黃金與白銀礦商 (如 AEM, PAAS, B)。

- 特性: 防禦型與貨幣型資產。

- 相關性洞察: 金與銀的相關性極高,通常同漲同跌。但它們與科技股的相關性極低 (約 0.11),這意味著當科技股因恐慌下跌時,貴金屬往往能提供避險支撐。

- 工業金屬礦商 (Industrial Metals):

- 代表: 銅礦商 (如 SCCO, FCX)。

- 特性: 週期性成長資產。

- 相關性洞察: 銅與金/銀的相關性並不高,反而與經濟活動(及科技股)有一定程度的連動。銅礦商是連接「科技成長」與「實體資源」的橋樑,既能享受 AI 基建紅利,又具備抗通膨屬性。

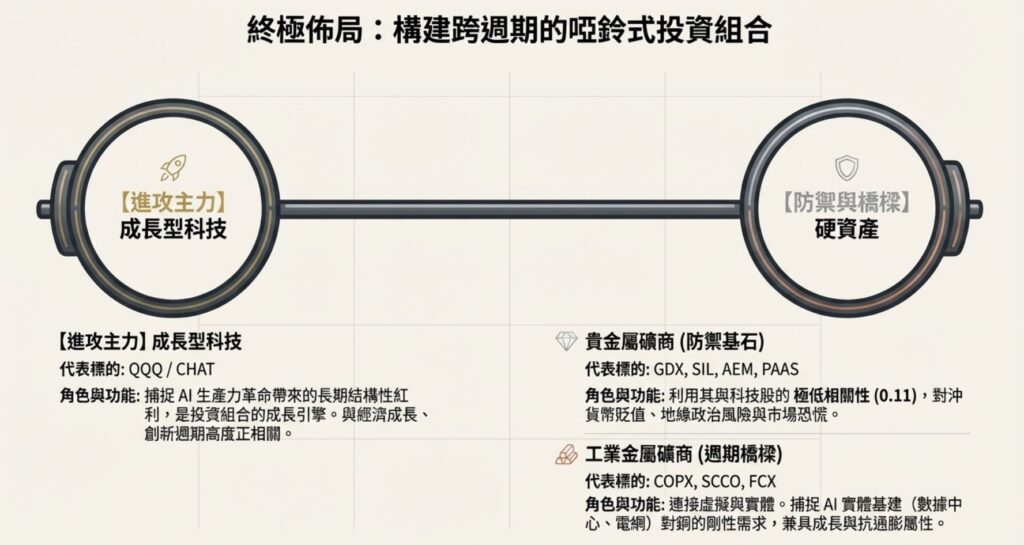

2. 啞鈴式投資組合 (Barbell Portfolio) 建議

我們不提供固定的權重建議,因為這取決於您的風險承受度。但我們強烈建議利用上述三類資產的低相關性,構建一個跨越週期的強韌組合。

推薦配置模組:

| 資產類別 | 代表標的 (Proxy) | 角色與功能 | 投資邏輯 |

|---|---|---|---|

| 1. 成長型科技 | QQQ / CHAT | 【進攻主力】 | 捕捉 AI 生產力革命帶來的長線紅利。這是組合的成長引擎。 |

| 2. 貴金屬礦商 | GDX, SIL, AEM, B, PAAS | 【防禦基石】 | 利用其與科技股的極低相關性,對沖貨幣貶值、地緣政治風險與市場恐慌。 |

| 3. 工業金屬礦商 | COPX, SCCO, FCX | 【週期橋樑】 | 連接虛擬與實體。捕捉 AI 實體基建(數據中心、電網)對銅的剛性需求。 |

3. 預期效益

- 平滑波動: 當市場風格在「成長」與「價值」之間切換時,擁有這三類資產能確保組合不會遭受單邊重創。

- 全天候適應:

- 若經濟繁榮 (AI 落地):科技股與銅礦股領漲。

- 若滯脹或衰退 (降息/避險):貴金屬礦商領漲,保護資產價值。

第五章:未來展望與風險提示

市場需求預估

- 黃金: 隨著金價已站穩 $4,500/oz 之上,機構普遍將 2026 年目標價上調至 $4,500 – $5,000/oz。

- 白銀: 隨著太陽能裝機量持續超預期,白銀的工業短缺將常態化。金銀比有望從 80 修復至 60 以下。

- 銅: AI 數據中心將在 2026-2027 年迎來建設高峰,屆時銅的供需缺口將最為嚴峻,銅價有機會挑戰 $6/lb 的歷史天價。

風險提示

- 強勢美元回歸: 若美國經濟意外強勁導致 Fed 停止降息甚至升息,美元走強將壓抑金屬價格。

- 地緣政治成本: 礦業公司面臨國有化、稅收增加或環保抗議的風險(尤其是拉丁美洲與非洲)。

- 中國經濟放緩: 中國仍是全球最大的金屬消費國,若其房地產危機惡化,將拖累銅與銀的需求。

結語

別只看後照鏡開車。過去十年的經驗告訴我們「買科技股就對了」,但在 AI 重塑世界、債務淹沒全球的 2025 年,「硬資產」將迎來屬於它們的輝煌時刻。

無論您是選擇精挑細選的優質礦商(如 AEM 的穩健、PAAS 的成長、SCCO 的獲利能力),還是透過 ETF (GDX, COPX) 一籃子佈局產業紅利,關鍵在於跨出「擁抱實體資產」的第一步。

搭配您手中的 AI 科技股,這不僅是一個投資組合,更是一張通往未來財富保值的門票。在數位與實體交織的未來,唯有「軟硬兼施」,才能在動盪中立於不敗之地。