Summary

- 歐洲正因為BREXIT等政治因素而恐慌,ECB暗示將寬鬆貨幣

- 德國10年公債債券創下歷史最低負利率-0.6%,引發歐洲資金買入美元與美債

- 國際熱錢買進長天期美債,短期過熱並可能已達中長線高點,造成利率倒掛

- 股市並不那麼恐慌,因為美國景氣在聯準會眼中,並非全面惡化

- 若股市因利率倒掛而大跌,是買進績優軟體股的機會

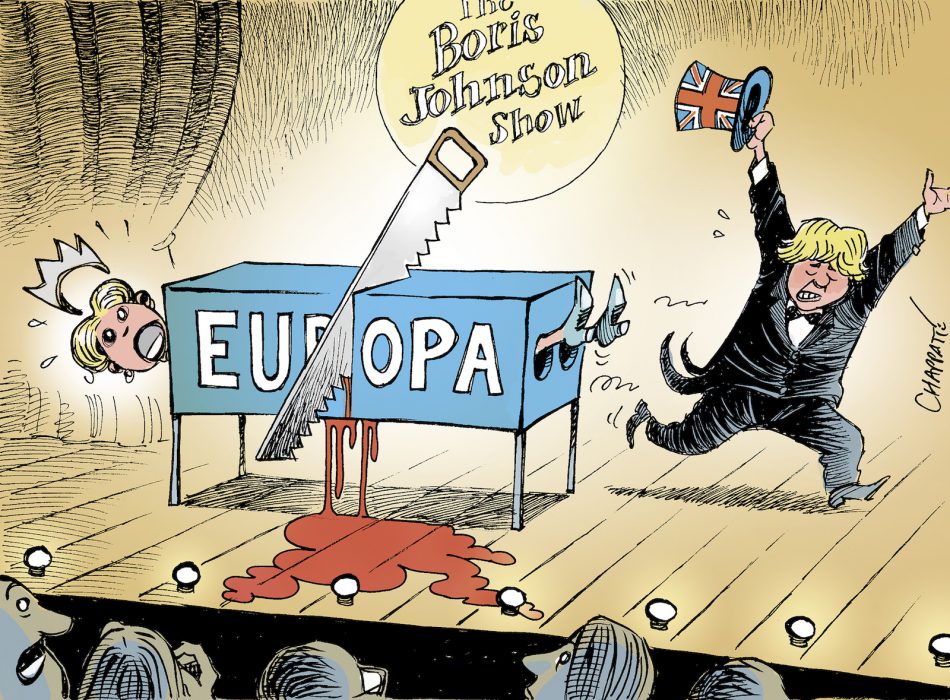

最近的流行話題是利率倒掛,也就是10年期美債利率低於2年期美債,引發市場擔憂全球陷入經濟衰退。我認為美債因歐債而追漲、歐債因英國川普(Boris Johnson)而大漲。利率倒掛與貿易戰都有濃厚的人為因素。所以大跌是買點。

《德國債券的暴漲》

7/23/2019 Boris Johnson當選為英國首相,他的許多行為與川普相當類似。多次公開表達不惜硬拖歐,威脅歐盟重新談判。7/25 ECB暗示寬鬆貨幣政策與降息。一連續的政治與政策下,德國長天期公債進入暴漲階段。直到8/16,德國10年公債利率達-0.61%。德國公債Euro Buxl期貨出現25交易日暴漲16.34%。周線圖中出現RSI報表的80+。

《資金追買美債》

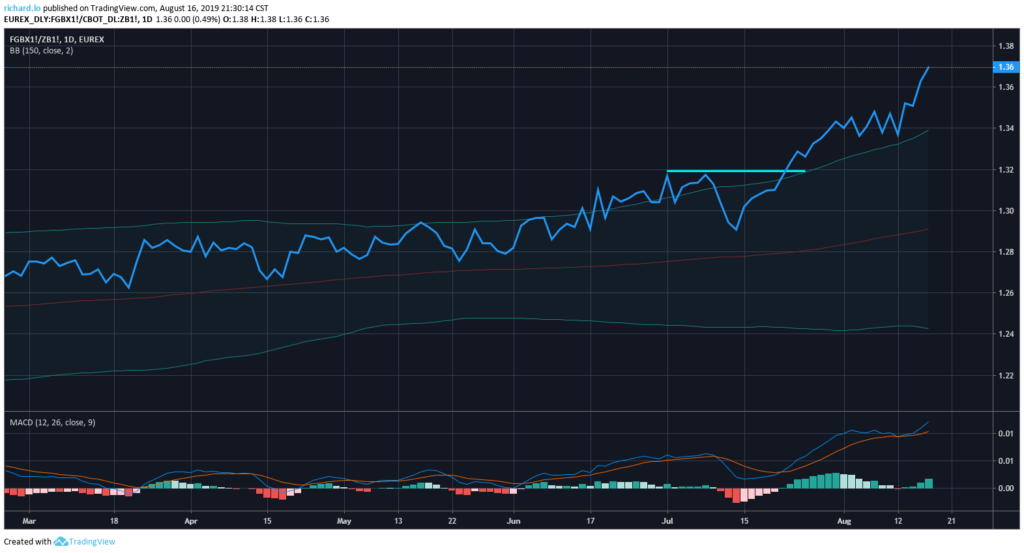

自7/23德國公債(FGBX)突破新高(利率下降),德國債券與美國債券利差擴大,歐元資金搶買美元美債,尤其鎖定對利率敏感的長天期美債(ZB),造成美元漲,長期美債(ZB)也大漲。透過下圖使用FGBX/ZB的數字形成圖表,德國債券飆漲幅度持續大於美國國債,就會繼續產生國際套利空間,直到德國公債價格回跌才會停止。

《利率倒掛與景氣》

股市是景氣的最佳指標,儘管全球PMI都下滑,但是美國就業、零售消費等數據卻很好。聯準會降息是採預防措施,並非因為景氣確認衰退。債劵與股市為蹺蹺板關係,債券創新高價,但科技股沒創新低。美股只是”被動”參與了一波恐慌測試。歐洲Stoxx50期貨也出現第二隻腳,目前反彈中。投資人似乎不太想要賣太多。

《當股市走穩,債券呢?》

自2010年起,ZB周線圖中,RSI突破70僅4次,並且就是高點。前幾次都開始了量化寬鬆的QE,但這次突破,到目前卻沒有聯準會的背書。債券市場可能過於超漲,很可能會面臨一次大回檔。

《股市恐慌測試通過?!》

基於上述理由與推論,利率倒掛將只是短暫的市場恐慌測試。既然是人為因素居多,跟貿易戰依樣,就可以被化解。直到2019/10/31英國脫歐大限,或許債券市場還會隨著政治起舞,而每次的衝突都會造債券大漲。而我認為若股市又因為”利率倒掛”大跌,是買入績優軟體股的機會。

目前NQ大量區中間線大概是7600,跨過中線又站上20ma就是多方重回掌控了。