Meta Platforms的股票(META)在周三公布財報。第三季度的盈利在營收和淨利上都超出了預期,這展現了廣告市場的持續恢復和嚴格成本控制以獲取效果。

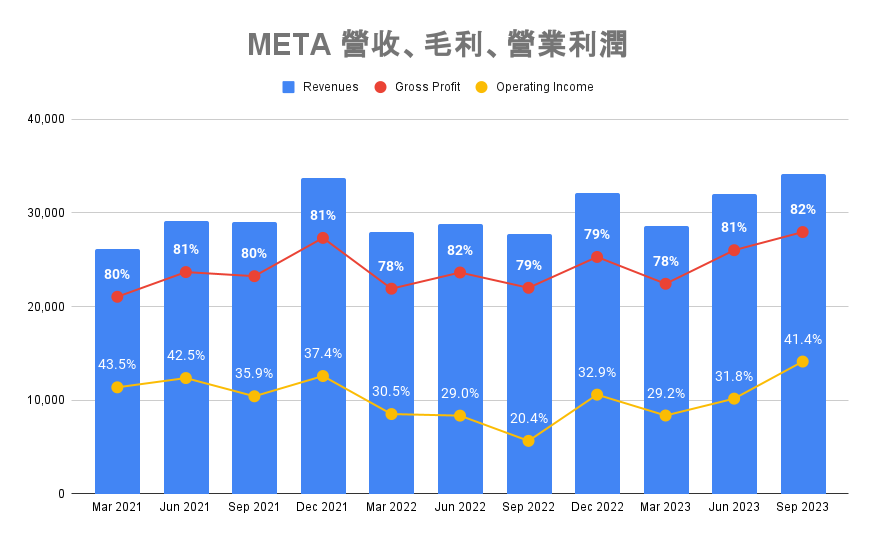

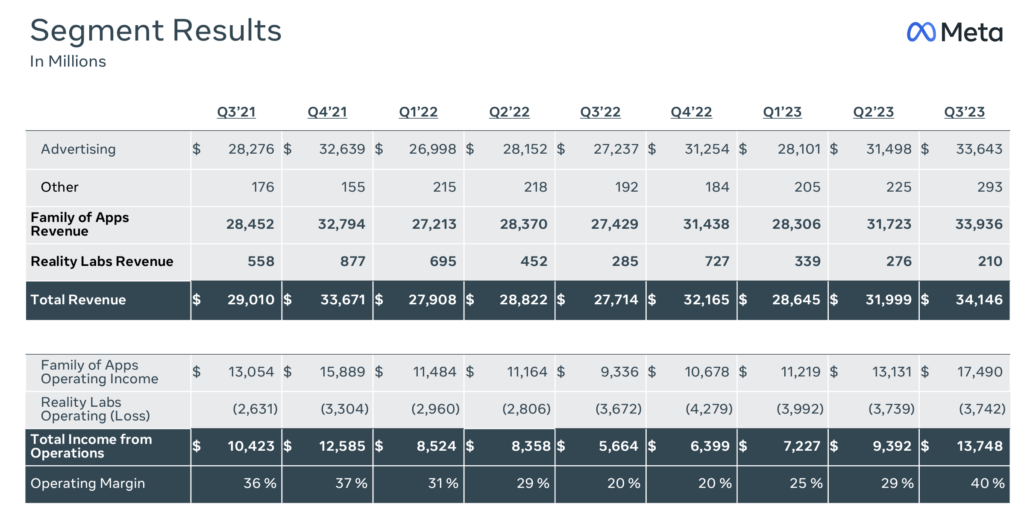

營收增加了23%到341.5億美元。而且由於成本和開銷減少了7%,本季度的營業利潤暴增了143%到137.5億美元。營業利潤率比去年同期翻了一倍,從20%增至40%。淨利潤相對地增長了164%,從去年的44億美元增加到了115.8億美元。

Meta Platforms (META) 於10月25日表其第三季度財報,結果相當出色。藉由嚴謹的成本控制策略,在廣告市場持續復甦的背景下,該公司在營收和獲利方面均超出市場預期。

該季度,Meta Platforms的營收達到了341.5億美元,同比成長23%。由於公司成功地將成本及開銷降低了7%,使得本季度的營業利潤達到137.5億美元,年增143%。相較於去年同期,營業利潤率從20%劇增至40%。此外,淨利潤達到115.8億美元,較去年的44億美元,成長率高達164%。這些數據無疑都反映了Meta 的營運已重新回到過去的最佳經營狀態。

META 2023年第三季財報重點

- 家庭日活躍用戶(DAP)- 9月平均為31.4億,比去年同期增加了7%。

- 家庭月活躍用戶(MAP)- 到2023年9月30日為39.6億,比去年同期增加了7%。

- Facebook日活躍用戶(DAUs)- 9月平均為20.9億,比去年同期增加了5%。

- Facebook月活躍用戶(MAUs)- 到2023年9月30日為30.5億,比去年同期增加了3%。

- 廣告曝光次數和每次廣告價格 – 2023年第三季,App家族的廣告曝光次數比去年同期增加了31%,而平均每次廣告的價格下降了6%。

- 收入 – 收入達到341.5億美元,比去年同期增加了23%,按恆定匯率計算則增加了21%。

- 成本和開銷 – 總成本和開銷是204億美元,比去年同期下降了7%。

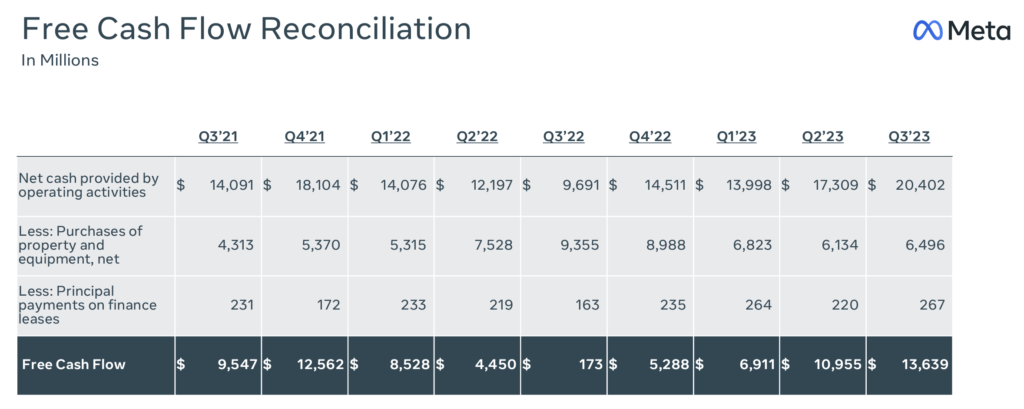

- 資本支出 – 2023年第三季的資本支出,包括融資租賃的主要付款,為67.6億美元。

- 股票回購 – 2023年第三季回購了37億美元的A類普通股。到2023年9月30日,還有372.2億美元可以用於回購。

- 自由現金流為136.4億美元。

在營業數據上,Facebook的日活躍用戶比去年同期增加了5%到20.9億,超過了20.7億的預期。月活躍用戶增加了3%到30.5億,與市場預期相符。包括WhatsApp和Instagram在內的「App家族」的日活躍用戶增加了7%到31.4億,超過了30.9億的預期。而家族的月活躍用戶也增加了7%,達到39.6億(預期為38.8億)。

廣告曝光次數增加了31%,也超過了預期的29.6%的增幅,每次廣告的平均價格下降了6%,比預期的9%下降要少。

「我們這季度對於我們的社群和業務表現都很滿意,」執行長Mark Zuckerberg簡短地回應。「我為我們的團隊為推進AI和混合實境而做的努力感到自豪,包括推出Quest 3、Ray-Ban Meta智能眼鏡和我們的AI工作室。」

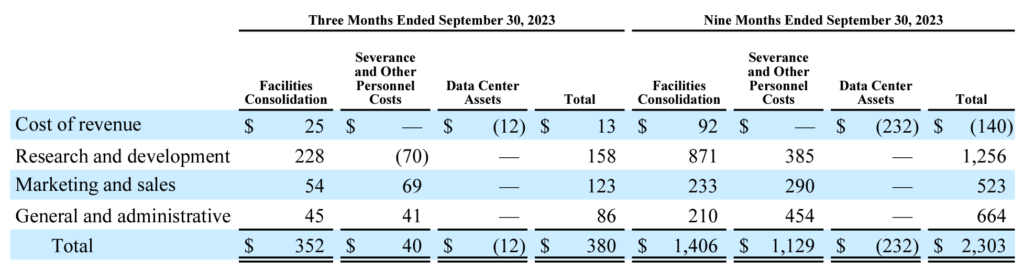

企業重組後大幅改善獲利能力

從2022年開始,Meta採取了幾項措施,目的是提高效率和重新配置業務和策略重點。員工人數到2023年9月30日精簡至66,185人,比去年同期減少了24%。目前已經基本完成了計畫中的員工裁減,同時還在評估整合設施和數據中心的重組方案。到2023年9月30日為止,九個月的重組費用中,設施整合費用14.06億美元,人事資遣費用為11.29億美元。

在公司重組後,營業費用明顯降低,營業利潤率從一年前的20.4%,大幅回升至41.4%,與2021年的水準相當。把它的獲利與Alphabet的28%相比,更凸顯了Meta優秀商業模式與能力。而且這份財報背後,還包含了元宇宙部門(Reality Labs)的37億美元虧損。

Meta本季自由現金流(Free Cash Flow)高達$136億美元,較一年前的$1.73億美元成長了78倍。大量的現金讓Meta面不改色的繼續大量投資在元宇宙業務。另外還有372.2億美元董事會通過的額度可以用於股票回購。

Meta第四季前瞻指引

對於第四季度,Meta預測的總營收為365億到400億美元,市場預期為389.3億美元,年增21%。外匯預估有約2%的正面影響。而全年總支出的預測從之前的880億到910億美元降低到了870億到890億美元,包括大概35億的重組費用是關於設施整合和人事成本的。而Reality Labs的運營虧損在2023年預計會比去年增加。

Meta還提供了2024年的初步預測:整年的總支出會在940-990億美元。有幾個原因會使2024年的支出增加:

- 基礎設施相關的成本會更高,2024年的折舊費用預計會增加比2023年還要多。

- 薪資支出會增加,因為公司會繼續招募技術相關的人才。

- 公司將繼續不斷的開發Reality Labs產品和生態系,預計運營虧損會有很大的增加。

- 資本支出預計會在300-350億美元,主要是要投資伺服器和數據中心。

Metaverse元宇宙營收消退

Meta在10月10日發布了全新混合實境VR 頭戴式裝置 – Meta Quest 3。該產品被認為是市場上最優秀的商業VR頭戴式裝置之一,它提供了更清晰的圖像和出色的混合現實功能。售價$499美元。Meta Quest 3注重遊戲、娛樂和社交功能,相較於Apple Vision Pro的昂貴定價,Meta Quest 3更符合一般用戶的需求。

但是「元宇宙」生態近期表現仍然不振,預計VR頭盔2024年出貨量將大幅縮減接近50%。然而,根據RFM研究指出,該領域至少要到2028或2029年才可能展現真正的市場動能。 Counterpoint Research數據顯示,2023年第一季出貨量同比銳減33%。而RFM的數據進一步估算第二季的降幅甚至可能超越40%。

根據Meta第三季財報的銷售數據,Reality Labs Revenue的營收跌到只剩$2.1億美元。從2021Q4的高點8.77億美元跌到只剩1/4。雖然我個人也覺得VR頭盔的科技非常有趣且吸引任,但那是個昂貴且還不成熟的玩具。在貨幣逐漸緊縮,消費受到打壓的前景之下,未來幾季投資人不用抱太大希望。就如同META的前瞻指引中所說的,”預計營運虧損將會有很大的增加”。

AI缺乏明確獲利途徑

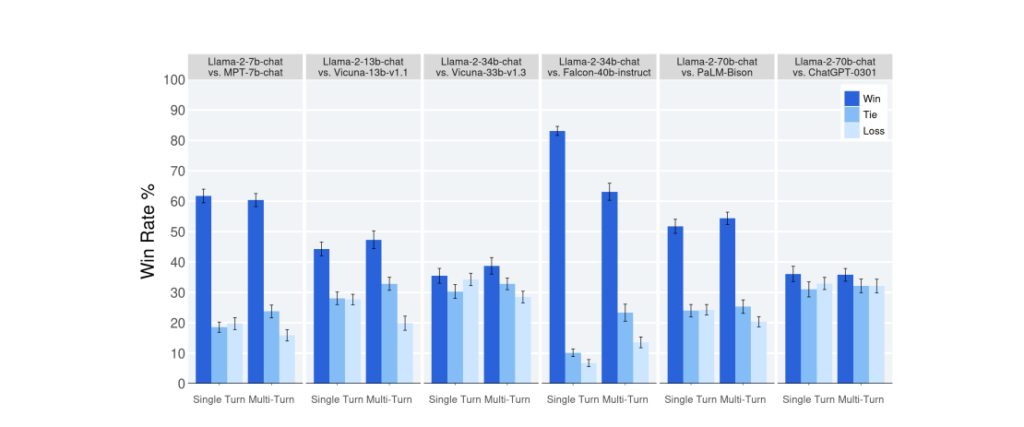

在元宇宙營收不如預期之下,Meta如今將更大的重點放在生成式AI技術上,希望重拾市場對祖克柏整體策略的信心。Meta在AI的領域其實也投資了相當多錢。Llama 2 就是該公司的開源大型語言模型。Meta AI使用了一個4000個提示的測試,而這測試沒有編碼、數學和推理部分。根據這些測試結果,Llama 2語言模型的表現似乎比許多競爭對手稍微好一點。

Meta在9月27日,發表了一系列的AI功能與產品。讓AI技術開啟新的連接和表達方式,通過生成技術的威力,提供了增強人與人之間連接的新體驗和功能,同時提供更多創意、表達和生產力工具。

眾多的AI功能、產品如下:

- AI貼紙:新的AI貼紙功能允許用戶輕松生成定制的聊天和故事貼紙,提供了更多選擇來表達當下的情感。這一功能將在WhatsApp、Messenger、Instagram和Facebook Stories中逐步推出,對部分英語用戶提供服務。

- 使用AI的圖像編輯:Instagram將推出兩個新功能,Restyle和Backdrop,使用Emu技術,讓用戶可以重新設計圖像風格,或改變圖像的背景。

- Meta AI助手:Meta AI是一個可以像人一樣互動的助手,可用於WhatsApp、Messenger、Instagram,並即將推出到Ray-Ban Meta智能眼鏡和Quest 3中。它使用自定義模型,具備實時信息訪問能力,並提供圖像生成工具。

- 28個AI角色:除了Meta AI外,還有28個AI角色,可用於WhatsApp、Messenger和Instagram,每個角色都有獨特的背景故事,有些是由文化偶像和影響者扮演的。

- AI Studio和第三方AI:Meta計劃提供AI Studio平台,讓開發人員和非開發人員可以創建自己的AI。開發人員將能夠使用API在Messenger和WhatsApp上建立第三方AI。企業也可以使用AI來提高客戶服務體驗。

- 未來展望:Meta計劃在未來提供一個實驗平台,讓任何人都可以嘗試創建自己的AI。他們還將把這個平台引入元宇宙,實現更高水平的現實感、具體化和聯繫性的AI建模。

從投資人的角度,這些AI產品或許可以增加社群網站的黏度,但缺乏清晰的”可獲利”路徑。不像微軟的Copilot的推出,可以全方位協助Windows, Bing, Edge, Microsoft 365的銷售。綜合來說,Meta在Magnificent 7 中最大的缺點是:在未來商品的戰略上,元宇宙推廣遲緩、AI缺乏獲利模式,而廣告收入受景氣影響較大。

股價多頭排列,高檔震盪

Meta的股價是Magnificent 7中漲幅第二多的,僅次於Nvidia。結至10/27,2023年YTD上漲了142%。10月25日第三季財報公佈後,受股票市場大跌的影響,隔日下跌3.73%。但次日就又回穩上漲2.91%。Meta第三季財報無庸置疑是一份營收獲利都超預期的好表現。但因為年度漲幅高,當市場資金正在削減風險而下跌,META也會被當成提款機。部分投資人先將獲利入袋為安。目前所有均線仍保持多頭格局,上下盤整區間在$280~$320。重點在觀察200wma的$280是否可以守住! 在還沒跌破200wma之前,無須過度擔心,因為基本面與估值都沒有什麼問題。

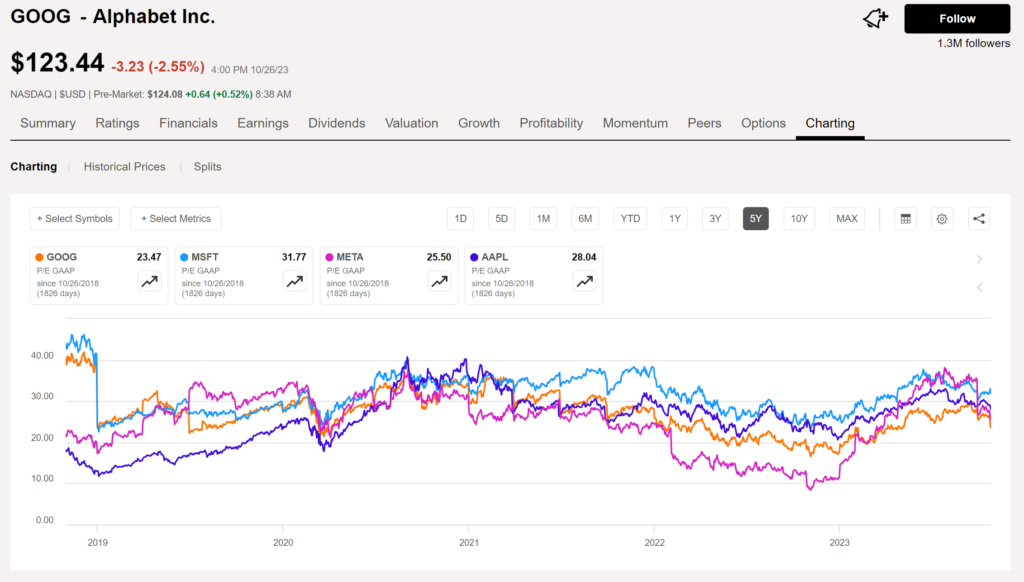

Meta現在的PE估值在Q3財報後已經降低至25.5,從歷史角度來看並不貴。根據Seeking Alpha跑出來的PE(TTM)估值數據圖,Meta是Magnificent 7中第二低的(僅高於GOOG)。而前瞻PE(Forward)也只有20.62。對一個營收成長率20+%的公司來說,甚至是是便宜~

總結

Meta於2023年第三季度的財務報表表現亮眼,其中廣告營收同比增長23%,相較於Google的11%成長,Meta展現了更強的競爭力。由於近期的成功公司重組,其營運成本已顯著降低,使得營運利潤率攀升至41.4%,這一數值令人印象深刻。該季度,Meta以341.5億美元的營收實現了136億美元的自由現金流,且尚有372.2億美元的股票回購額度待用。目前,該公司的市盈率僅為25.5,顯示其估值相對合理。

然而,未來路途並非完全平坦。Meta旗下的元宇宙業務單位Reality Labs目前仍面臨虧損問題,而且據估計,其虧損在明年可能會進一步擴大。儘管AI產品持續推出,但其具體的獲利策略仍然不太明確。在當前的貨幣緊縮政策背景下,消費和廣告預算可能會受到較大的壓力。因此,Meta在未來幾個季度是否能夠保持此優異表現還有待觀察。