Palantir Technologies 成立於 2003 年,由彼得·泰爾(Peter Thiel)等人創辦,以《魔戒》中的預言水晶球 “Palantír” 命名,使命是協助組織「整合資料、強化決策」,解決最複雜的問題。公司最初專注於美國情報單位的反恐資料分析,後續業務擴展至全球政府與企業。Palantir 軟體以強大的資料整合能力與人機協作分析見長,廣泛應用於國防、金融、醫療、能源等領域。隨著 AI 技術與大數據分析成為產業主流,Palantir 所處的市場正快速擴張。兩大成長動能包括:

- 地緣政治推動國防科技升級:如俄烏戰爭後,美國與北約加大軍事科技投入,帶動對 Palantir 此類國防AI方案的強勁需求。

- 企業數位轉型驅動資料平台需求:企業對整合資料、導入 AI 解決方案的需求日益迫切,推升 Foundry 與 AIP 的潛力。

根據產業研究,資料分析與 AI 在企業軟體支出中占比持續提升。Palantir 專注的市場涵蓋傳統 BI、數據平台與生成式 AI 領域,規模可觀、增長動能強。

產品與市場定位 🎯

Palantir 的產品線明確區隔政府與企業市場,強調高安全性與高度整合能力,提供端到端解決方案:

🔹 Gotham 平臺

專為國防與情報機構打造,可整合多源機密數據,提供即時情勢感知與反恐分析。

Gotham 通過美國國防部 IL5 安全等級認證,是 CIA、國防部等機構的核心分析工具,被視為現代「情報中樞」。

🔹 Foundry 平臺

企業級資料操作系統,可整合資料湖、資料庫與外部數據,從資料清洗到模型分析與應用建構一應俱全。

獨特之處在於結合業務知識模型(Ontology)與低程式碼介面,讓決策者輕鬆打造數據驅動應用。用戶涵蓋空中巴士、摩根士丹利、默克藥廠等全球企業。

🔹 Apollo 平臺

支援 Palantir 軟體在多環境中的自動化部署與更新,確保穩定性與安全性。特別適用於國防離線網域與企業私有雲環境,顯著降低客戶維運負擔。

🔹 AIP(AI Platform)

2023 年推出,結合大型語言模型(LLM),讓非技術用戶能用自然語言分析資料,同時保有企業級數據治理。AIP 正推動企業加速導入生成式 AI,並成為 Palantir 下一階段成長的引擎,力圖打造「企業 AI 操作系統」。

客戶與收入來源分析 💰

Palantir 的客戶分為政府與商業兩大類,過去營收高度依賴政府合約,近年則積極推動商業客戶成長。

- 2025 Q1 營收總額為 8.84 億美元,其中:

- 政府部門貢獻 4.87 億美元(年增 45%)

- 商業部門貢獻 3.97 億美元(年增 33%)

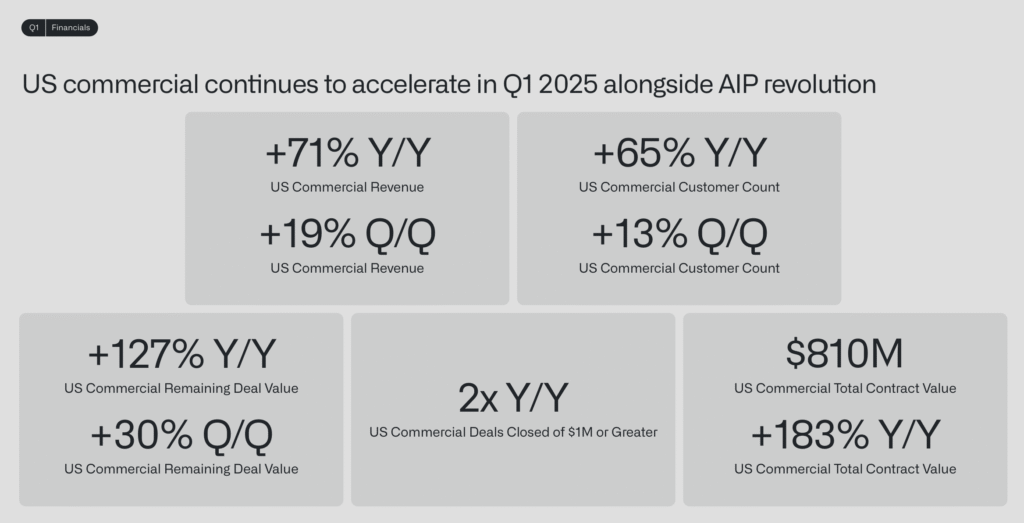

美國市場表現尤為亮眼:

- 美國營收達 6.28 億美元,佔總營收 71%,年增 55%

- 其中 美國商業部門 2.55 億美元,年增 71%

- 美國政府部門 3.73 億美元,佔總營收 42%

相比之下,國際業務收入為 2.56 億美元(佔比 29%),其中國際商業收入出現季減 11%,反映海外市場仍具挑戰。

客戶結構與風險

Palantir 高度依賴大客戶:

- 前 20 大客戶每年平均貢獻約 7,000 萬美元,合計年增 26%

- 這些客戶以政府機構與大型企業為主,顯示其解決方案在高價值場景具備競爭力

不過,大客戶集中也帶來營收波動風險,單一合約異動可能顯著影響財報表現。值得注意的是,Palantir 正積極擴大客戶基礎。本季付費客戶數達 769 家,年增 39%。商業中小型客戶的提升有助於營收結構多元化,但短期內仍以 美國政府為核心支柱。因此,美國政府預算政策與科技支出將是投資人關注的關鍵指標。

🛡 國防與政府大單

在地緣政治緊張下,Palantir 近年取得多項高價值國防合約:

- 2023 年底,與美國國防部 CDAO 簽下 4.8 億美元合約,推動 AI/ML 在軍方應用。

- 2025 年 4 月,北約宣布採用 Palantir 的 Maven 戰場智能系統,創下史上最快合約落地紀錄,消息公布當日股價上漲約 8%。

- 同時,與 英國 NHS、加拿大政府 等建立合作,在醫療、疫情應對等領域部署解決方案,鞏固其在政府體系中的地位。

🤝 商業市場戰略合作

Palantir 積極推動 Foundry 與 AIP 在商業領域落地:

- 能源產業:與歐洲清潔能源商 TES 合作,運用 Palantir 平台優化全球供應鏈與碳排策略。

- 金融業務:繼摩根士丹利之後,花旗集團 於 2024 年導入 Palantir 平台提升客戶體驗與資料應用。

- 醫療領域:2025 年初與 R1 RCM 合作成立 R37 AI 實驗室,預計提升醫療行政效率多達 50%,進軍智慧醫療收入管理。

🧠 技術合作與投資

Palantir 雖未進行大型併購,但透過小型技術收購與策略合作強化產品力:

- 2025 年與 Enabled Intelligence 建立合作,將高安全級別的 AI 資料標註服務整合至 Foundry,用戶能更便捷獲取高品質訓練資料。

- 早年曾收購 Silk、Kimono Labs 等新創,並在 SPAC 熱潮中投資多家新創,拓展生態圈與前沿應用。

Palantir 採內部研發為主,並以合作與小型投資滲透 醫療、能源、AI訓練資料 等關鍵垂直領域。整體而言,Palantir 持續以高階戰略合作、技術創新與政府背書鞏固「國家級 AI 平台」定位,在全球政經事件中角色愈加關鍵。

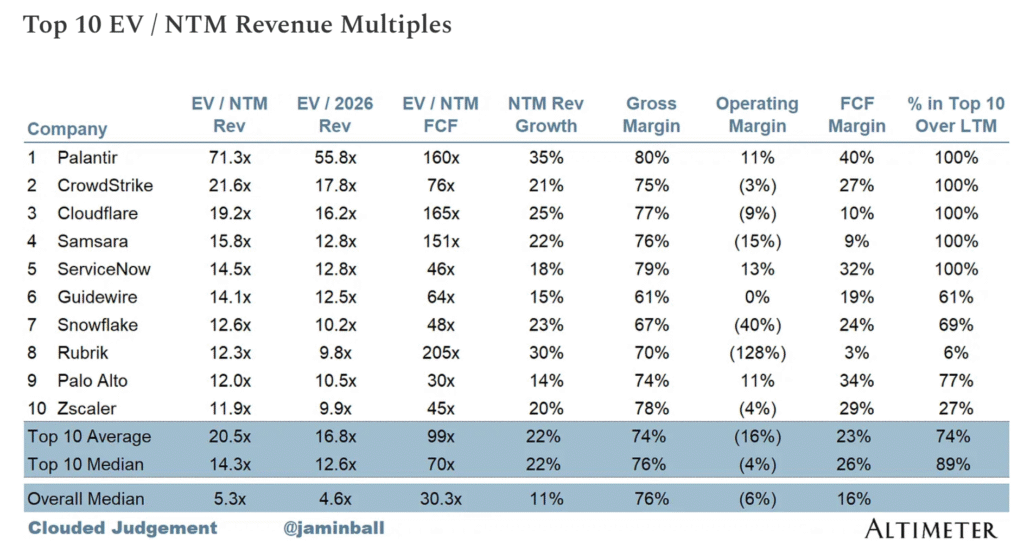

軟體同業分析 🏁

Palantir 所處的資料分析與企業軟體市場競爭激烈,但因為定位上區隔明顯,所以並沒有直接對標的競爭對手。但是以軟體同業的角度來說,則可以觀察包括 CrowdStrike、ServiceNow、Snowflake、Monday.com 等雲端軟體公司。

🔹 CrowdStrike (CRWD) – 網路安全領域領袖

主攻端點防護與雲端安全,2024 年收入達 30.6 億美元(年增 36%),毛利率超 75%,已穩健獲利與自由現金流正向。與 Palantir 同樣擁有政府大客戶,但聚焦資安;兩者皆為國防領域核心供應商。估值上: Forward P/E 約 88 倍,PEG 約 3,遠低於 Palantir 的 146 倍與 PEG > 5。

🔹 ServiceNow (NOW) – 工作流程自動化龍頭

提供 IT 服務管理與企業流程 SaaS,2024 年 ARR 約 105 億美元,年增 22%。自由現金流率超過 30%,GAAP 營業利潤率逾 20%。產品定位與 Palantir 差異明顯:前者聚焦工作流程,後者專注資料決策與分析。估值上: Forward P/E 約 70 倍,P/S 約 15 倍,屬成熟型企業軟體代表。

🔹 Snowflake (SNOW) – 雲端資料平台新星

專注雲端資料倉庫與分析,2024 年營收達 27.8 億美元(年增 38%),毛利率逾 70%。目前仍處於微利階段,增速放緩至 28%。與 Palantir 不同,Snowflake 提供資料基礎設施,開放客戶自建應用;Palantir 則提供垂直整合解決方案。估值上: Forward P/S 約 20 倍,低於 Palantir 的約 45 倍。

🔹 Monday.com (MNDY) – 團隊協作工具新銳

2024 年營收約 9.72 億美元(年增 33%),首次實現 GAAP 盈利。產品為通用型 SaaS 工具,與 Palantir 的高複雜度資料分析平台定位迥異。估值上: TTM P/S 約 10 倍,市值與規模遠低於 Palantir,競爭重疊有限。

整體比較與關鍵觀察 🔍

| 公司 | 年增率 | 毛利率 | Forward P/E | Forward P/S | 盈利能力 | 主力客群 |

|---|---|---|---|---|---|---|

| Palantir | 39% | 80%+ | 146x | 45x | 調整後營益率 44% | 政府 + 商業大客戶 |

| CrowdStrike | 25%+ | 75%+ | 88x | ~22x | 穩健現金流 | 資安、政府 |

| ServiceNow | 22% | ~80% | 70x | 15x | 高現金流與獲利 | 企業IT部門 |

| Snowflake | 28% | 70%+ | 盈利低或虧損 | 20x | 利潤待觀察 | 商業資料平台 |

| Monday.com | 33% | ~87% | 盈利初步 | ~10x | 初步實現獲利 | 中小企業 |

2025 年第一季財報分析 📈

Palantir 於 2025 年 5 月 5 日公布亮眼財報:

- 營收達 8.84 億美元(年增 39%),優於預期的 8.63 億

- 調整後 EPS 為 0.13 美元,符合市場預期

- 毛利率: 82%,維持軟體產業領先水準

- 調整後營業利益: 3.91 億美元,營益率達 44%(同比顯著提升)

- 自由現金流(FCF): 3.70 億美元,FCF Margin 為 42%(略低於上季的 63%)

- 政府業務: 4.87 億美元(年增 45%),其中美國政府占 3.73 億,占總營收 42%

- 商業業務: 3.97 億美元(年增 33%),其中美國商業部門表現最亮眼,收入達 2.55 億(年增 71%)

公司已連續多季實現 GAAP 獲利,顯示商業模式邁入「高成長+正利潤」新階段。費用控管與營收成長帶來強勁營運槓桿,本季 Rule of 40 達 83(39% 增長 + 44% 營益率),創歷史新高。整體來看,美國市場仍為主要增長引擎;國際商業收入略顯疲弱,但總付費客戶數年增 39%,顯示商業化布局初見成效。

🔹 營運亮點

- 簽下 史上最大美國商業合同總額:8.10 億美元(年增 183%)

- 美國商業剩餘合約價值(RDV)達 23 億美元(年增 127%)

- 簽約 139 筆合約(超百萬美元),其中 31 筆超過千萬美元

- 美國商業部門年經常收入已突破 10 億美元

商業動能持續強勁,AIP 平台推升大單落地速度,公司進一步鞏固在企業 AI 軟體市場的地位。

Earnings Call 摘要與管理層觀點 🎙️

🔹 對業績與 AI 趨勢的觀點

執行長 Alex Karp 強調「Palantir on fire」,形容本季表現亮眼,並指出 AI 將深刻改變企業與政府運作,Palantir 處於這波變革的前線。營運長 Ryan Taylor 表示,美國商業收入年增 71%,是多年佈局的成果,AIP 應用需求激增為主要推力。財務長 Dave Glazer 宣布調整後營益率達 44%,並上調全年營收展望,展現管理層對增長的信心。

🔹 對政府預算縮減的應對

分析師關注政府削減支出是否影響合約。技術長 Shyam Sankar 表示,預算緊縮反而能凸顯 Palantir 軟體的價值與效率。Karp 進一步強調,Palantir 是為「困難時期」而生,政府壓力反而會提升量身訂製解決方案的需求。他認為,公司有能力在此環境下「表現非常非常好」,雖未給出政府業務成長指引,但傳遞強烈信心。

🔹 AIP 發展與產品策略

Karp 表示,自 AIP 推出後,客戶留存與訂單需求顯著上升,非技術用戶能透過自然語言與數據互動,開啟更多應用場景。CFO Glazer 補充,公司正擴大招聘 AI 工程師,以因應市場需求。AIP 未來將支援更多模型(專有與開源),並強化資料安全與可控性。管理層強調 Palantir 在 企業級 AI 市場具備獨特優勢,未來 AIP 將成為營收主力之一。

公司未來指引 🔮

🔹 2025 全年展望

- 上調全年營收預期至 38.9~39.02 億美元(年增約 36%),中值高於市場預期

- 美國商業收入預估超過 11.78 億美元(年增至少 68%)

- 調整後營業利益預估 17.11~17.23 億美元,對應利潤率約 44%

- 自由現金流(FCF)預期上調至 16~18 億美元,FCF Margin 維持 40% 以上水準

🔹 2025 Q2 展望

- 營收達 9.34~9.38 億美元(年增約 30%)

- 調整後營業利益 4.01~4.05 億美元,營益率約 43%

- 市場預估 EPS 為 0.12~0.14 美元,與 Q1 水平相近或略升

🔹 成長動能與關鍵假設

Palantir 的樂觀指引建立在三大關鍵假設:

- AIP 商業化加速:預期將推升美國商業全年營收近 70%,主要來自製造、能源與醫療業客戶需求激增。

- 政府業務維持穩健:雖未給明確目標,但 Q1 年增 45% 水準預示全年仍可保持雙位數增長。

- 費用控制有效:規模效應有望降低 G&A 費用率,支撐高利潤率與自由現金流。

公司預期全年可維持 “Rule of 40” 超過 80 分,展現成長與獲利兼具的能力。

🔹 長期展望

管理層指出,未來將拓展更多產品功能(如在地化 AI 方案)與創新銷售模式,目標在 2025 下半年至 2026 年維持 30% 左右年增率。若以此推算,2026 年營收有望挑戰 55 億美元,並持續擴大 GAAP 獲利與自由現金流。公司也釋出可能考慮 資本配置策略(如回購),回饋股東。

下一季市場分析師預期 📊

分析師普遍預期Q2 營收約 9.37 億美元,年增約38%。若估算平均4%的業績Surprise,營收可能會達到9.74億美元,年增43.7%。調整後 EPS 預估約 0.14 美元,年增53.4%。

🔹 分析師觀點與目標價

- 多數維持 中性評級(如「持有」或「市場表現一致」),主因是估值偏高

- 12 個月目標價中位數約 $101 美元

估值分析 💹

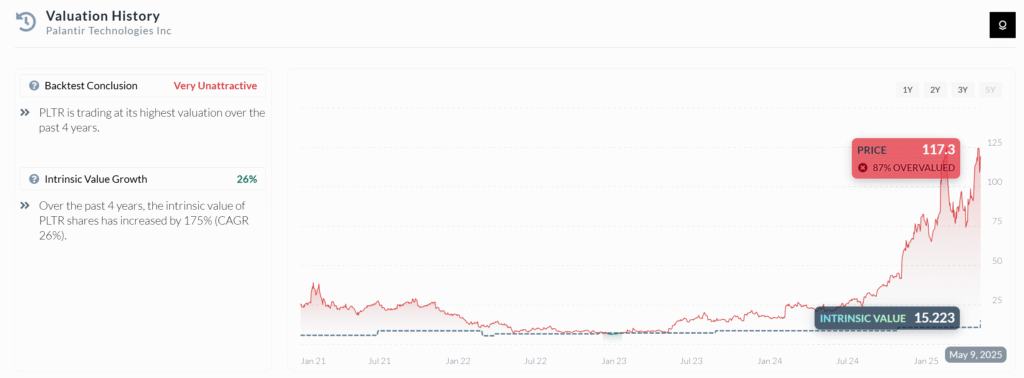

根據 AlphaSpread 模型估算,Palantir 的內在價值約為 15.23 美元,遠低於當前市場價(約 $117),高估幅度超過 87%。

- DCF 模型估值:約 $16.42

- 相對估值模型:約 $14.04

即便在樂觀情境下,估值也僅落在 20 多美元,顯示當前股價無法由現金流合理支撐,投資人已高度提前反映未來成長預期。

🔹 相對估值:估值溢價極高

- 未來市銷率(EV/NTM Rev)高達 71.3 倍,顯著高於同業(如 ServiceNow、Cloudflare、CrowdStrike 等約 12~21 倍)

- Forward P/E 估算:

- GAAP EPS 約 $0.20 → P/E 500x

- Non-GAAP EPS 約 $0.50 → P/E 200x+

- PEG Ratio 約為 5.5(遠高於合理值 1~2)

- EV/FCF 約 135 倍(以 2025 年 FCF 預估 17 億美元計算),遠高於成熟軟體公司常見的 20~30 倍

- 大量 股票薪酬(SBC) 持續造成攤薄壓力;2025Q1股票發行年增6.1%

Palantir 當前股價反映出「幾近完美的成長預期」,不僅高於內在價值,也遠超同業平均,其高估值更是歷來少見的誇張。然而,PLTR 也是市場上極為稀有的純 AI 軟體公司之一,在 AI 投資主題中具有高度代表性。在 OpenAI、Anthropic 等 AI 獨角獸尚未上市前,PLTR 承接了大量資金對「純 AI 題材」的投資需求,具備顯著的資金關注度與市場話語權。因此,即便估值偏高,短中期內仍可能因資金面與主題性維持高位,成為 AI 資產配置中不可忽視的指標性個股。

技術分析 🔍

PLTR 股價過去一年持續走高,展現強勁多頭趨勢。日線圖顯示,自 2024 年下半起,股價穩定運行於 60日均線和200日均線之上,且兩線持續上揚。黃金交叉早在 2024 年底形成,確認中長期上升格局。

當前價格位置與支撐壓力:

- 現價約 $117.30,明顯高於主要均線,顯示多頭結構完整

- 支撐區域:

- $98:之前頸線位置

- $75–85: 重大成交量高峰區,與 200 日線重疊,為中期關鍵支撐

- 壓力區域:

- 前高 $125.41: 歷史高點與潛在壓力帶,若突破則可能開啟新漲勢

技術指標解讀:

- RSI 約 55, 自超買 (>70) 回落至中性偏強,漲多後進入整理

- MACD 快線仍在零軸之上, 但柱狀體縮小,動能放緩尚未翻空

結論與觀察重點:

目前 PLTR 屬於高位整理結構,多頭趨勢仍在,但動能正在修正。觀察重點:

- 股價是否守穩 60 日線並再度挑戰 $125 高點

- MACD 是否重返放量擴張,帶動新一波動能

- 若跌破 $100 心理支撐且伴隨放量, 則短線回調風險升高

投資結論 🎯

✅ 投資機會

Palantir 站穩 資料整合與企業 AI 雙重趨勢交會點,近幾季政府與商業業務皆展現強勁動能。公司擁有高毛利、高自由現金流與穩健的營運槓桿,顯示其商業模式具高度可擴張性。管理層具長線願景且持股比重高,與股東利益一致。

在國防領域,Palantir 建立了深厚護城河,難以被取代;在企業端,Foundry 與 AIP 的組合逐步打開醫療、能源與製造等市場。若持續創新、強化合作與提升客戶成功率,公司長期成長潛力可觀,對於看好 AI 長線趨勢者,是具代表性的布局標的。

⚠️ 投資風險

- 估值偏高:Forward P/E、P/S、PEG 等均遠高於同業,市場對未來數年高增長已高度定價

- 政府依賴:美國預算不確定性高,合約終止或延遲恐影響營收

- 股權稀釋與 SBC 攤薄問題,可能壓抑每股收益與員工留才動力

Palantir 結合「高成長、高潛力、高波動」三特性,對看好 AI 發展的投資人而言,是非常稀有的好公司。然而在估值方面,卻是完全不可投資的高風險標的。而很多飆股都是在這種矛盾下,持續上漲。而在一至看好後,來到股價頂點。Palantir是AI時代中稀有的投資機會,從過往經驗來看,市場瘋狂的時間可以持續的比你想像的還久。現今的PLTR是一個適合短線做波段的公司,只要股價維持在季線之上,就沒有看壞他的必要。

參考資料與來源:

- Palantir 投資人關係 – 2025 年第一季財報新聞稿(營收與指引數據):https://investors.palantir.com/news-details/2025/Palantir-Reports-Q1-2025-Revenue-Growth-of-39-YY-U-S–Revenue-Growth-of-55-YY-Raises-FY-2025-Revenue-Guidance-to-36-YY-Growth-and-U-S–Comm-Revenue-Guidance-to-68-YY-Crushing-Consensus-Expectations/

- Palantir 官方網站 – 股東信與公司介紹(歷史沿革、使命願景):https://www.palantir.com

- BusinessYEE 商益 – 《Palantir Q1 財報》(關鍵數據及電話會議紀要):https://www.businessyee.com/article/6047-Palantir-Q1-earnings

- Alpha Spread – Palantir (PLTR) 內在價值分析(估值結果:高估約85%):https://www.alphaspread.com/security/nyse/pltr/summary

- Yahoo Finance / Morningstar – Palantir 估值指標(PEG Ratio、相對估值比較):https://finance.yahoo.com/quote/PLTR/key-statistics

- TradingView – PLTR 技術走勢日線圖(均線、RSI、成交量等)

- Seeking Alpha / Medium – Beth Kindig: Palantir Stock Analysis(同業估值對比、成長評析):https://beth-kindig.medium.com/palantir-stock-how-high-is-too-high-9d80d1eb194d

- INO.com Blog – 《Palantir 與國防支出趨勢》(國際衝突帶來的機會與合同風險):https://www.ino.com/blog/2024/10/is-palantir-positioned-to-thrive-with-growing-defense-spending/

- DefenseScoop – 〈北約採用 Palantir Maven 系統〉(重大合同消息):https://defensescoop.com/2025/04/14/nato-palantir-maven-smart-system-contract/

- 財報狗 StatementDog – Palantir 2025Q1 法說會逐字稿(管理層引述與展望):https://statementdog.com/analysis/PLTR/earnings_calls/289510