什麼是NFCI指數?

美國金融壓力指數 National Financial Conditions Index (以下簡稱NFCI) 是芝加哥聯邦儲備銀行根據金融系統中105個關於風險、信用和槓桿的指標的加權平均值計算出來的金融壓力指數。用來衡量整體金融市場相較於過去歷史經驗是屬於相對寬鬆或是緊縮的狀態。計算的每個指標都是相對於它樣本平均值來表達,並以樣本標準差來調整。所以,當NFCI是零的時候,可以認為美國的金融系統是在歷史平均水平的風險、信用和槓桿狀態運作。

NFCI 每週更新,涵蓋美國在貨幣市場、債券及股票市場,以及傳統與「影子」銀行系統的金融情況。由於美國的經濟與金融狀況常常密切相關,NFCI 提供了一個全面的視角來觀察這些動態。

芝加哥聯邦儲備銀行還提出了一個調整後的版本,即調整後的全國金融狀況指數 adjusted NFCI(ANFCI)。ANFCI 的獨特之處在於,它剔除了與經濟狀況相關的金融條件成分,使我們能夠更清楚地評估當前的金融條件與經濟狀況之間的比較。

從NFCI指數中,我們可以學到什麼呢?

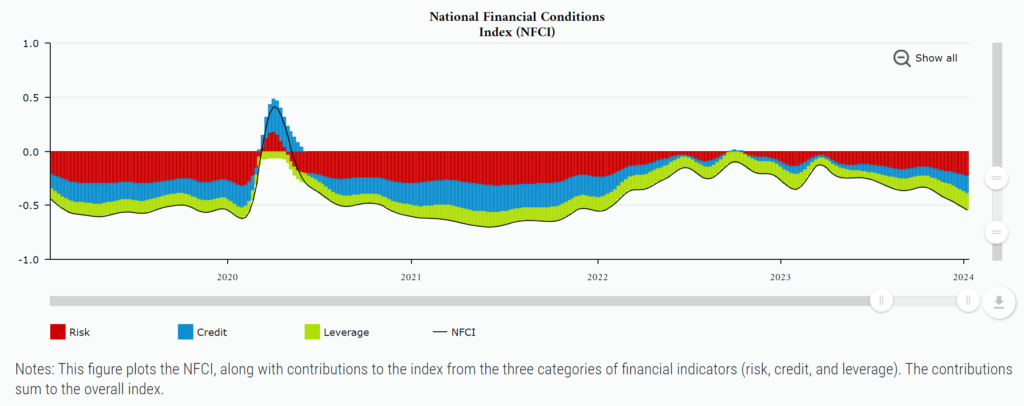

NFCI和ANFCI這兩個指數,就是同步反映金融活動的。簡單來說,它們能告訴我們現在金融狀況怎麼樣。Brave和Butters在2011年和2012年的研究指出,這些指數的歷史變化,可以追蹤到過去那些大家都知道的金融壓力時期。幫我們判斷現在的金融狀況是不是和過去金融危機時期一樣。

這些指數對於預測未來兩到四個季度的國內生產總值(GDP)增長和企業投資很有用。這就像是給我們一個提前的頭緒,讓我們能夠預測未來的經濟和投資趨勢。

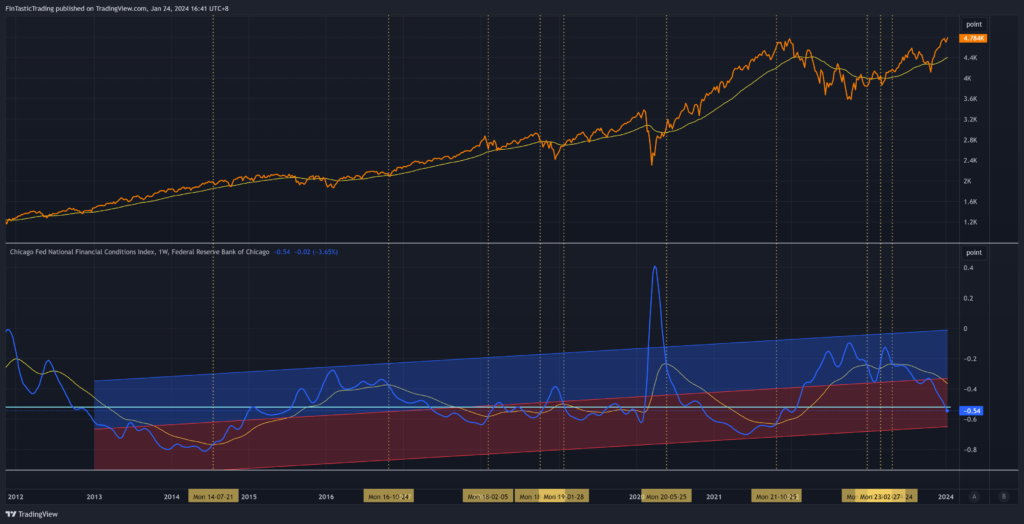

NFCI與標普500指數也有很強的負相關性,當NFCI向下(代表金融更寬鬆),標普500則向上。根據1/19/2024統計,兩者的20周相關係數為-0.92。這代表我們也可以透過NFCI指數,來預測或確認標普500的未來走勢。

對投資人而言,要如何利用NFCI指數於投資領域呢?

NFCI顯示的是「整體金融狀態」,投資人可以透過觀察這個數字得到金融狀況的全貌。相反的,如果只是採用M2貨幣供給數據,或是網路新聞上所說的”美國家庭儲蓄已經用完”,將對金融市場產生「偏見」。

投資人可以透過NFCI與標普500的強度負相關特性,用來預測美股走勢。舉例來說,當NFCI連續出現下降(金融持續寬鬆),則標普500則有上漲的潛力,面對股市下跌則可以把握買入的機會。相反的,當NFCI連續出現上漲(金融持續緊縮),則標普500有下跌風險,應該降低投資組合風險。

投資人可以透過NFCI與40周平均線來觀察長期趨勢的轉折。當NFCI低於40周平均線時,可以視為金融市場有利於標普500上漲。相反的,當NFCI高於40周平均線時,顯示金融市場正在緊縮當中,且不利於標普500的上漲。

觀察12年的長期走勢,也可以使用Regression Line來畫出長期趨勢線。而目前Regression落於-0.41。也可以用此絕對數值來解讀。當NFCI低於-0.41,則代表金融市場相對於過去12年較為寬鬆。若NFCI高於-0.41,則代表金融市場相對於過去12年較為緊縮。

如何解讀NFCI與ANFCI呢?

NFCI是根據金融系統中105個關於風險、信用和槓桿的指標的加權平均值來計算的。每個指標都是相對於它樣本平均值來表達,並以樣本標準差來調整。所以,當NFCI是零的時候,可以認為美國的金融系統是在歷史平均水平的風險、信用和槓桿狀態運作。

ANFCI則是把這些指標中與經濟活動相關的變化去除掉,比如說用芝加哥聯邦銀行國家活動指數(CFNAI)的三個月移動平均和失業率與國會預算辦公室估計的自然失業率之間的差異來衡量。還有用個人消費支出(PCE)價格指數和KR-CRB現貨商品價格指數的三個月變化來衡量通脹。所以,ANFCI為零代表著金融系統在考慮了經濟活動和通脹後,處於歷史平均水平的風險、信用和槓桿狀態。

NFCI的正值表示比平均更緊縮的金融條件,負值則表示比平均更寬鬆的金融條件。同樣地,ANFCI的正值意味著與目前經濟條件相比,金融條件在平均水平上更為緊縮,負值則相反。這些「緊縮」或「寬鬆」的金融市場狀態是以標準差來表示的,這個樣本期從1971年開始算起。

所謂的風險、信用和槓桿指標,是指什麼呢?

這些子指數是從全國金融狀況指數(NFCI)的指標中分出來的小組合,這些指標的清單可以在芝加哥聯邦銀行的網站上找到。每一個子指數都是設計成在一個從1971年開始的樣本期間內,平均值是零,標準差是一。

風險指標(Risk),指的是高風險資產在其回報中所隱含的風險溢價,以及資產價格的波動性。例如大家熟知的VIX指數就是其中一個評估指標,佔NFCI指標3.64%的權重。

至於信用指標(Credit),則是指在現行價格下借貸的意願。舉例來說,30年期巨額/一般固定利率房貸的利差就是其中一個評估指標,佔NFCI指標3.68%的權重。

關於槓桿指標(Leverage),則是提供一個債務相對於權益的參考點。S&P 500 Financials/S&P 500 Price Index (Relative to 2-yr MA)就是其中一個評估指標,佔NFCI指標-3.72%權重。

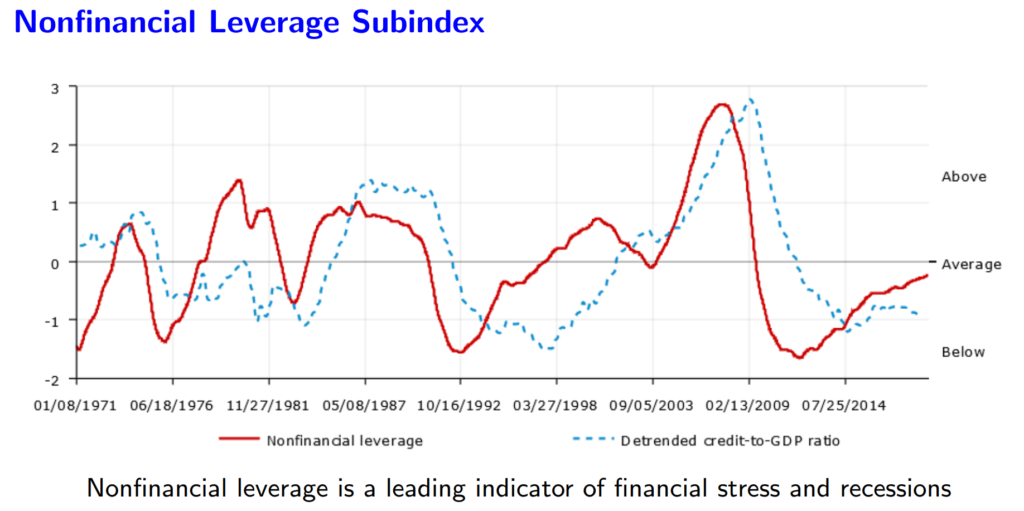

通常情況下,風險指標會被賦予正權重,而信用和槓桿指標則會被賦予負權重。這樣解釋就是,「緊縮」的金融條件通常與高於平均水平的風險以及低於平均水平的信用和槓桿相關聯。Brave和Butters在2012年的研究指出,風險指標是與金融壓力同步的指標,而信用指標則傾向於是金融壓力的滯後指標,槓桿指標則往往是領先指標。

非金融槓桿子指數到底是什麼,從中我們能學到什麼?

Brave和Butters在2012年的研究顯示,這個指數很好地展現了槓桿怎麼可能成為金融壓力的早期警示信號,以及它對經濟成長的潛在影響。這個子指數給家庭和非金融企業槓桿指標的正權重反映出一個事實:這些指標的上升通常與越來越緊縮的金融條件有關。

這個特點讓非金融槓桿子指數成為了一種經常被稱為「金融加速器」的反饋過程的特徵,這在Bernanke, Gertler, 和 Gilchrist 1999年的討論中有提到。越來越緊縮的金融條件與上升的風險溢價和下降的資產價值相關聯。因此,家庭和非金融公司的淨資產在信貸收緊的同時減少。這導致了整個金融和非金融部門的去槓桿化(也就是減債)過程,最終導致經濟活動降低。

NFCI指數多久更新一次,可以在哪裡找到它們呢?

NFCI和它的子指數,還有ANFCI,都是在芝加哥聯邦銀行的網站上每週更新一次,時間是美東時間星期三早上8:30,涵蓋到前一個星期五的情況。如果星期三或那週更早的時間是聯邦假日,那這些指數和子指數的更新就會延到星期四。

連結:The Chicago Fed’s National Financial Conditions Index (NFCI)

NFCI指數和其他的金融狀況指數有什麼不同呢?

NFCI和ANFCI有許多獨特的特點,主要為以下指數建構方式:

- 每週更新的指數頻率

- 包含不同開始和結束日期的季度、月度和週度指標

- 超過45年的歷史覆蓋範圍

- 廣泛覆蓋傳統和近期開發的金融市場

- 指標權重反映了對金融系統的系統性和動態重要性

這兩個指數分別用了多少週度、月度和季度的金融指標呢?

NFCI與ANFCI都包含了46個週度指標、33個月度指標,以及26個季度指標。

這些指數涵蓋哪些金融市場和公司呢?

NFCI和ANFCI包含了很多種資料,像是銀行間貸款和證券化債務、商業票據和回購協議、企業和政府債券、場外和交易所交易的衍生品、消費者和商業信貸,還有股票和其他資產市場的資訊。這些指數不僅涵蓋了傳統銀行系統的狀況,還包括了系統外的金融公司(投資銀行、對沖基金等)的網絡,這些通常被稱為影子銀行系統。

這些指數涵蓋了哪段時間呢?

這些指數從1971年的第一週開始,一直到每週更新前的那個星期五。下面這張圖顯示了1971年到2017年期間資料的可用情況。要到1987年才有超過一半的指標可用,主要是因為許多週度指標的時間序列比較短。雖然如此,這些指數還是因為它們的建構方式而保持了平滑的時間序列。不過,後半段樣本期間對金融系統的覆蓋還是更全面。

要怎麼知道哪些指標比較重要呢?

一個指標的權重絕對值能反映出它在解釋整體金融系統歷史波動方面的能力。這105個指標的權重都列在芝加哥聯邦銀行網站上的一個PDF檔案裡。以下是在這兩個指數中,權重絕對值最大的前十個指標。

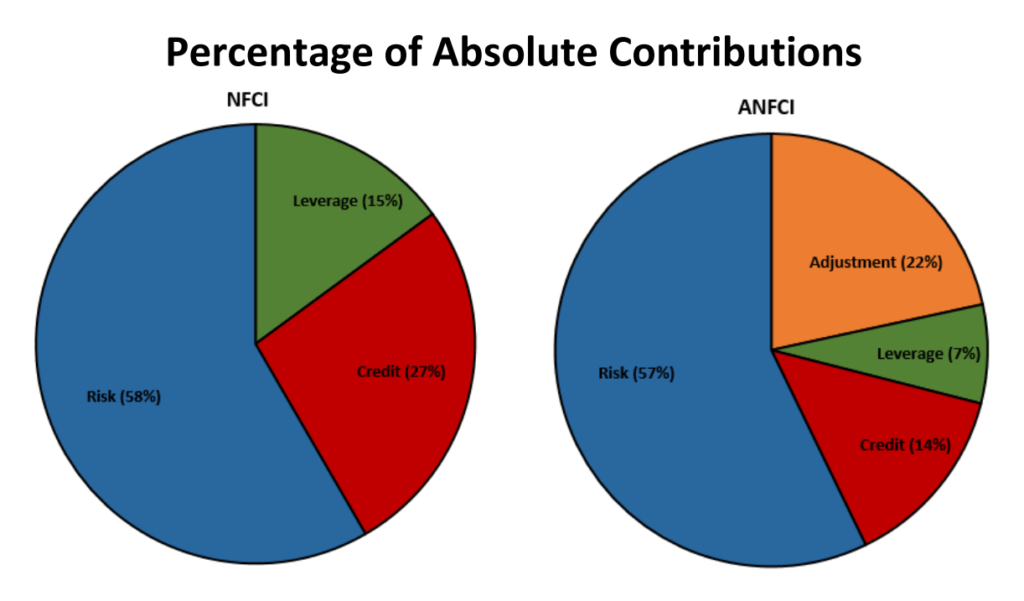

還有一種檢視這個問題的方法,就是計算每種類型指標對指數貢獻的絕對值所佔的百分比。在NFCI和ANFCI中,風險指標佔了略超過一半的貢獻。信用指標大約佔NFCI變化的四分之一,但在ANFCI中只佔大約一半。槓桿指標的貢獻略低於信用指標,無論是在NFCI還是ANFCI中都是這樣。在ANFCI中,對經濟活動和通脹的調整大約佔了指數貢獻的五分之一。

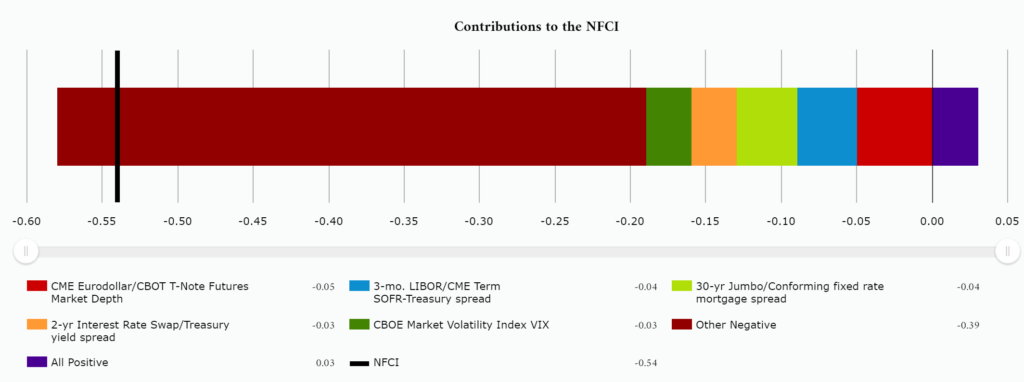

在每周的公布資料中,同時會公佈當周貢獻值最大的金融指標。以下徒為例,這周影響NFCI最大的是CME Eurodollar/CBOT T-Note Futures Market Depth,貢獻值是-0.05。

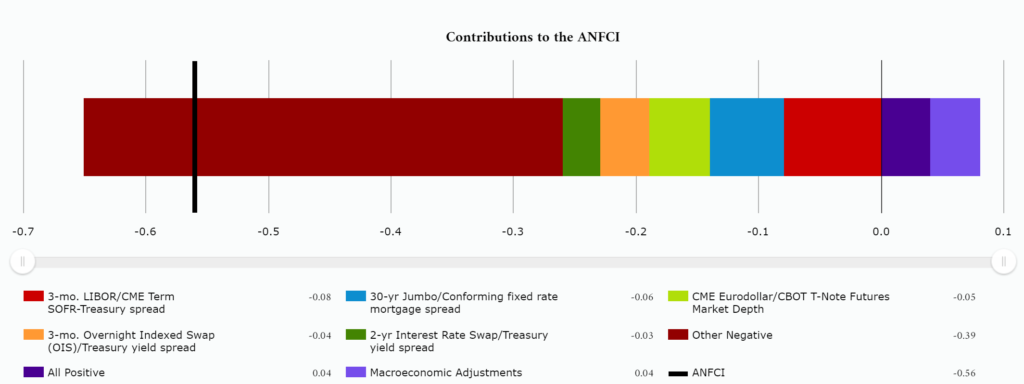

ANFCI的計算中,也會同時公佈當周貢獻值最大的金融指標。以下圖為例,貢獻最大的是 3-mo. LIBOR/CME Term SOFR-Treasury spread,貢獻值是-0.08。