FAS是Direxion品牌所發行的一款三倍做多美國金融類股的ETF,其追蹤的指數是由S&P Dow Jones所提供的Financial Select Sector Index (一倍做多ETF為XLF)。值得注意的是,XLF並不僅僅聚焦於銀行業,它涵蓋了整個金融領域,包括銀行、儲蓄與抵押貸款金融、多元金融服務、消費金融、資本市場、保險及抵押貸款REITs。這種多元化的組合為投資者提供了一個廣泛的、具有代表性的金融領域投資機會。

Financial Select Sector Index每季度(3,6,9,12月)都會進行再平衡,持股權重根據各公司的市值來分配,這確保了指數的汰弱留強能力。巴菲特的波克夏·海瑟威就是該指數的第一大持股。

FAS vs BNKU vs DPST

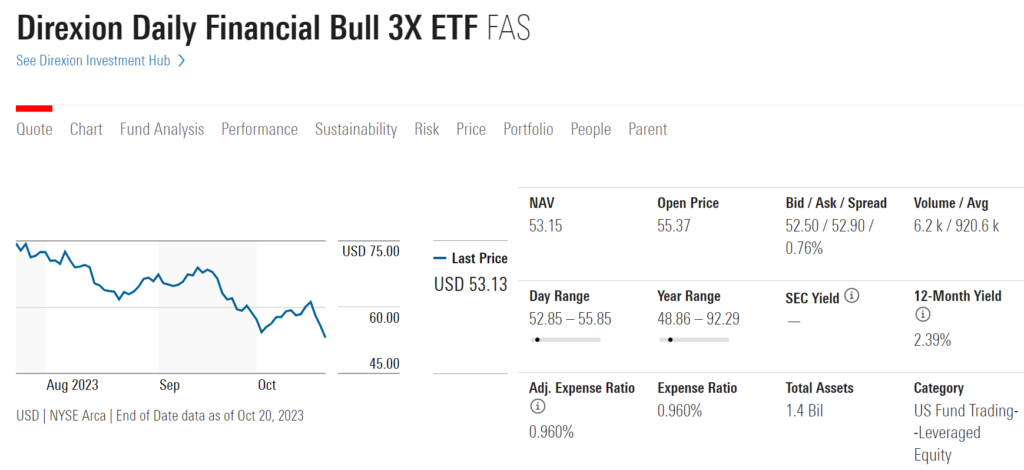

FAS的總管理資產為$14億美元,管理費(Expense Ratio) 0.96%,過去一年的殖利率為2.39%。與FAS類似的金融槓桿ETF還有BNKU與DPST兩檔。BNKU是Microsectors發行的三倍做多十檔美國最大的金融公司,成分股是大型銀行與投資銀行。DPST也是Dirextion發行的三倍做多美國區域銀行。相較之下,XLF的持股是廣義的金融股,持股相對分散。從歷史數據來看,FAS的歷史表現遠優於集中在銀行類股的BNKU與DPST。

三倍作多的風險與報酬

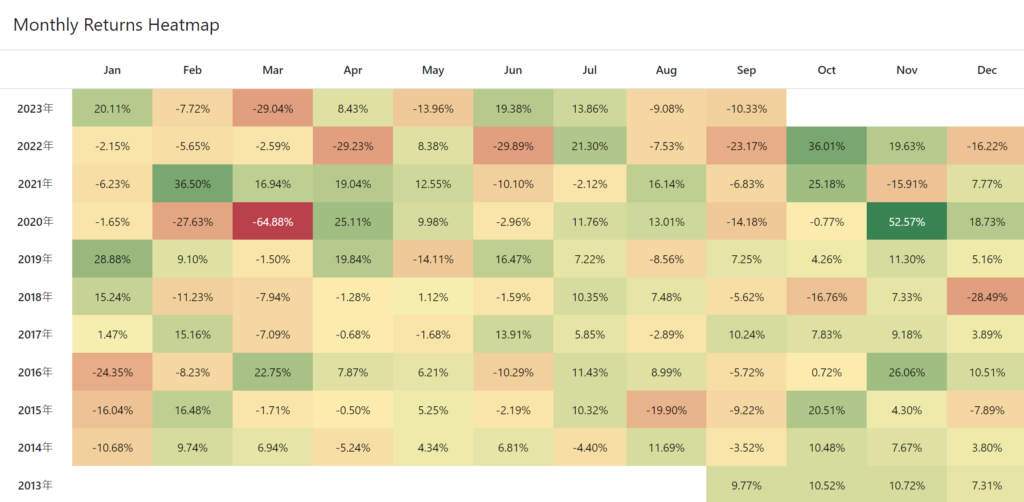

三倍作多的槓桿設計的波動到底有多大? 風險有多高呢? FAS在2013年、2019年與2021年的獲利分別為125.9%、113.07%與116.57%。但在2022的全年報酬是-43.18%。根據Portfolio Lab滾動計算,每個月的平均波動在12.9%上下。但如果跟BNKU的18.4%或是DPST的25.6%相比,可以說是小巫見大巫。金融股比科技股波動來的小,例如之前介紹的FNGU(三倍做多美國核心科技),他的波動是19.4%。若使用Tradingview篩選出所有Dirextion發行的3倍ETF來比較,FAS的Volatility為2.55%,是所有3倍槓桿ETF中最低的。所以並非所有的3倍槓桿都是一樣的風險。FAS的金融股算是最溫和的,大概與Midcap的雲端股的波動差不多。

從下圖的的FAS每月回報可以看出,每個月的波動不小,常有2位數出現。如果對投資FAS有興趣,應該要先了解此槓桿ETF並不適合Buy and Hold。槓桿ETF適合波段操作,當市場不好時,需要有適當的停損機制。它也適合用來加重投資組合中的金融類股比重。但無論使用的方式如何,投資人應該要清楚了解FAS是3倍槓桿ETF,長期持有會有選擇權的時間價值損失。

基本資料

| 資產分類 | 3倍槓桿金融股 |

| 總資產規模(AUM) | $1.4 B |

| 費用率(Expense Ratio) | 0.96% |

| 平均交易量 | 745,000 |

| 追蹤指數 | Financial Select Sector Index |

| 持股權重 | 依照市值 |

| 再平衡 | 每季(3,6,9,12) |

| Sharp Ratio (3yrs) | 0.58 |

| Standard Deviation (3yrs) | 67.67 |

| 最大回撤(Max Drawdown) | -62.62% |

| 代碼 | Top 5 持股 | 比例 |

|---|---|---|

| BKR.B | Berkshire Hathaway | 13.58% |

| JPM | JPMorgan Chase | 9.29% |

| V | Visa | 8.26% |

| MA | Mastercard | 7.1% |

| BAC | Bank of America | 4.1% |

| WFC | Wells Fargo | 3.31% |

| SPGI | S&P Global | 2.56% |

| GS | Goldman Sachs | 2.17% |

| MMC | Marsh & McLennan | 2.07% |

| MS | Morgan Stanley | 2.05% |

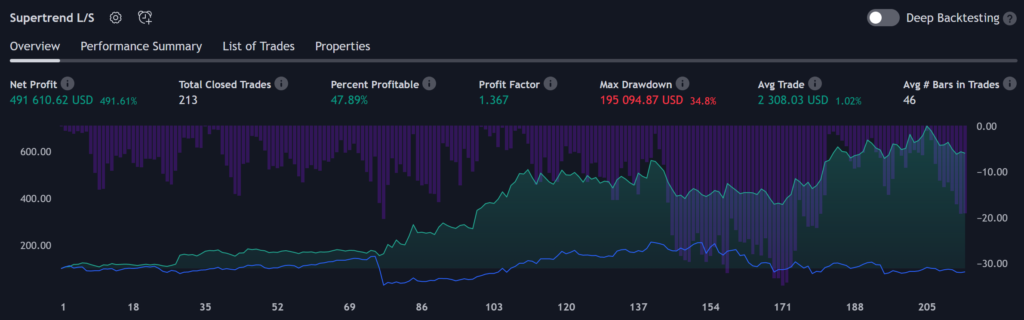

實測Supertrend交易策略

接下來我們使用最好用指標Supertrend,所寫成的多/空交易策略 – Supertrend L/S 來進行實測。做多策略參數設定如下:

- K線 = 30m

- 做多交易

- atrPeriod = 10

- Multiplier = 4.5

- MaxVix = 100

- 固定交易金額 = $100,000

- 交易期間:2018/1~2023/9,共5年9個月

總獲利216.75%(年化報酬20.2%),勝率47.89%,Profit factor 1.611,最大回撤Max drawdown 12.9%。而相同期間Buy and Hold的虧損為-23.1%。本次回測因為使用的是固定投資金額$10萬,2022年股市大跌前資本已經累積至$16萬,每次投資佔62.5%資金。所以下跌並沒受到太大影響。

若將回測的設定改成 “每次投入100%資金”,則總獲利將因為複利效應而達到491.61%(年化報酬31.3%)。最大回撤也上升到34.8%,但與一些科技股比還算低。從獲利曲線觀察,FAS的獲利並不穩定,可能是因為金融股走勢與景氣循環有關,當景氣復甦時,獲利會特別突出。有興趣投資的人,可以想辦法讓獲利更穩定。

總結

在深入研究FAS這檔三倍做多ETF之後,我們可以明確指出其具備的兩大優勢。首先,金融股的市場表現相對穩定,並沒有像科技股那樣的劇烈波動。儘管FAS具備三倍的槓桿效應,但其波動率與某些中型市值的雲端科技公司相當,展示出一種相對的穩定性。

其次,FAS覆蓋了廣泛的金融類股。對於那些不太熟悉金融股財報分析的投資者來說,透過投資FAS,能夠實現對整個金融行業的廣泛曝露,而無需進行個別股票的深度分析。再者,當投資者希望增加投資組合的多樣性,減少特定類別股票的相關性風險時,FAS與科技類股可以形成有效的組合策略。

然而,也必須明確指出,由於FAS的槓桿特性,它並不適合長期持有的投資策略。槓桿ETF的風險較高,需要投資者有較深入的知識和經驗來管理。因此,考慮投資FAS的投資者需要深入了解槓桿產品的風險,並認識到這類產品不適合所有人。若選擇短期交易,投資者需要具備明確的交易策略,並對金融類股的經濟周期特性有充分了解。這無疑提升了投資的難度和門檻。

綜合上述,FAS無疑是一個有吸引力的金融工具,但同時也需要投資者具備充足的知識和技能來妥善管理其相應的風險和機會。