自2024年以來,美股表現令人矚目。在Magnificent 7”大型科技股和半導體股的帶動下,標普500指數已達到5634.6點,年內漲幅達18.74%。這一成績不僅遠超過年初華爾街多家投行預測的5000點,漲幅也顯著高於過去十年年化報酬率的10.83%。這對投資人而言,是8個多月來的豐收期,收益表現遠超預期。

- Nasdaq指數收19491,YTD上漲19.2%

- S&P500指數收5570.65,YTD上漲18.74%

- 羅素2000收2164,YTD上漲10.25%

- 道瓊指數收40712,YTD上漲9.17%

從類股ETF的表現來看,半導體類股在AI熱潮的推動下,表現最為亮眼,成為領漲的主力。此外,大型動能因子選股的ETF也表現不俗。隨著市場對降息的預期升溫,黃金價格也隨之上漲,帶動黃金礦業股的表現同樣可圈可點。

- SMH – VanEck Semiconductor ETF +47%

- MAGS – Roundhill Magnificent Seven ETF +39.01%

- SPMO – Invesco S&P 500® Momentum ETF +38.1%

- GBTC – Grayscale Bitcoin Trust ETF (BTC) +37.83%

- XMMO – Invesco S&P MidCap Momentum ETF +35.04%

- GDX – VanEck Gold Miners ETF +28.73%

表現最差的類股包括中國網路股、美國長債、航空股、雲端股以及放空波動率。其中,SVIX放空波動率ETF因8月5日VIX指數飆升至65.73,導致該ETF在3天內暴跌60%。雖然目前VIX已回落至15,但SVIX仍處於大幅虧損狀態,尚未能扭轉頹勢。

- KWEB – KraneShares CSI China Internet ETF +1.19%

- TLT – iShares 20+ Year Treasury Bond ETF +0.08%

- JETS – US Global Jets ETF -2.08%

- WCLD – WisdomTree Cloud Computing ETF -5.64%

- SVIX – -1x Short VIX Futures ETF -17.3%

AI投資競賽

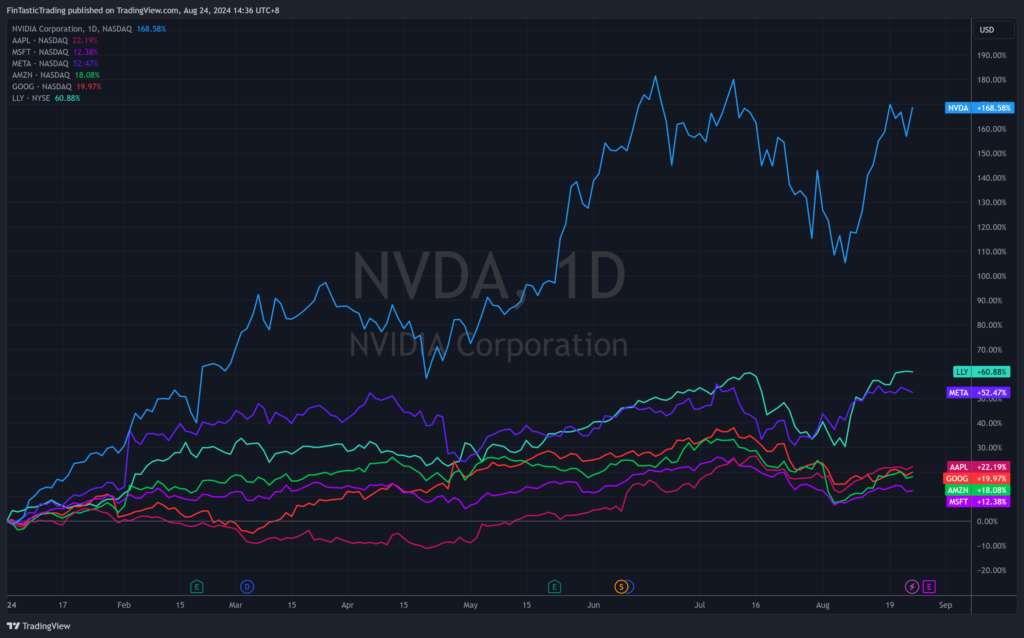

上半年推動市場上漲的主要動力來自AI投資熱潮,且這波漲勢高度集中於大型科技股與半導體股。以Nvidia為例,其股價今年以來已大幅上漲149.87%。如果考量Nvidia在標普500指數中的權重為6.49%,這家公司單獨就為標普500指數年初至今18.74%的漲幅貢獻了10.94%。Nvidia業績的爆發主要歸功於Google、Microsoft和Meta等科技巨頭大幅增加GPU的資本支出。值得注意的是,這一趨勢在第二季度的財報中並未顯示出任何放緩跡象。正如Nvidia執行長黃仁勳所言,未來的數據中心將需要為AI運算進行改造,而這種需求不僅限於商業用途,甚至一些國家也會基於國家安全的考量開始建設AI驅動的數據中心。AI投資概念應該是一個長期的趨勢。

- Nvidia YTD +168.58%

- Eli Lily YTD +60.8%

- Meta YTD +50.28% ; 資本支出$84.7B

- Google YTD +17.43%; 資本支出$130B

- Apple YTD +16.62%

- Amazon YTD +15.92%

- Microsoft YTD +10.51%; 資本支出$190B

短期內,受益於AI投資的企業主要集中在具備獨家和壟斷技術的公司,如Nvidia和台積電。此外,上游雲端基礎設施提供者如Google、Microsoft和Amazon也從中獲益。然而,其他涉及機殼、半導體、儲存設備、水冷系統、電力系統和發電廠的公司,股價在經過一輪炒作後,已進入修正階段。僅僅與數據中心有關聯已不足以吸引投資人目光,市場期待看到實質的營收和獲利增長。

目前,真正從AI應用產品中獲得收益的公司屈指可數。市場對於AI投資的熱情逐漸降溫,反而開始擔憂AI投資可能帶來的高成本和對毛利的壓力。我們認為,AI的熱潮已大部分反映在股價上。展望未來股市,Nvidia和其他AI領域的大型科技公司或能持續支撐市場表現,但其他涉及數據中心和半導體的公司將面臨更嚴格的檢視,唯有少數真正具備競爭力的贏家才能在市場中脫穎而出。

參考閱讀:What Broadening Rally? AI Stocks Dominate Again in Q2

資金輪動,小型股潛力大?

自2024年7月以來,羅素2000和S&P600等小型股指數的走勢明顯轉強。至今,Invesco S&P 500® Equal Weight ETF (RSP) 在8月19日創下歷史新高,表現領先於標普500指數。相較之下,那斯達克指數的表現最為疲弱,顯示市場廣度(Market Breadth)顯著改善,資金開始尋找其他投資機會。小型股因資金需求較小,具備較大的炒作潛力。

基金策略師Tom Lee在CNBC上表示,隨著美聯儲政策轉向,羅素2000指數可能會有高達40%的漲幅。他指出,資金將逐漸從大型股轉移,這一現象預計從8月開始顯現,並可能對標普500指數帶來壓力。Lee進一步指出,這波漲勢可能超過去年市場所經歷的上漲幅度。然而,由於羅素2000受利率政策和經濟數據的影響較大,未來走勢可能會出現巨幅波動,這或許正是高風險高報酬的最佳詮釋。

參考閱讀:Small-caps are breaking out and will rally 40% as the S&P 500 sputters, Fundstrat’s Tom Lee says

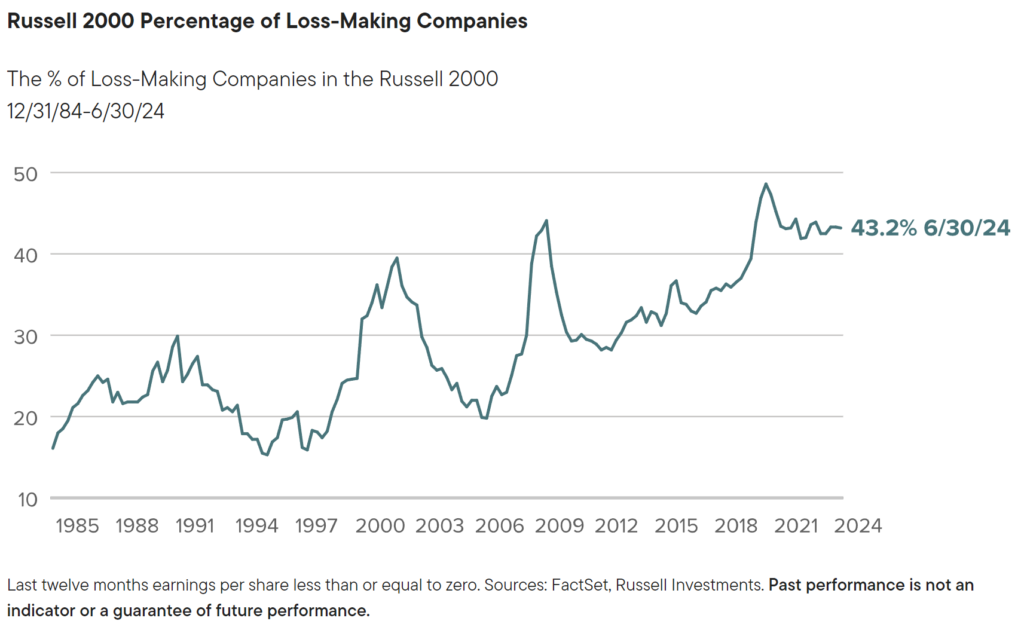

根據歷史數據顯示,小型股在降息後往往會先經歷一波下跌,但隨後一個月內便會出現顯著反彈,三個月的平均漲幅可達10%。目前,IWM的本益比(PE Ratio)僅為16,遠低於SPY的22.59,顯示其估值相對便宜。然而,羅素2000指數中包含許多尚未盈利的公司,這會影響本益比的計算(虧損公司不計入本益比)。對於投資者而言,可以選擇專注於現金流增長的精選小型股ETF,如CALF – Pacer US Small Cap Cash Cows 100 ETF,其本益比僅為12.26。

小型股的上漲邏輯是”降息週期”,並不依賴於當下的盈利增長,因為股市通常會提前六個月反映未來的預期。因此,在盈利尚未明顯改善之前,小型股也有可能提前走強。

利率政策逐漸明朗

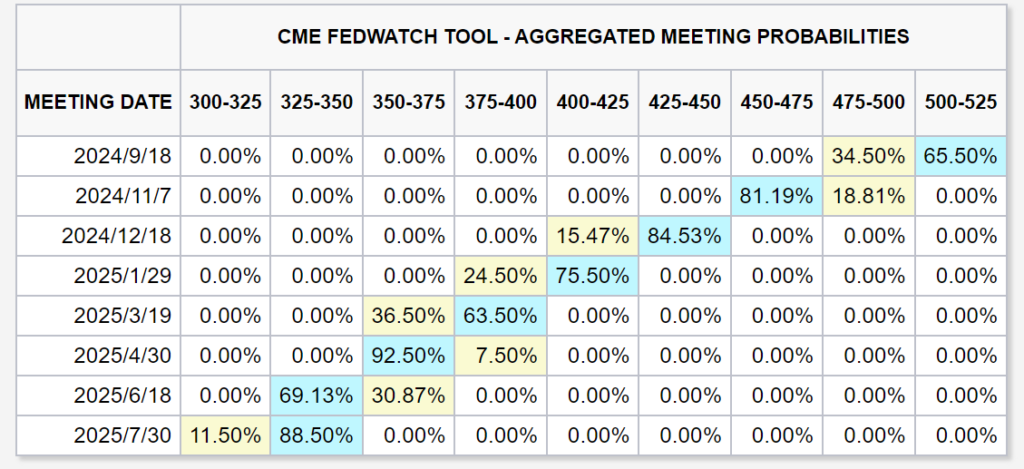

2024年8月2日公布的美國失業率上升至4.3%,高於市場預期。非農就業數據僅增加11.4萬人,遠低於預期的17.5萬人。期權數據FedWatch顯示,市場預計美聯儲將於9月開始降息,並在2024年內降息四碼,到2025年7月30日總計降息八碼。我們認為,市場已正式進入降息週期的最後階段,投資者對消息面的反應也回歸至「壞消息就是壞消息」的狀態。低於預期的經濟數據正引發市場對經濟衰退風險的擔憂。

Goldilock經濟將改變?

2024年以來,美國經濟一直處於「Goldilocks經濟」狀態,即經濟不溫不火,低失業率和降息預期共存的環境,這為股市的上漲提供了有利條件。只要降息目的是基於「利率正常化」,股市在未來有望繼續走強。然而,如果經濟出現衰退跡象,迫使美聯儲加速降息以應對危機,美股則可能面臨一波較大較久的修正。我們建議投資人密切關注領先經濟指標(LEI),以判斷未來經濟走向。

LEI 指標指的是「領先經濟指標」(Leading Economic Indicator)。由美國經濟諮詢委員會(The Conference Board)編制,涵蓋10個不同的經濟變量,如股票市場指數、製造業訂單、新建住宅許可、平均每週工時、消費者信心指數等。這些變量在經濟趨勢轉變之前通常會先行變動,因此被視為經濟活動的「領先」指標。

指標連結:The Conference Board Leading Economic Index® (LEI) for the U.S.

根據7月份的最新數據,儘管LEI指標每月仍在持續下降,但最近六個月的年增長率已不再顯示經濟衰退的跡象。如果未來LEI指標逐步回升,經濟有望避免硬著陸,這將使股市受益於降息循環所帶來的流動性注入和借貸成本的降低。對股票市場而言,這將是極為利好的信號。

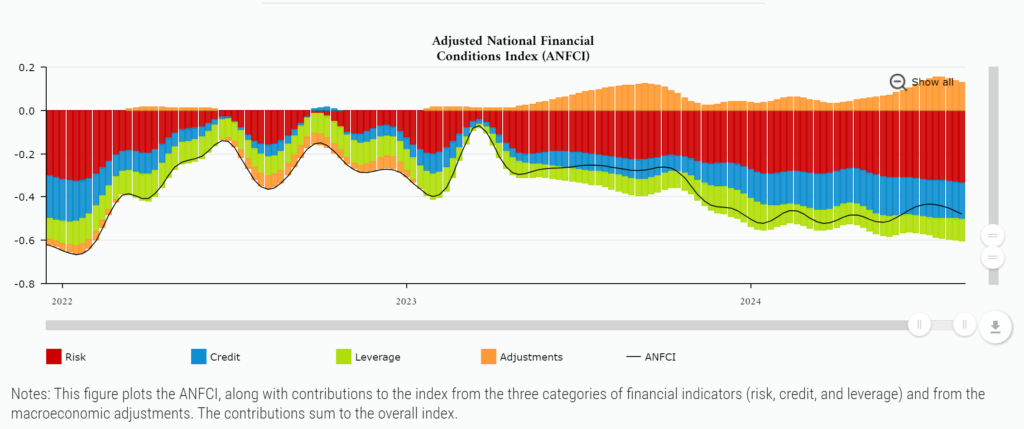

留意金融壓力指數ANFCI

美國金融壓力指數 National Financial Conditions Index (以下簡稱NFCI) 是芝加哥聯邦儲備銀行根據金融系統中105個關於風險、信用和槓桿的指標的加權平均值計算出來的金融壓力指數。用來衡量整體金融市場相較於過去歷史經驗是屬於相對寬鬆或是緊縮的狀態。調整後的全國金融狀況指數 adjusted NFCI(ANFCI)則是剔除了與經濟狀況相關的金融條件成分,使我們能夠更清楚地評估當前的金融條件與經濟狀況之間的比較。詳細介紹可以閱讀:NFCI美國金融壓力指數:投資人必知的美股方向指南

根據8月16日最新公佈的數據,ANFCI指數下降0.01至-0.48。該指數數值越低,表示市場金融壓力越小,對股市上漲有利。投資者可以透過觀察這個指數,更全面了解整體金融市場的狀況。

當ANFCI指數低於其40周移動平均線時,意味著金融市場活絡,投資者可採取更積極的風險承擔策略(RISK-On)。隨著降息的啟動,ANFCI指數可能會進一步下降。然而,當ANFCI指數上穿40周移動平均線,或高於10年回歸線的-0.42時,投資者需留意可能引發金融緊張的因素,謹慎應對潛在風險。

日幣套利交易結束?

美國10年期國債的市場利率從7月份的4.465%下降至8月24日的3.801%,而2年期國債利率則從7月的4.76%下降至3.92%。雖然利率曲線倒掛的現象尚未結束,但兩者之間的差距已經縮小。同時,日本央行於7月31日宣布升息,導致美元與日圓的利差縮小,美元貶值、日圓急速升值,進而引發了8月5日「借日圓買美股」套利交易的大量平倉賣壓,結果使那斯達克指數在三天內最大跌幅達到10%,而日本股市最大跌幅達20%。

套利交易的總體規模龐大且難以準確估計。根據高盛的數據,截至2024年第一季度,日本的股票投資信託、公共退休基金和其他大型投資者所持有的外國股票總額已經激增至約300兆日圓,遠超過日本央行開始實施積極貨幣寬鬆政策前的135兆日圓。英國在2022年曾因升息導致養老金差點破產,主要原因是大型投資基金對利率政策反應過慢,未能及時去槓桿。然而,一旦事件發生,市場的調整速度往往非常迅速。目前,日圓未平倉期貨已從淨空單轉為淨多單。我們認為,只要日圓能夠在140以上維持一段時間,大型投資基金將有充裕時間去槓桿與避險,因此再次發生類似系統性風險的機率逐漸降低。

參考閱讀:Goldman Sachs: Carry trade unwind has more room to run

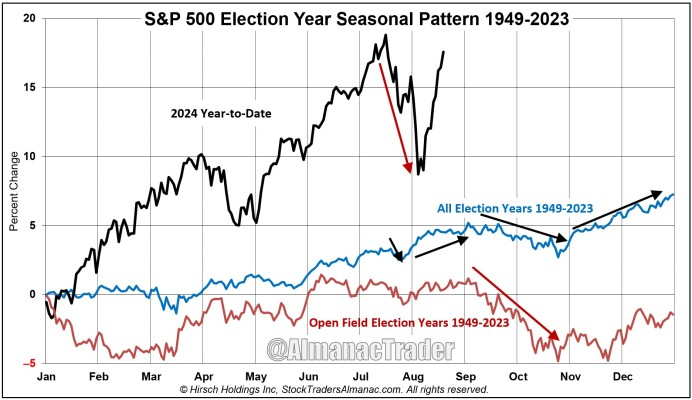

美國大選的風險與機會

美國將於11月5日舉行總統大選。根據歷史數據顯示,大選年美股上漲的機率高達83%,平均漲幅約為11%。通常在選舉前的9月和10月,股市會出現盤整或回調,而選後則多數呈現上漲。2024年目前的漲幅已超過歷史平均值,但隨著9月和10月進入傳統的股市淡季,市場可能會出現交投冷清的情況,投資人則可能選擇等待選舉結束後,在11月至12月再度進場。

目前,Harris與Trump的選情相當激烈,因此「Trump Trade」不太可能再次出現,任何因政策利多而帶來的短期股市上漲也難以持久。選舉過後,股市通常會回歸「市場邏輯」。我們預期,11月以後的市場焦點將更多集中在企業獲利與降息受惠的板塊上。

降息循環利多哪些類股?

降息通常分為兩種情況:1) 利率正常化,2) 挽救經濟。根據亞特蘭大聯儲的GDPNow模型顯示,目前第三季度預估GDP約為2%,因此此次降息應歸類於利率正常化的範疇。參考1989年與1995年兩次「利率正常化」降息的結果,標普500指數在這兩年分別上漲了21%和17%。

在這兩次降息週期中,表現最好的類股分別是通訊服務(Comm Services)、必需消費品(Staples)、醫療(Health Care)和金融(Financials),而原物料(Materials)和能源(Energy)則表現相對較差。從因子(Factor)角度來看,動能因子(Momentum)依然是最強的表現者。動能因子唯一表現不佳的年份是在網路泡沫破滅後,因當時過度炒作的科技股成為重災區,導致動能選股大幅下跌。

截至目前,動能選股相關的ETF表現依然亮眼。投資者可關注小型股與動能選股結合的XSMO – Invesco S&P SmallCap Momentum ETF,這或許是一個值得考慮的投資選擇。

未來企業獲利

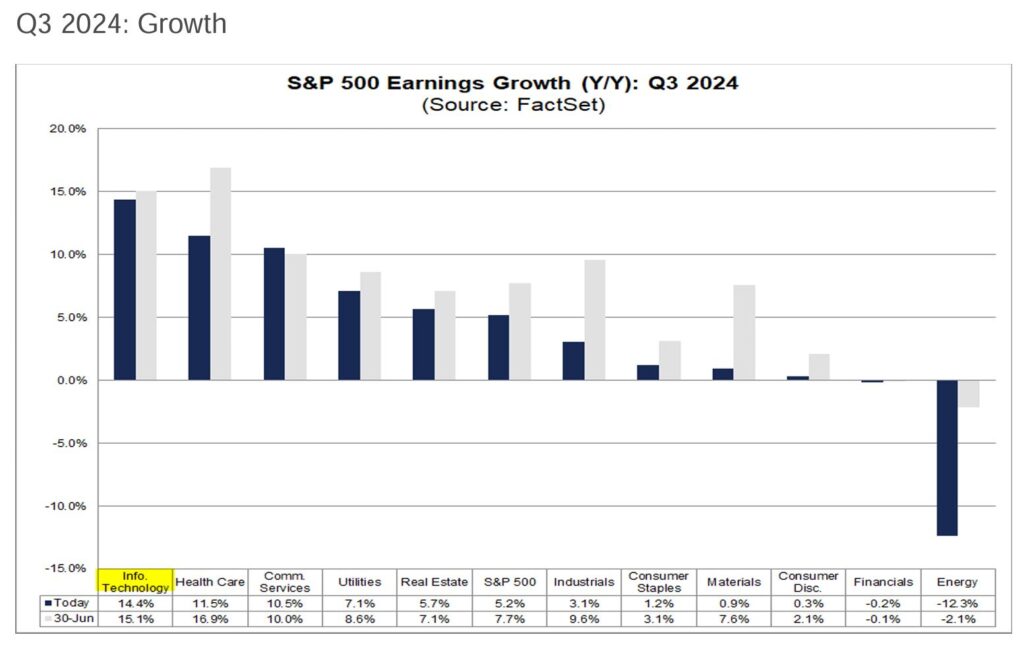

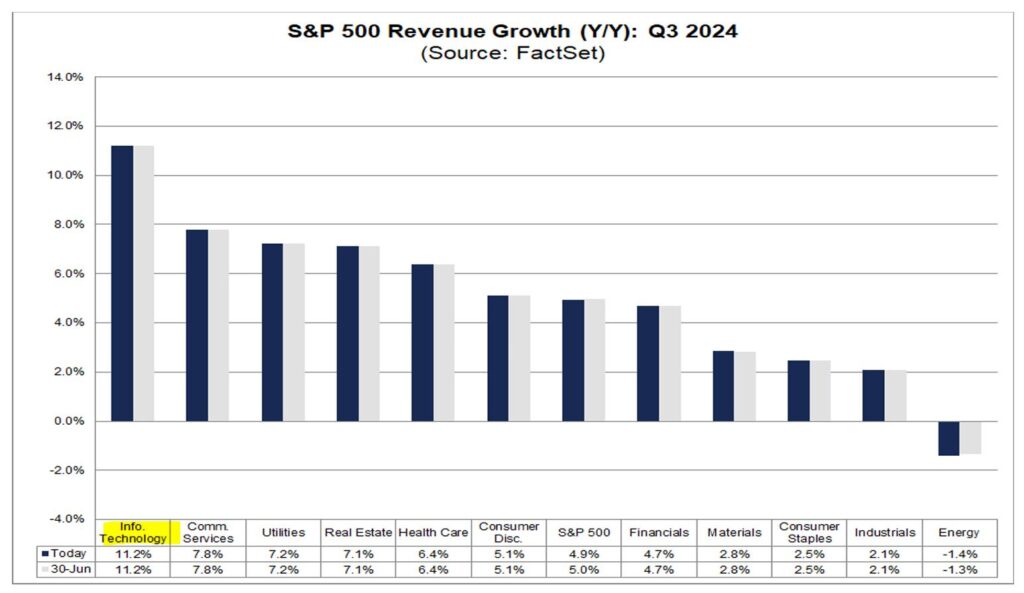

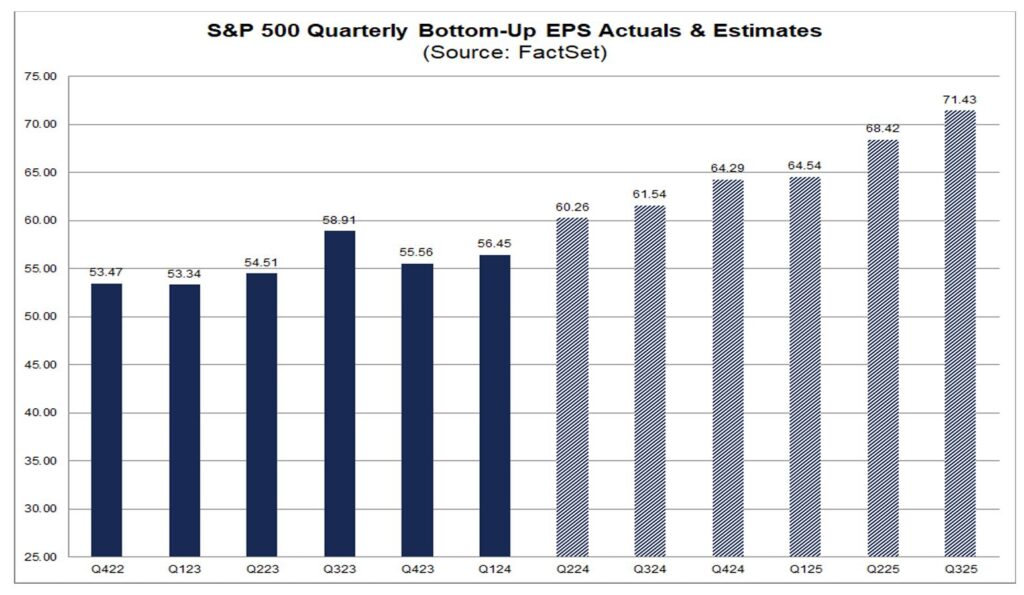

隨著時間推移,利率政策與大選對市場的影響將逐漸減弱,而企業獲利將成為選股的關鍵因素。根據FactSet Earnings Insight截至8月16日的數據,儘管標普500成分股在2024年第二季度的盈利增長表現不錯,但部分企業的業績仍低於先前預期。這意味著在未來的市場環境中,選股時需要更加注重企業的實際盈利能力,以捕捉潛在的投資機會。

- 盈利增長:2024年第二季度,標普500同比盈利增長率為10.9%。這是自2021年第四季度以來最高增長率。(Nvidia還未發布財報)

- 估值:標普500的未來12個月的本益比(P/E)為21.0。這個P/E比率高於過去5年的平均值(19.4)和過去10年的平均值(17.9)。

- 預估2024第三季盈利增長5.2%,稍微下修。營收增長4.9%,也是稍微下修。

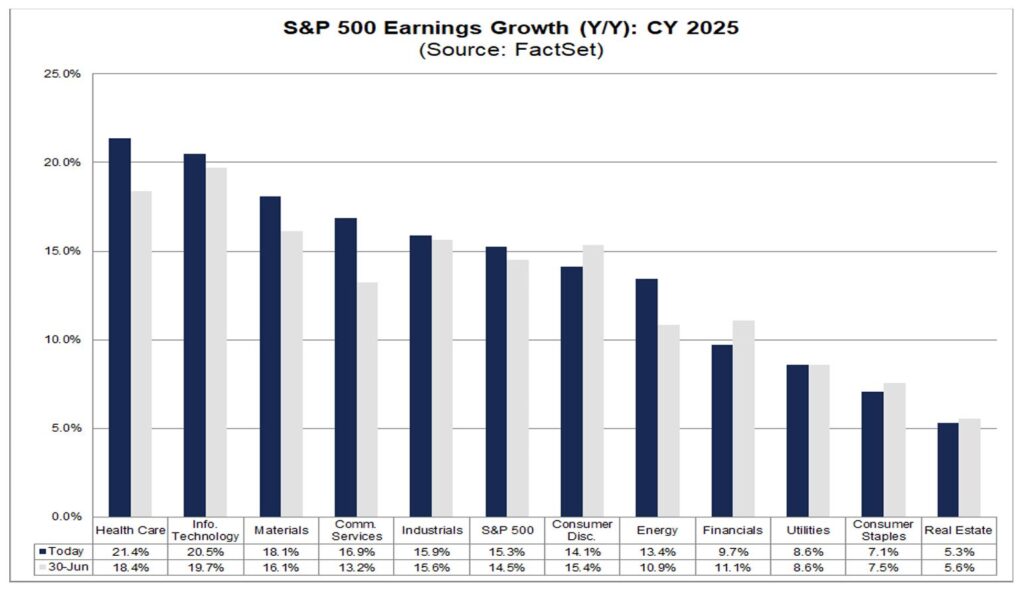

- 預估2025盈利增長最強的類股是:醫療+21.4%、資訊科技+20.5%、原物料+18.1%、通訊服務+16.9%。

- 預估未來5季累加EPS都將成長。

我們認為,相較於中小型股,標普500指數成分股的未來獲利預期較為明確,2025年的獲利成長預期是我們持續看多美股的重要關鍵。除了持有獲利穩定的大型科技股外,還可以考慮布局處於景氣上行中的半導體類股。醫療類股(Health Care)預計在2025年將有最高的盈利成長,並具備抗經濟衰退的特性,是可攻可守的板塊。通訊類股(Comm Services)則具有合理的估值,且營收與獲利成長潛力較佳,也是一個具吸引力的選擇。

相較之下,小型股企業的獲利狀況顯著較差。根據估計,截至6月底,羅素2000指數成分股中有43.2%的企業處於虧損狀態。因此,投資小型股承擔的風險也相對更高。當市場對經濟衰退產生擔憂時,投資者往往會拋售小型股,轉而擁抱大型股。這意味著2024年小型股雖然有降息利多,同時也有較大的營收獲利風險,可能造成股價較大的震盪。

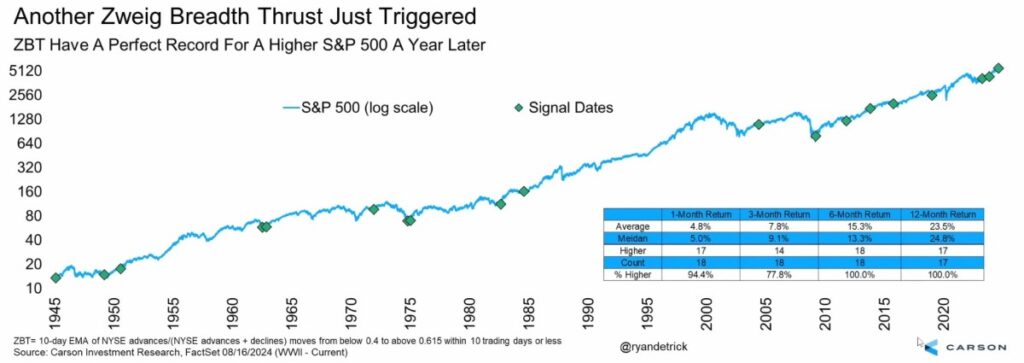

ZBT指標觸發

Zweig Breadth Thrust 是一項技術指標,用來判斷股市是否即將從低迷轉為快速上升。當市場中上漲的股票家數在10天內迅速增加,並達到一定比例(從40%跳升至61.5%以上)時,這通常是市場即將進入牛市的信號。這是一個罕見但非常強力的市場反轉跡象。

在8月15日,Zweig Breadth Thrust 指標再次觸發,顯示股票參與上漲的數量顯著增加。根據歷史數據,每當ZBT指標觸發後,市場在未來一個月平均上漲4.8%,三個月平均上漲7.8%,六個月平均上漲15.3%,而在十二個月內的平均漲幅更高達23.5%。也因為此數據,我們更確認8/5的套利交易賣壓已經結束。

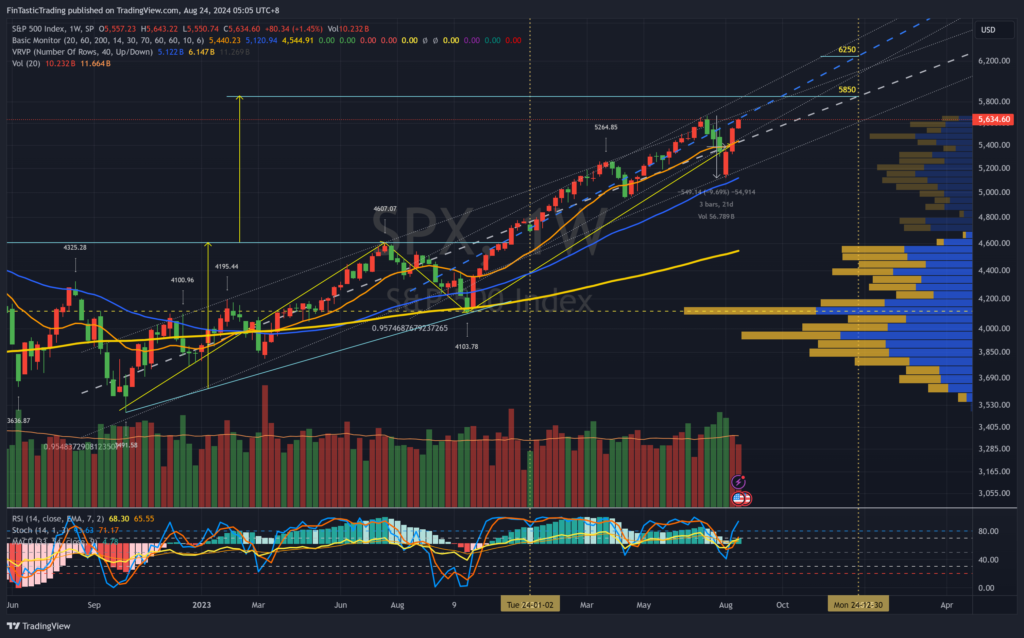

S&P500年底上看6250

目前,標普500仍然處於明顯的上升趨勢中,均線多頭排列。8月5日的日圓套利賣壓曾導致股市迅速修正10%,但在三週內股市迅速反彈並創下歷史新高,形成了「假破底真穿頭」的格局。市場急跌時伴隨著大量拋售,但反彈時成交量縮小,這表明空頭受到重創,而下車的資金也未能及時回到市場。我們認為,股價可能會因FOMO(錯失恐懼)情緒而獲得支撐,並有機會上漲至9月18日美聯儲宣布降息後,才出現「賣消息」(Sell the News)的現象。

按照等幅上漲的預估,此波高點可能在5850點左右。如果使用兩年的回歸線來推算,2024年底的目標點位也恰好在5850點。然而,若以一年的回歸線來看,顯示出上漲正在加速,年底目標可能高達6250點。投資者不必預測高點,因為企業獲利持續穩定增長,股市上漲就有望延續。要真正出現市場反轉,需要經濟惡化、經濟過熱,同時股價在高位盤整並累積大量賣壓,或跌破前低5119點。除非這些情況發生,否則9月和10月若有下跌,應該把握「逢低買入」的機會,掌握年底上漲的潛力。

波動率指數VIX的一年平均值約為14,大選前可能會略高於這個數字。從近期的日內交易中可以看出,自8月5日大跌以來,指數每天都有激烈上下震盪,洗盤的情況明顯。波段交易者需謹慎留意風險,但由於期權時間價值縮小,這對於放空SVIX操作是有利的。

那斯達克指數年底上看22000

那斯達克指數自2022年10月底部以來,至今年高點20691,已經歷了90周的上漲,漲幅高達98%。雖然上升趨勢依然保持,但周線MACD已經跌破零軸,且一年回歸線的斜率低於兩年回歸線,顯示市場動能轉弱,意味著最好賺的那段行情「可能」已經過去。目前以15922為頸線的等幅上漲目標20800已經達成。

QQQ的市盈率(PE Ratio)高達27.53,反映出市場對大型科技股的持倉確實非常擁擠。未來的上漲將需要依賴盈利增長,因為估值空間已經相對有限。儘管如此,大型科技股的盈利和增長仍是支撐市場的關鍵力量。即使市場資金可能輪動到其他板塊,我們認為這並不意味著大型科技股會下跌。展望2024年下半年,那斯達克指數應該會呈現穩定盤堅的格局,並有望挑戰兩年回歸線的22000點目標。

小型股有40%上漲空間嗎?

羅素2000指數長期以來的表現一直落後於那斯達克指數。這一差距可以通過Nasdaq/Russell 2000的比例來觀察。2020年疫情前,該比例為5.7,而到2024年7月已上升至10.13。我們認為,當大型股穩定撐盤時,多頭資金才有機會流入小型股。因此,在預測小型股的目標時,可以適當發揮一些想像力。

假設Nasdaq/Russell 2000比例回落至長期趨勢線的7,而那斯達克指數有望達到22000點,則羅素2000指數的目標將是3142點。這與目前的2222點相比,約有39%的上漲空間,這也與Tom Lee指出的小型股40%的潛在上漲空間相符。

投資人應該如何應對接下來的市場?

綜合以上所有信息,我們對市場的觀點是:經濟軟著陸,持續降息、短期震盪、看多至2025年中,逢低加碼,關注類股輪動。

這一看法建立在經濟軟著陸的前提下。儘管股市短期可能出現震盪,但多頭格局依然穩固。投資者應該在市場回調時逢低加碼,並持股直至降息周期結束,以及經濟過熱之後。短期的震盪可能來自於9月18日美聯儲宣布降息前後的一個月,屆時可能會出現經濟衰退的跡象,與11月5日大選前的多頭觀望情緒。如果企業獲利能穩定增長,加上美聯儲連續8次降息8個基點,這將進一步放寬金融市場的資金流動性,因此可以預期2025年的經濟復甦將惠及更多企業,從而有利於股市發展。目前大盤指數上漲空間可能還有10%,降息周期之後,小型股有望跑贏大型股,上漲空間上看40%。「動能」是最佳選股因子。

然而,如果市場基調轉變為「經濟衰退」,則可能會回測8月5日創下的前低,並進行更長時間的估值修正。在這種情況下,投資者應該密切關注整體經濟數據與就業數據。然而,由於美聯儲擁有充足的政策工具來應對經濟衰退,最終市場仍將回到經濟復甦的軌道上。只不過,投資者在面對市場較大幅度下跌時,可能會感受到更大的壓力。