我們對2024年下半年美股市場持樂觀態度。基於「經濟軟著陸」與「聯準會預計自9月開始持續降息」的背景,預計2025年企業獲利將穩定增長,這是我們看好美股至2025年中的關鍵因素。然而,目前S&P500指數年初至今已上漲18%,且漲勢過度集中於少數獲利穩健的大型科技公司。因此,市場需要一段時間來尋找「其他機會」。資金會試圖在尚未有明確證據的情況下,提前押注「可能補漲」的落後股。這種情形可能導致短期內股市震盪、類股輪動,但由於大型企業持穩大盤,中小型股則可能蓄勢待發,等待一波「戴維斯雙擊」(即估值與獲利同步增長)的機會。

延續上一篇文章《預測2024下半年美股行情 – 多頭格局不變與小型股崛起》,我們預期9月至10月期間指數將出現短期震盪,這將是逢低布局的良好機會窗口。隨著大選結束,11月至2025年1月期間,預計市場將迎來一波上漲行情,具體目標如下:

- S&P 500指數:5850~6250點

- Nasdaq指數:21500~22000點

- Russell 2000指數:第一目標 2500,降息一年後目標3100

我們預計大盤指數仍有約10%的上漲空間。在資金行情帶動下,中小型股因所需資金量較少,表現有望超越大型股。特別是在降息環境下,資金可能更傾向流入這些波動較大的中小型股。值得注意的是,IWM的標準差為22.58,明顯高於SPY的17.81,顯示其波動性更大,因此預估上漲空間範圍可達12%至39%。雖然S&P500指數可能上漲空間不大,但特定類股的表現可能十分突出。因此,我們建議透過「動能表現」來精選最佳持股。我們將基於這些觀點,具體挑選適合的ETF來建立投資組合,並提供具體的持股策略以供參考。

ETF選擇邏輯

在當前市場環境下,精準選擇合適的股票或ETF需要依據以下幾項關鍵選股策略:

- 動能因子:動能仍然是最有效的選股因子,投資者可以直接選擇動能型ETF

- 獲利穩定:選擇那些具備強大競爭力和深厚護城河的公司,市場動盪時往往成為資金的避風港。

- 中小型股:由於中小型股的波動性較大,在降息循環中,這類股可能表現優於大型股。

- AI概念股:AI概念股仍將圍繞Nvidia相關的數據中心設備公司,應重點關注營收和獲利均明顯增長的公司。

- 降息受惠股:這些股票將因降息而降低成本、提高利潤,值得關注。

- 景氣循環股:我們將尋找那些營收已達谷底,並預期即將迎來復甦的景氣循環股。

- 價值股:選擇估值低於S&P500,且營收與獲利表現良好的價值股,這類股通常具有較高的上漲潛力。

- 政策利多股:聚焦那些受政策支持、具有保護或補助的產業,以把握政策利多帶來的投資機會。

使用以上選股邏輯將幫助我們在複雜的市場中找到最具潛力的投資標的。接下來就是我們推薦的7檔ETFs。

1. 動能因子小型股

動能因子 + 中小型股 + 降息受惠 + 景氣循環股 + 價值股

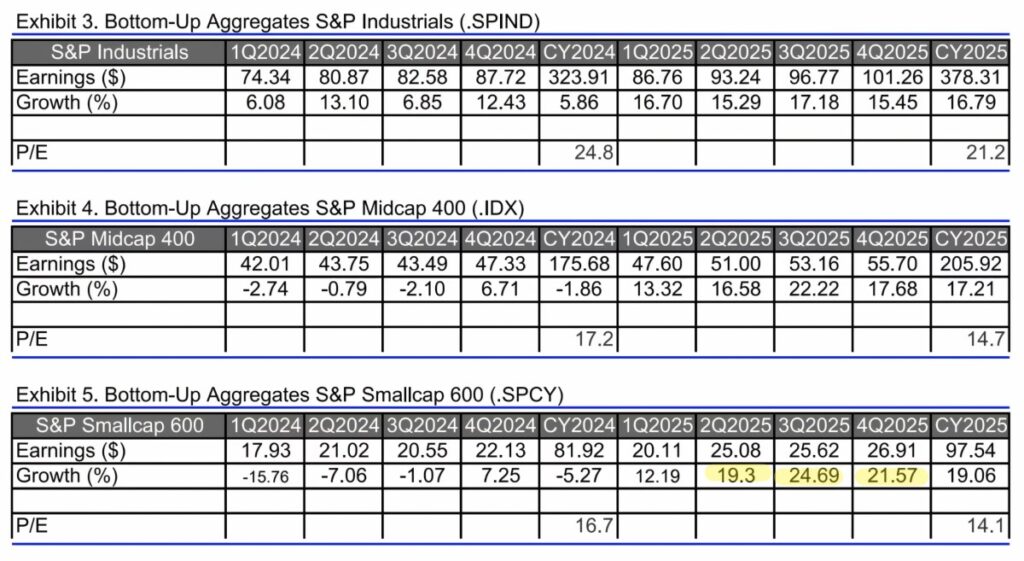

歷史數據顯示,小型股相較於大型股具有更高的波動性,但從長期來看,往往能提供更高的回報。小型股與國內經濟週期的相關性更高,受經濟、信貸週期和利率變動的影響更為顯著。目前,小型股的本益比(P/E)16.7極具吸引力,隨著降息環境的推進,預計2025年第二季小型股的營利增長率將有望超越大型股,達到19.3%。市場通常會提前約半年反應預期,因此,股價有望在估值回升與獲利復甦的過程中同步上漲,稱為「戴維斯雙擊」。

Invesco推出了一系列動能選股ETF,以市值區分為:

- SPMO 大型動能選股ETF – Invesco S&P 500® Momentum ETF

- XMMO 中型動能選股ETF – Invesco S&P MidCap Momentum ETF

- XSMO 小型動能選股ETF – Invesco S&P SmallCap Momentum ETF

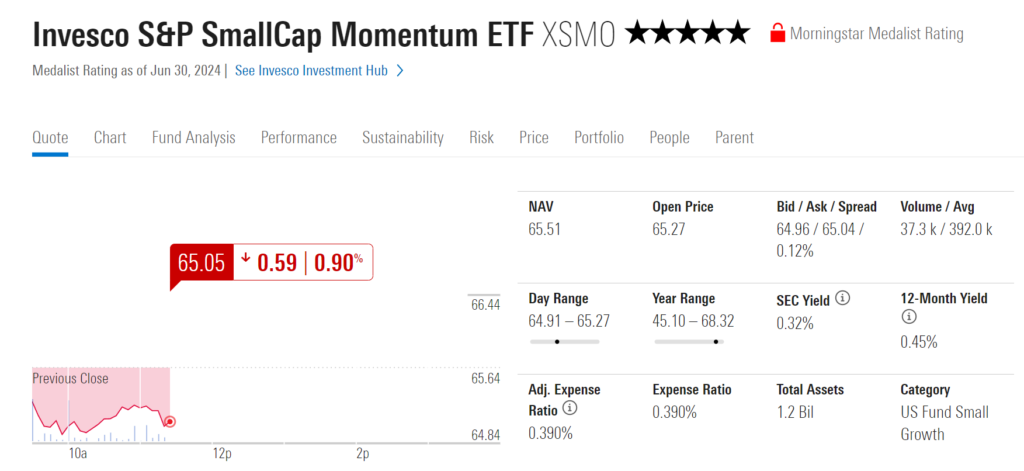

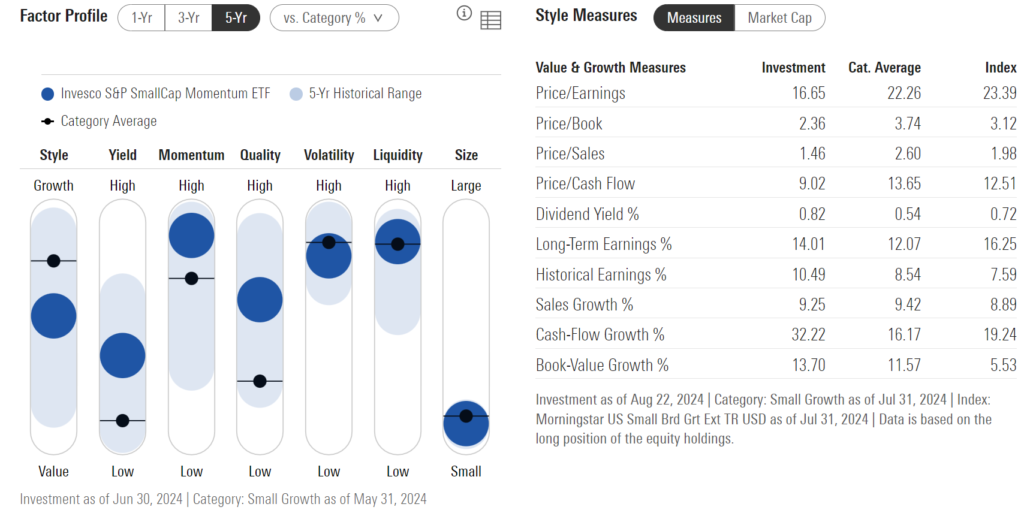

這三檔ETF在Morningstar評分中均獲得五星的最高評價。其中,XSMO與XMMO皆符合我們的選股邏輯,但截至本文撰寫時(8月27日),XSMO的本益比僅為16.65,且其營收增長與現金流增長均優於XMMO。因此,我們推薦XSMO。

XSMO – Invesco S&P SmallCap Momentum ETF ★★★★★

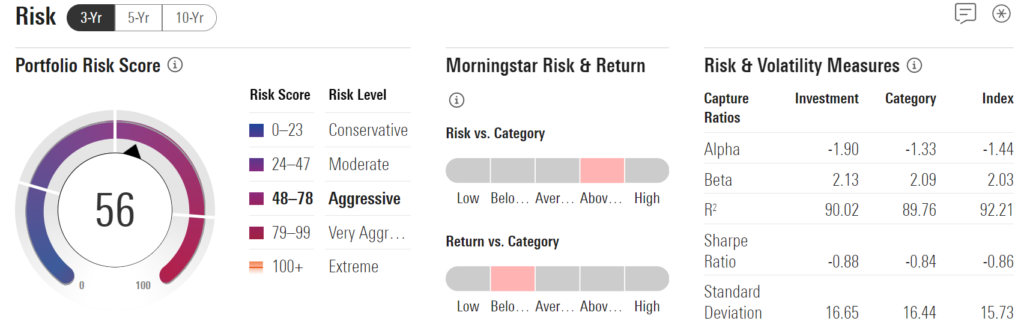

XSMO共持有113檔股票,追蹤的是S&P SmallCap 600® Momentum Index,該指數根據「動能分數」每年調整兩次成分股。透過動能選股篩選,目前持股最多的是工業股29.2%、科技股15.29%、非必需品15.13%、金融股13.19%。該ETF的波動率(standard deviation)為23.41,2024YTD 16.09%,表現比IWM還要好。

2. AI的明顯受益族群-半導體

AI概念 + 景氣循環 + 政策利多

根據Statista的8月統計數據,半導體市場預計在2024年的收入將達到6074億美元,其中整合電路(IC)領域將佔據主要地位,市場規模預計達到5150億美元。從2024年到2029年,年均增長率(CAGR)預計將達到10.06%,屆時市場規模將增至9808億美元。

在AI發展的浪潮中,Nvidia無疑是最大的受益者。經過約兩年的發展,我們可以肯定地說,Nvidia是推動AI技術進步的核心動力,而AI則是驅動2024年美股上漲的重要引擎。因此,除了直接投資Nvidia外,另一種參與這個領域的方式是投資半導體ETF。在我們的文章《探索2024美股最佳半導體ETF:績效與風險評估》中,我們對7檔半導體ETF進行了評比,最終推薦了SMH作為首選的半導體ETF。

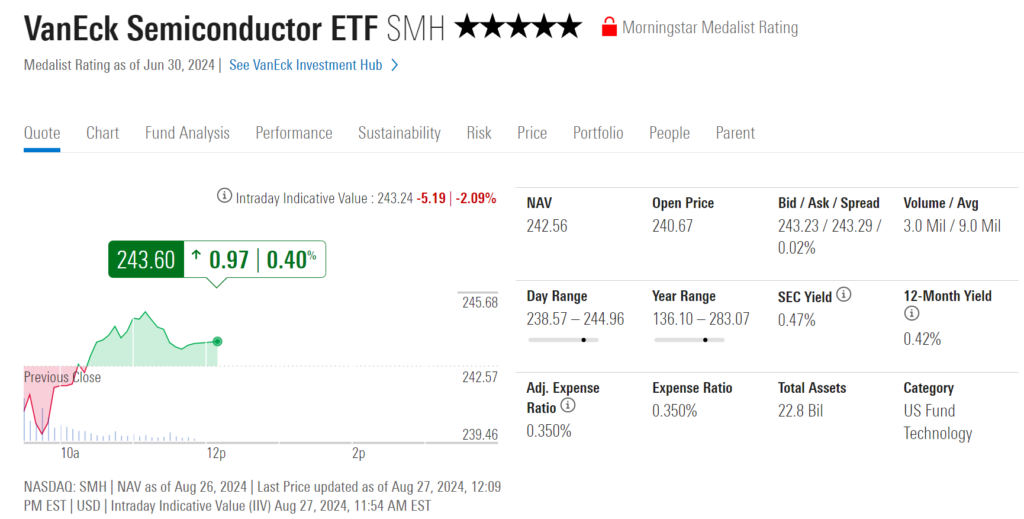

SMH – VanEck Semiconductor ETF ★★★★★

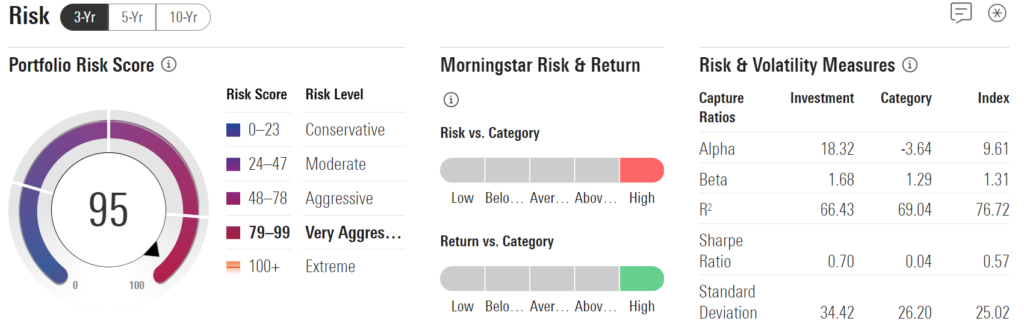

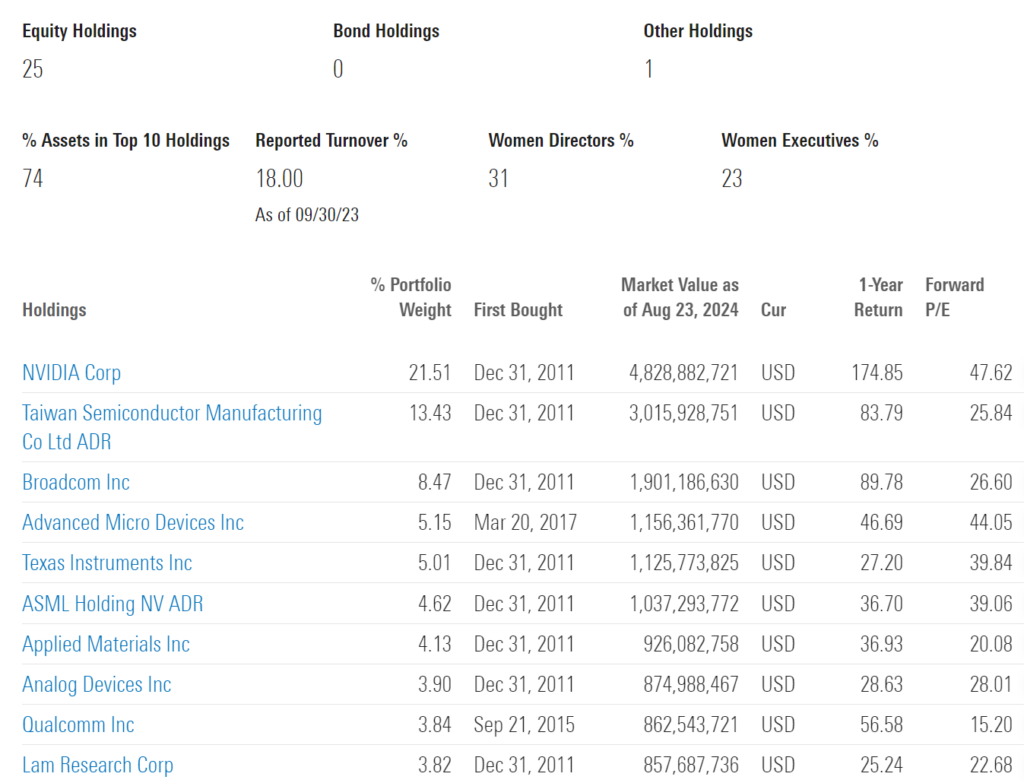

SMH VanEck半導體ETF由Van Eck公司管理,於2000年5月4日成立,主要投資於美國半導體及半導體設備行業的股票。該基金追蹤MVIS美國上市半導體25指數,採用市值權重持股。其中最大持股為Nvidia的21.51%。該ETF也包括中型市值公司及在美國上市的外國公司。例如台積電為第二大持股占13.43%。ETF共持有25檔股票,2023年上漲73.37%,10年平均回報為24.95%,BETA 1.68。我們認為此ETF是目前能夠從AI趨勢中獲得利益的ETF。

3. 獲利穩健的全球大型股

獲利穩定 + 降息受惠

目前,除了日本以外,全球主要已開發國家都已進入降息循環,這導致美元走弱,資金回流至全球市場,為非美地區股市的上漲提供了助力。與此同時,中國、歐洲等市場的股市估值相較於美股更具吸引力,因此,適度增加對美國以外市場的投資,可能會比單純投資S&P500擁有更大的上漲潛力。

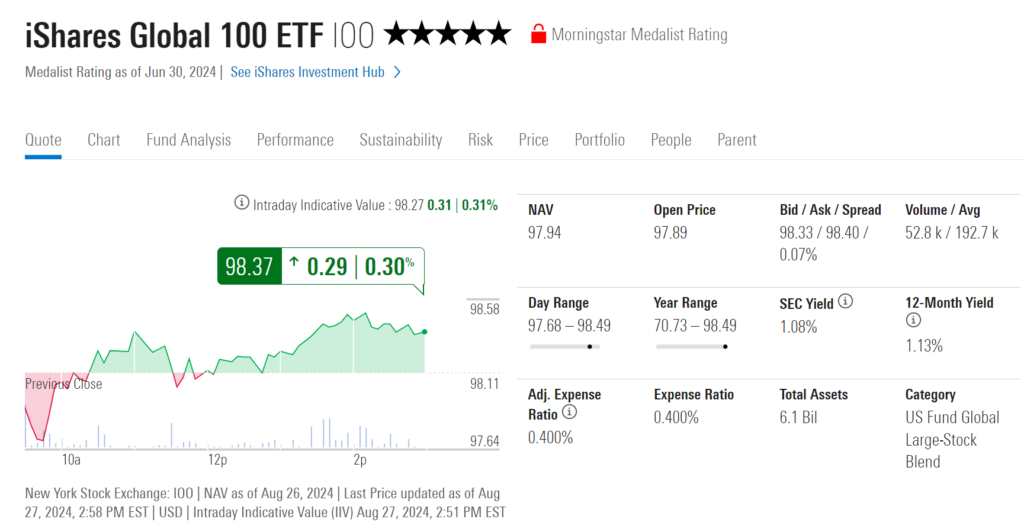

IOO – iShares Global 100 ETF ★★★★★

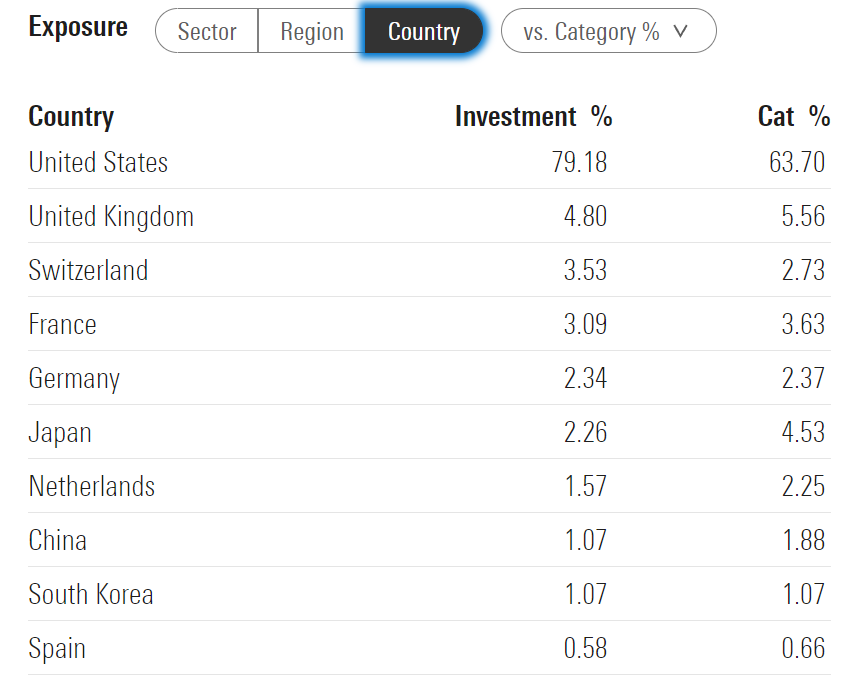

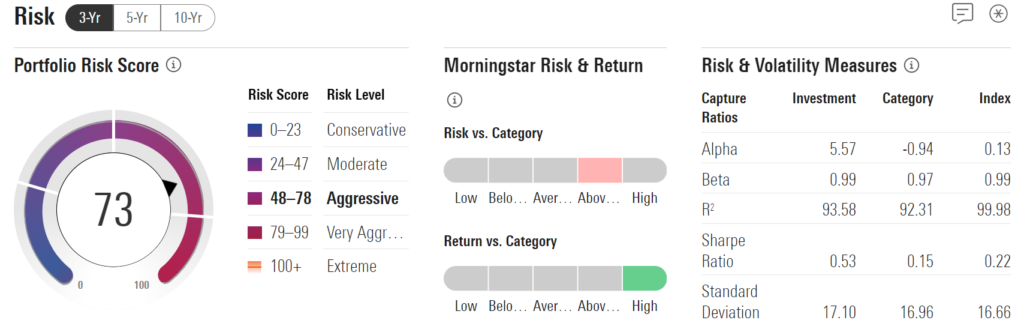

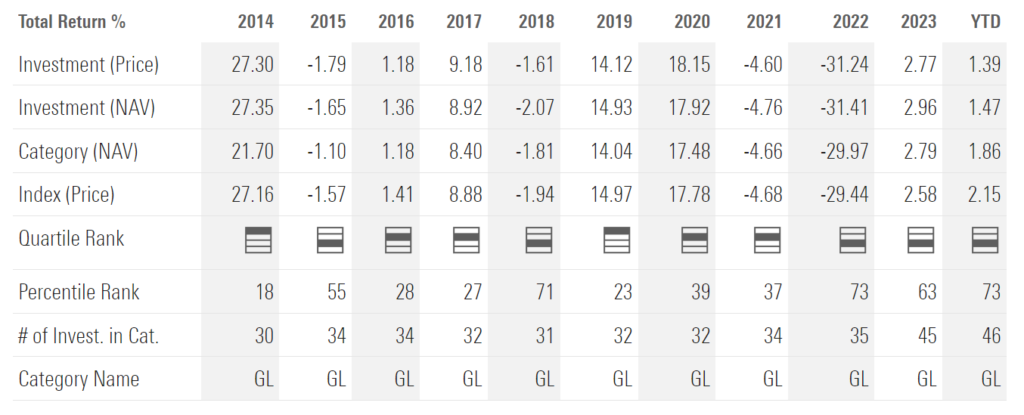

iShares Global 100 ETF 投資全球市值最大的100家公司,其中美國企業佔比約80%,其餘20%來自其他地區。由於該ETF納入了外國企業,其本益比(P/E)為21.22,低於SPY的22.52。此外,該ETF的波動性較低,標準差也相對較小,因此換算出的夏普比率(Sharpe Ratio)較高。基於這些因素,我們建議考慮使用IOO來取代美股大型股指數SPY。

持有大型股的主要目的是確保資產的安全性與穩定的獲利能力。在「全球股票」ETF類別中,IOO表現出色,獲得了Morningstar的5顆星評級。2024年年初至今,IOO的收益率為22.68%,高於SPY的18.74%。

4. 美國長期公債

降息

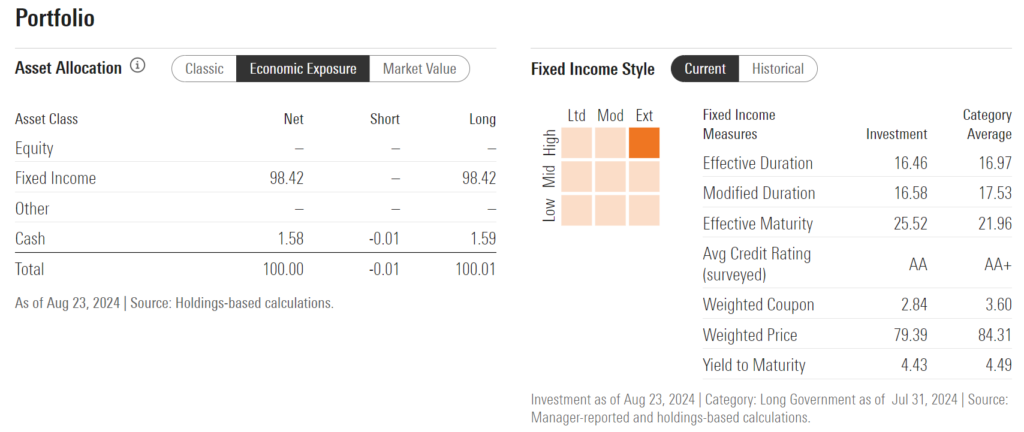

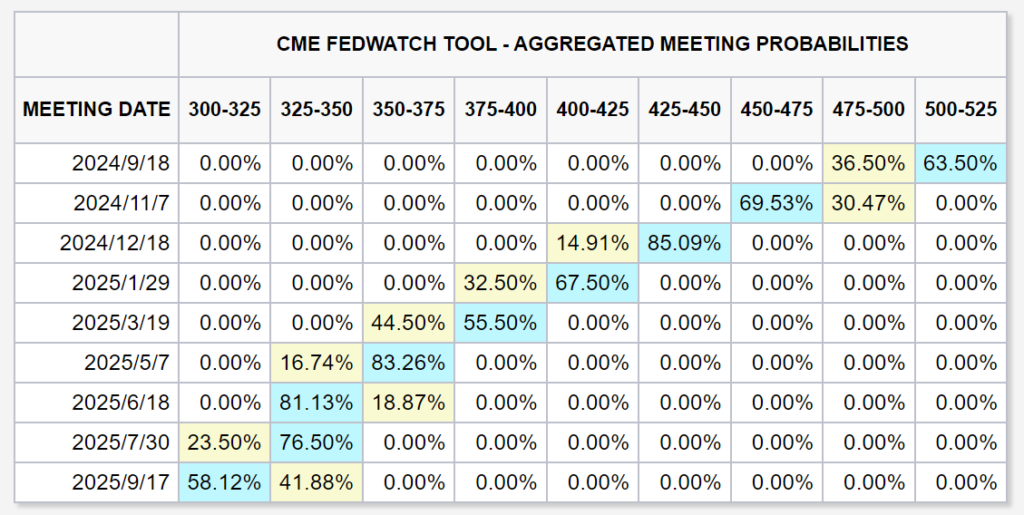

根據最新的FedWatch工具顯示,市場目前預期未來一年內聯準會可能會降息多達9碼,回到中性利率水準。一年後的短期(2年)利率將降至約3%。預計利率曲線也將恢復正常。而這是假設經濟將會軟著陸,如果出現經濟衰退,則利率可以一路降到2%。所以美國長天期公債將是未來一年,方向最明確的投資。假設20年期公債利率從現在的4.2%回落至約3.5%,這意味著TLT(iShares 20+ Year Treasury Bond ETF)可能有約11.52%的上漲空間(註一)。雖然潛在上漲空間有限,但長期債券與美股具有互補性,有助於降低投資組合的波動風險。而如果經濟發生問題,公債利率要從4.2%降到2%,則TLT上漲空間約36%。相反來說,美國公債最大風險就是通膨又升溫,降息預期又落空,TLT若跌回之前低點,幅度大約10%。

公債到期時間越長,價格波動就越大。這可以觀察債券ETF的Effective Duration。該數字代表利率每下跌1%,ETF價格會上漲多少。目前美國公債ETF中,Effective Duration最長的應該是ZROZ – PIMCO 25+ Year Zero Coupon US Trs ETF,Effective Duration高達27.05。有興趣的人也可以看看。

註一:TLT的Effective Duration為16.46,也就是利率降1%,價格將上漲16.46%。美國20年公債利率若從4.2%降至3.5%,則價格上漲16.46×0.7=11.522%

TLT – iShares 20+ Year Treasury Bond ETF ★★★

5. 最強資產配置的秘密成分 – 黃金+比特幣

分散風險 降息

2024黃金的價格已經上漲了22%來到$2524。支撐金價有下列幾個傳統原因正在發酵:

- 全球央行,特別是BRICS國家的央行,積極購買黃金,以支持本國貨幣,逐漸減少對美元的依賴,因此增加了對黃金的需求。

- 東歐、中東和遠東等地區的地緣政治緊張局勢升級,包括可能涉及俄羅斯、中國和美國等主要大國的衝突,使黃金作為避險資產的地位提高。

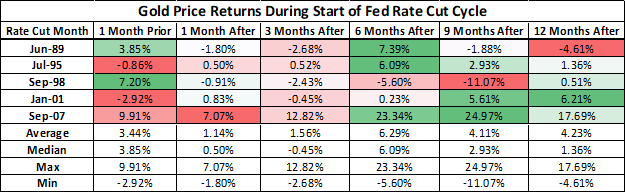

- 美聯儲預計在2024年降息,而降息會導致美元指數下跌,金價上漲。從歷史統計來看,降息循環開始後六個月,黃金平均有6.29%的漲幅。

根據歷史數據統計,在過去的降息周期中,黃金在6個月後的平均漲幅為6.29%。目前黃金的漲幅已經超越過去幾次降息期間的表現,因此可以解釋為金價已經來到相對高點,可能在9月降息後出現利多出盡的拉回現象。因此,我們建議考慮將比特幣(GBTC)與黃金(GLD)組合成為投資策略的一部分。雖然黃金本身並非理想的投資標的,但它在分散投資組合風險方面具有獨特的價值。對此有興趣的投資者可以參考文章《最強資產配置的秘密 – 三個成分讓你的投資組合更強大》。

比特幣作為一種資產類別,在某些方面與黃金類似。儘管比特幣波動性大、風險高,但其與S&P500指數的相關性不高,甚至與黃金的相關性也相對較低,因此在資產配置中具有良好的分散風險效果。我們建議關注交易量較大的GBTC – Grayscale Bitcoin Trust ETF,但建議投資金額不應超過總資產的5%。

6. 動能優異的工業股

動能因子 + 中小型股 + 價值股 + 政策利多

美國正積極推動製造業回流,這一進程受到科技創新、政府政策的支持以及媒體的大力宣傳。美國不僅鼓勵本土企業將生產線遷回國內,甚至要求外國企業也加入「美國製造」的行列,復興製造業。這一話題在每次選舉中都被強調,成為政界討論的焦點。

透過FinTasticRS ETF,我發現了一檔高動能的工業ETF——AIRR (First Trust RBA American Industrial Renaissance® ETF)。這支基金專注於那些有望從美國製造業復興中受益的企業,為投資者提供參與這一趨勢的良好機會。

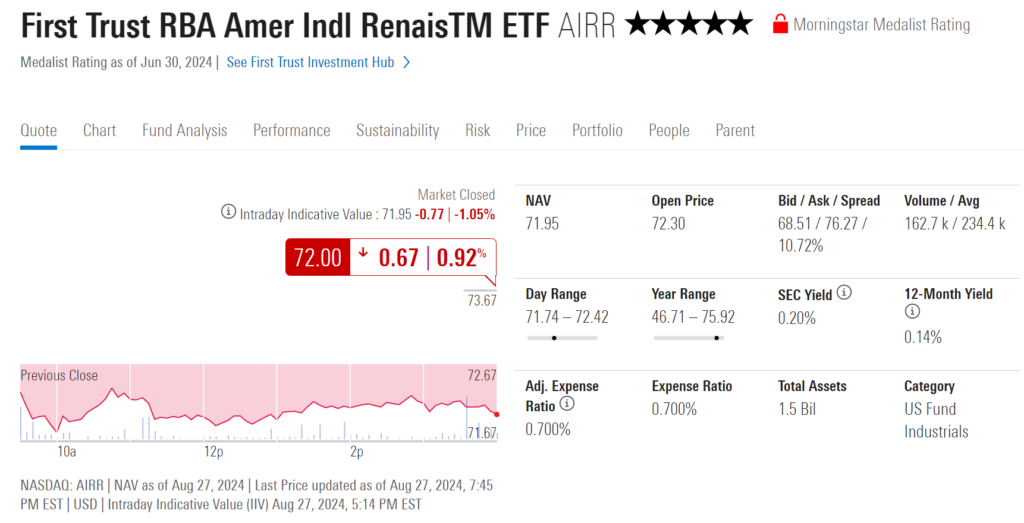

AIRR – First Trust RBA Amer Indl RenaisTM ETF ★★★★★

AIRR追蹤的是RBA American Industrial Renaissance® 指數,該指數目的在找出能夠從美國工業復甦中受益的公司。RBA American Industrial Renaissance® 指數採用量化、規則導向的選股方法,專注於那些展現出強勁盈利能力、可持續商業模式,以及在工業和製造業領域具有競爭優勢的企業。

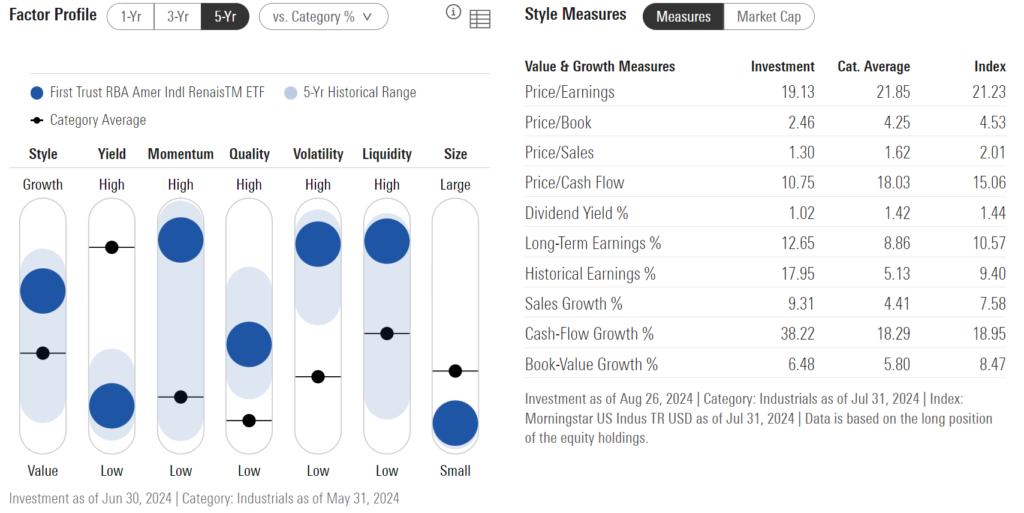

AIRR基金持有45家公司,並運用風險優化加權(Mean-Variance optimization model)來計算持股比例,這種方法類似於計算夏普比率(Sharpe Ratio)並根據結果選擇最佳持股。AIRR的90%持股集中在小型工業類股,其中10%配置於金融類股,這些金融類股主要是為區域工業公司提供流動性的銀行股票。在當前降息背景下,這些區域銀行的股價也成為市場關注的焦點,反彈潛力巨大。該指數每季進行一次再平衡。

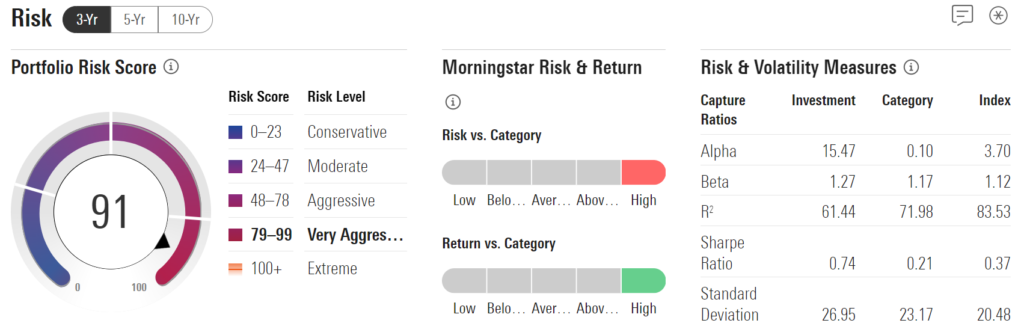

AIRR的本益比僅為19.13,營收增長率達9.31%,現金流增長率更是高達38.22%,夏普比率(Sharpe Ratio)為0.74。2024年年初至今的表現為24.56%。各項指標表現出色,因此獲得了Morningstar的五星評價。

7. 全年VIX的平均<15

美聯儲在2024年具備了靈活降息的能力,以此來支持經濟和股市,這為金融市場帶來了一定程度的穩定性保障。以2019年為例,從Fed開始降息前兩個月到年底,恐慌指數VIX呈現穩定下行趨勢,平均值約為14.22,最低至11.03,最高達24.1。在這樣的市場背景下,一種較為冒險但有不錯報酬的策略是放空VIX指數。

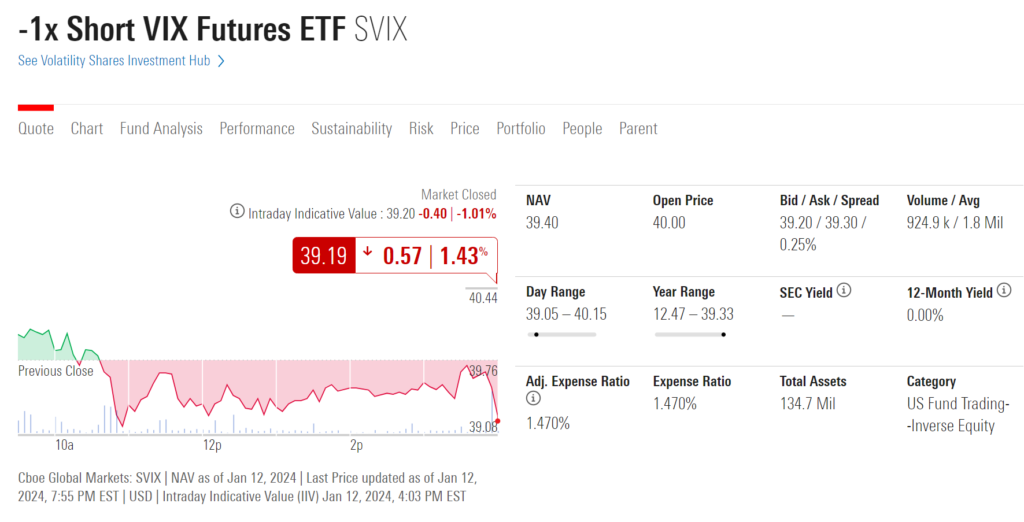

然而,這類策略並非適合所有投資者。以2024年8月5日為例,日幣大幅升值引發套利交易賣壓,導致市場流動性風險上升。當天VIX創下65.73的高點,SVIX則下跌了38.91%,從高點累計下跌66%。由於放空VIX存在虧損全部本金的風險,投資者在採取此策略前,必須謹慎評估自身的風險承受能力和投資目標。

關於放空VIX的詳細文章可以參考:SVIX 的YTD93.66%?揭露做空波動率的風險與機會

SVIX -1x Short VIX Futures ETF

SVIX是由Volatility Shares所發行的一檔反向做空VIX指數ETF。它追蹤的是Short VIX Futures Index,試圖模擬VIX指數的反向收益。Short VIX Futures Index與S&P 500 VIX 短期期貨指數一樣採用兩個近期的VIX期貨合約價格加權合成。

正價差狀態(contango)期貨指數曲線對做空操作有利! 因為VIX ETFs 持倉的近月VIX期貨會隨著時間逐漸衰減(獲利)。每天當他們將持倉滾動到下個月VIX期貨,他們就用較便宜的價格平倉期貨,並賣出較貴的期貨。不斷滾動的換倉操作,導致指數長時間處於上漲趨勢。

SVIX是一個”極高風險”的投機工具,適合VIX走低的時候操作。投資人必須完全了解該投資工具所具有的風險。投資SVIX的百分比不可超過總體資金的20%。投資人必須能隨時關注股市,並且設定停損。才能避免黑天鵝事件在短期吃掉90%的本金。

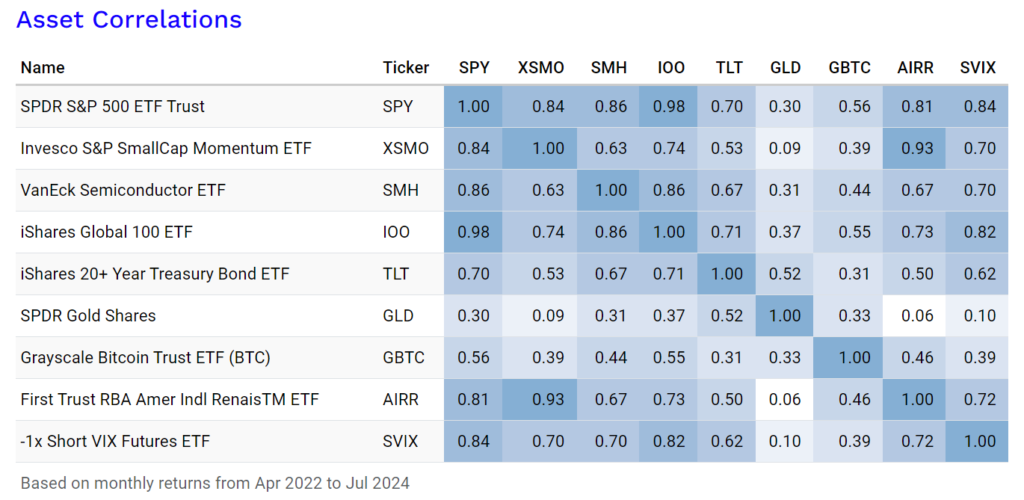

7檔ETF的相關係數 Correlation

在投資策略規劃時,除了評估個別投資標的的風險外,透過分析投資組合中各標的間的相關係數也是一種有效的風險分散手段。相關係數主要用來衡量兩個標的價格走勢的相似程度。舉例來說,如果相關係數為1,則代表兩標的價格走勢完全一致;相關係數越低,則表示兩者的價格走勢差異越大。

以特定的ETF為例,IOO與GLD之間的相關係數僅為0.37,這意味著將這兩個產品組合投資,可以有效地降低整體投資組合的風險。相反地,IOO與SMH的相關係數高達0.86,顯示這兩個產品的價格走勢極為相似。因此,投資者在規劃投資組合時,應選擇相關係數較低的不同標的,以達到風險分散的目的,減少投資組合的整體波動性和最大回撤的可能。這種方法有助於投資者更精確地控制風險,從而達到更穩健的投資效果。

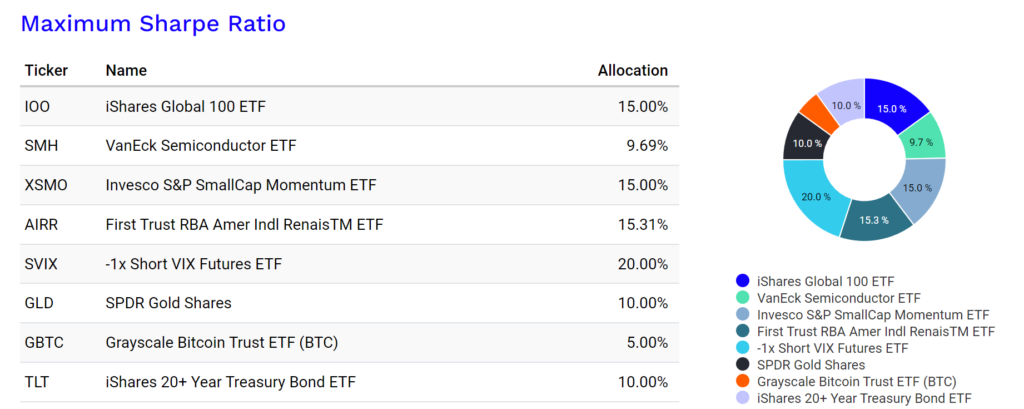

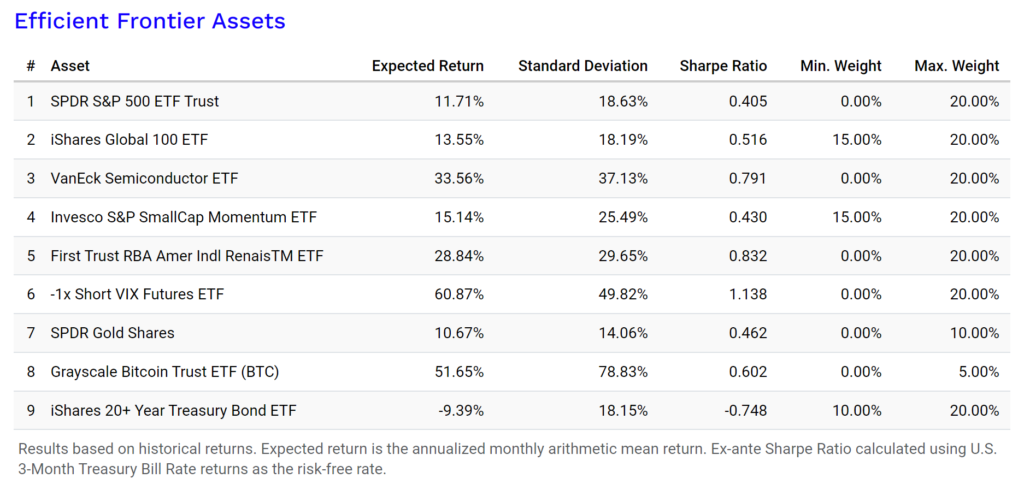

效率前緣投資組合 – 最高Sharp值

在建立投資組合時,追求的是高投資回報與低波動性的最佳平衡點,即所謂的效率前緣。這可以透過調整不同資產配置比例來達成,目標是找出最優化的夏普比率(Sharpe Ratio)。為了實現這一目標,我們設定投資各標的的最低比例為5%,最高為20%,並基於過去一年的歷史股價走勢進行計算。利用Portfolio Visualizer網站的「組合優化」功能,使用「Maxmize Sharp Ratio」選項,我們得以計算出包含特定8檔ETF的最佳配置。

不過,需要注意的是,這些配置建議是基於過去一年的市場表現計算得出。因此,若某些ETF如TLT、在過去一年表現不佳,但預期未來可能有補漲機會,它們在配置中所佔的比例可能會較低。投資者在參考這些配置建議時,應根據自身對市場的看法和投資風格進行適當的調整,以符合個人的風險偏好和投資目標。