美國長期公債創16年低

近期美國長期公債ETF – TLT價格下挫至84.79,自2023年4月的高峰累計下滑22.7%。驚人的是,TLT價格回到了2007年7月的水平,換句話說,過去16年的投資增值化為泡影。當我們深入探討殖利率,可以發現10、20、30年公債利率分別上升至4.78%、5.13%和4.95%。而短期的1、2年利率顯示下行趨勢,殖利率曲線趨於平緩。這樣的走勢和Fedwatch預測的FED降息時程產生共鳴。預測資料顯示降息將從2024年7月提前到6月,從2次各降一碼變成3次。

石油價格狂跌

石油價格上周出現崩盤,價格從最高點$95.03下跌至最低$81.5,雖然周三有報告顯示汽油需求降低、庫存上升,但這與石油價格大幅下跌實在不成比例。我們猜測市場因為美國長期公債的下跌,導致經濟預期衰退,恐慌的情緒從股票傳導到了石油,這些是最後的恐慌性拋售。而受到OPEC繼續減產、美國生產量減低的實質影響。石油並沒有大跌的充分理由,這波整理或許是重新上車的一個不錯買點。

美股反彈

儘管TLT的K線圖尚未展示明顯的止跌訊號,美股S&P 500指數卻已在周五開始反彈。從7/27的4607點滑落至10/3的4216點後,市場在47個交易日內下跌8.48%。連續測試4220不破,周五開低走高收長紅K線。估計短空單已經獲利離場。

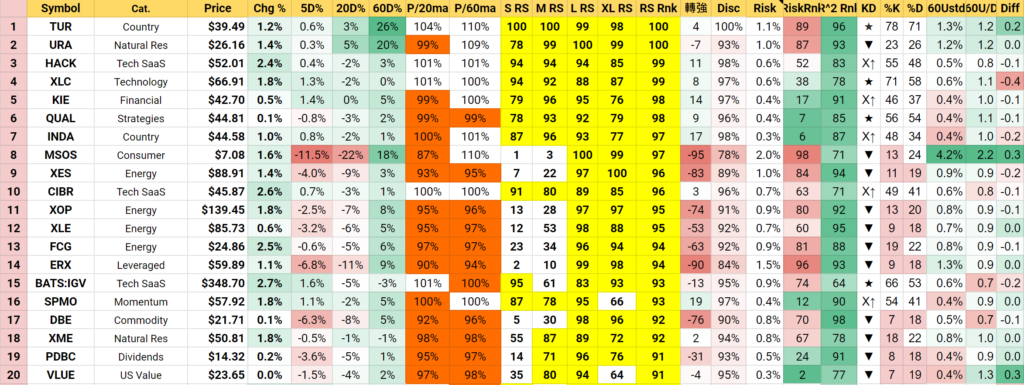

動能排序前20名 – 2023/10/9

本周新進榜的ETF有:

- QUAL – iShares MSCI USA Quality Factor ETF QUAL ★★★★

- IGV – iShares Expanded Tech-Software Sect ETF ★★★★

- SPMO – Invesco S&P 500® Momentum ETF ★★★

- XME – SPDR® S&P Metals and Mining ETF ★★

- VLUE – iShares MSCI USA Value Factor ETF ★★

能源類股佔據最多名額

上週,石油期貨價格經歷了一波劇烈的下挫,由$95.03的高點滑落至$81.5,記錄了14.23%的跌幅。總結這波下跌的主要原因,可以歸咎於美國國內汽油需求的急劇下降,以及市場對經濟的悲觀預期。

周三公布的美國報告指出,國內汽油需求減少了7%,同時汽油庫存上升了6.5%。這對汽油利潤產生了壓力,進一步拖累了原油價格。另一方面,強勁的就業數據意味著可能的高利率Higher for Longer政策,這在市場上引發了恐慌情緒,觸發了資產價格的下跌,連帶影響了能源和生活必需品股票,包括可口可樂、麥當勞等。

然而,市場永遠充滿變數。10/8的時候,以色列與巴勒斯坦的邊境衝突升級,這可能會成為影響原油價格的新變數。在地緣政治緊張的背景下,投資者可能需要重新評估市場情勢,特別是能源價格的走勢。在這種情況下,汽油和其他能源商品價格很有可能會出現反彈。

本周在TOP20的能源類ETF有:

- URA – Global X Uranium ETF ★★★

- XES – SPDR® S&P Oil & Gas Equipment&Svcs ETF ★

- XOP – SPDR® S&P Oil & Gas Explor & Prodtn ETF ★★

- XLE – Energy Select Sector SPDR® ETF ★★★★

- FCG – First Trust Natural Gas ETF ★★★

- ERX – Direxion Daily Energy Bull 2X ETF

- DBE – Invesco DB Energy

- XME – SPDR® S&P Metals and Mining ETF ★★ (ETF包含了煤炭類股)

科技類股是經濟下行時的避風港

在TOP20排行榜中,資安與軟體類股無疑佔據了重要的位置。特別是在當前經濟不確定性較高的情境下,這些股票展現出強大的抗壓能力,成為投資人重要的選項。軟體類股和大型科技股之所以在經濟下行時仍然表現堅韌,主要歸因於其高毛利和高成長率。在AI技術不斷推進的背景下,各大企業仍在積極推動數位轉型,進一步增加對這些科技的需求。

然而,資安類ETF常見的挑戰是選股池較小,較難進行優勝劣汰。以CIBR為例,這個資安ETF只持有33檔個股,裡面也包含了較不具競爭力的小型資安股。我們推薦投資人考慮IGV這個ETF。IGV持有116檔個股,選股池更加廣泛,不僅包含資安股,還涵蓋了大型科技股,例如微軟、Adobe等。這樣的組合可以為投資人提供更均衡和多樣化的投資機會。

- HACK – ETFMG Prime Cyber Security ETF ★★★

- XLC – Communication Services Sel Sect SPDR®ETF ★★★★

- CIBR – First Trust NASDAQ Cybersecurity ETF ★★★

- IGV – iShares Expanded Tech-Software Sect ETF ★★★★

TUR 土耳其傳奇可持續嗎?

2023年5月起,USD/TRY 美金兌土耳其里拉再度從20狂貶到27。土耳其同時面對高通膨、美國關稅制裁與貨幣貶值的背景下,全國資金湧入股市避難,造就了TUR的大漲。而這些金融動盪,要從國際對土耳其政府的奇特經濟學開始說起。

土耳其總統艾爾多安對當地的貨幣政策採取了一種非典型的路線,對主流經濟學原則提出了挑戰。他堅稱高利率是通脹的主要推手,並主張降低利率以抑制通脹,這一理論與傳統經濟學觀點形成鮮明對比。

2023年5月,艾爾多安成功再度當選土耳其總統,他對貨幣政策的這一非正統看法再次成為焦點。他的經濟政策導致美金兌土耳其里拉從20狂貶到27,這一劇變再次驗證了市場對他貨幣政策的不信任。

從投資分析的角度來看,艾爾多安的貨幣政策對土耳其經濟和匯率帶來顯著動盪。資金流向股市可以視為一種短期保護機制,但長期而言,仍取決於土耳其政府能否採取有效措施,穩定經濟,控制通脹和維護貨幣價值。

投資人可以拿土耳其的發展考考自己對經濟學的認識,但我們不建議投資TUR。有興趣了解土耳其里拉可以看看這篇報導: 土耳其幣怎麽投資?土耳其里拉匯率走勢分析【2023年最新】

為何保險業(KIE)在金融類股中獨強?

近期,我們觀察到美債價格顯著下滑,長期利率相應上揚。在這樣的市場環境下,銀行和金融服務類股普遍受壓,但保險業卻表現出較強的抗跌性能,主要可以歸因於幾個關鍵因素。首先,保險業的保險收入相對穩定。其次,該行業的資金成本較低,且目前的估值相對吸引(以KIE為例,本益比僅9.7),具有投資吸引力。

更值得注意的是,保險業具有一定的抗經濟衰退特性。在長期利率上升的背景下,保險公司可以將其保險儲備投資在更高收益的長債中,進而擴大利差,提升公司的投資收益。相較之下,雖然銀行業在利差擴大的環境中理論上也能獲益,但我們必須注意,經濟下行初期信貸往往會出現緊縮,放貸損失增加,加上存款大規模流向短期貨幣資金,這都對銀行業構成了壓力。投資人對小型銀行倒閉的潛在風險也增加了警惕。

綜合以上分析,保險業在當前的金融市場環境下顯得相對穩健。KIE的波動相當低,對於想要將資金停泊在防禦型資產的投資人,保險類股是一個可以考慮的方向。

SPMO 動能因子策略ETF進榜

SPMO – Invesco S&P 500® Momentum ETF ★★★

SPMO追蹤S&P500 Momentum Index。此Index使用過去12個月的漲幅作為主要的動能分入計算。然後選取S&P500動能分數最高的前20%。指數每年在三月與九月進行再平衡。

今年SPMO表現非常差勁,我們判斷並非動能因子有問題,而是2022年動能最強的能源股,2023年前半年表現最差。導致SPMO沒有捕捉到今年AI引發的大型科技上漲。但今年九月的再平衡後,持股發生重大改變,目前持股前兩名為Meta與Nvidia。動能因子一直是我們最推崇的選股方式。而SPMO是少數使用單一動能因子的ETF。對動能因子有興趣的投資人可以參考S&P Momentum Index的官網。我們認為一年兩次的再平衡頻率過低,且動能分數採用前2月至14個月漲幅太久了! 無法符合目前市場資金輪動的速度。

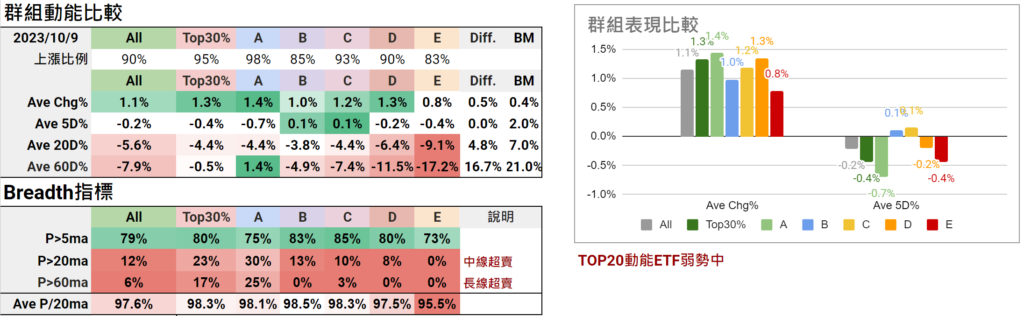

群組動能比較

本周的ETF平均20日回報是-5.6%,平均60日回報是-7.9%。當市場在下跌時,動能現象會不明顯。從Breadth指標來看,上周五股市90%上漲,原因是短中長期都處於超賣,所以反彈是預期會發生的。若預估市場仍為盤整震盪,可以觀察P>20ma這個指標,當所有股票(All)接近80%就要逢高賣出。

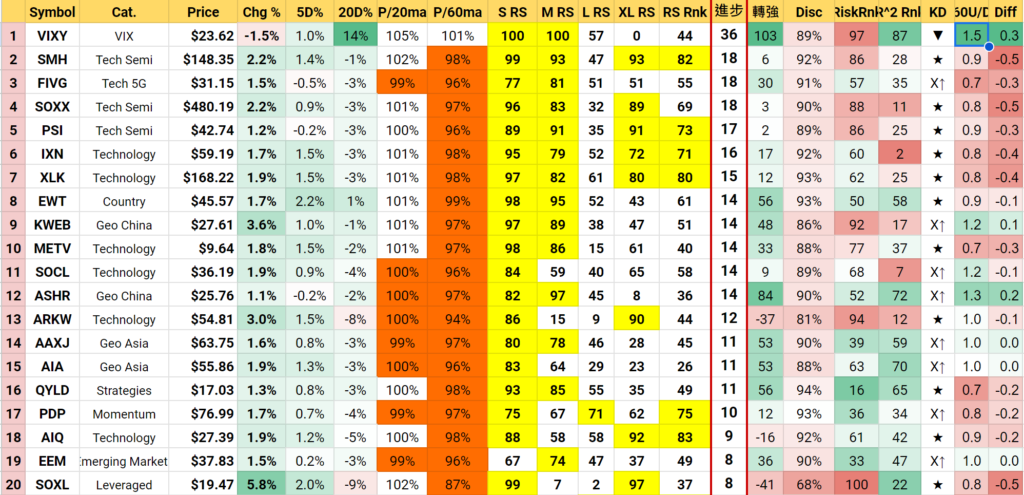

一周排行進步 Top 20

以上這個圖表顯示的是一周的RS排行進步,並以進步多寡排序。透過這張表可以發現哪些類股正在轉強。尤其是那些RS排行在50~70的,只要接下來一周繼續保持短線強勢,就可以上升到RS 70以上的購買區間。這些剛上RS 70的可能上漲幅度還不是太大。仍然可以輕鬆買入。

半導體整理完畢

本周可以關注到半導體類股轉強,其中包含了SMH、SOXX、PSI、SOXL。2023年半導體板塊表現相當不錯,其中SMH與SOXX的YTD回報高達46.2%、39.02%。在Nvidia公布Q2驚人財報後,市場反而進行了一波整理。半導體在Q4很有可能會繼續強勢,可以重點觀察Nvidia,因為它在各ETF中的比重都很大。

大型科技股穩盤

大型科技股也轉強了,其中Facebook與Google都接近今年新高。最弱勢的Apple也在$170持穩。每當市場對經濟不確定時,就會把資金轉向大型科技股。因為它們的護城河高、營收可預測性高。而這些投資大型科技股的ETF包含IXN、XLK、METV、SOCL、ARKW、AIQ。