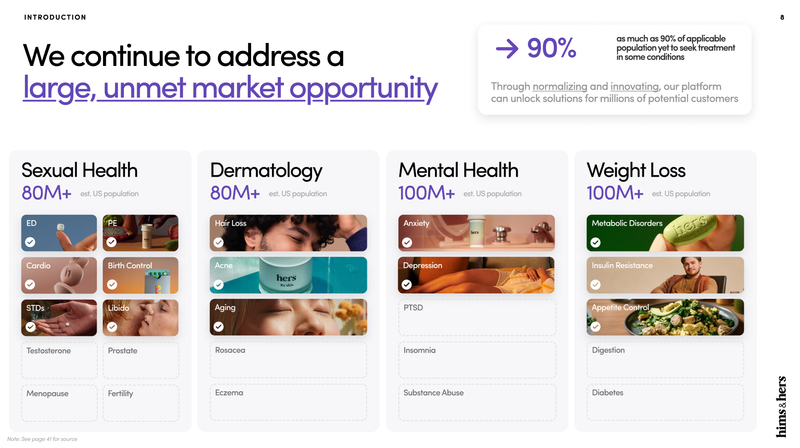

hims & hers (HIMS) 是一家遠距醫療藥房,專注於提供各類處方藥和非處方藥。公司擁有自有製藥廠房,透過仿製Viagra等專利到期藥物,在6年內迅速增長到年收入10億美元。同時保持高達 81% 的毛利率。其主要市場包括性健康、掉髮、精神壓力和減肥,因這些患者往往不願意親自到實體醫院就醫。HIMS 的商業模式以訂閱制為主,平均每人訂閱金$57/月,提供便捷、價格合理的醫療解決方案,深受市場歡迎。

HIMS 成立以來,一直致力於打破傳統醫療模式的局限,通過線上平台和遠程醫療服務,讓更多患者能夠輕鬆獲取所需藥物。這種創新的模式不僅節省了患者的時間和精力,也降低了醫療成本,提升了整體醫療效率。公司成為傳統藥房的殺手。但該公司也頗具爭議,因為許多人可以輕鬆買到處方藥,讓用藥成癮,甚至引發更多的副作用。公司的App「問卷看診」並無法提供其他有效的醫療建議,例如改善飲食與運動。

根據美國法規,為了解決藥物短缺的問題,藥廠可以在限定時間製造仿製藥品(compounding),以舒緩市場短缺。GLP-1原本為糖尿病用藥,但因為減肥市場需求龐大,使該藥物處於極度短缺。5/20 HIMS宣布以原廠1/10的價格,販售GLP-1仿製藥。雖然仿製藥不是FDA認證,且存在效果上的疑慮,但因為價格便宜,且可以大量購買2~6個月的用藥量。此舉讓HIMS的股價一天大漲27.7%。

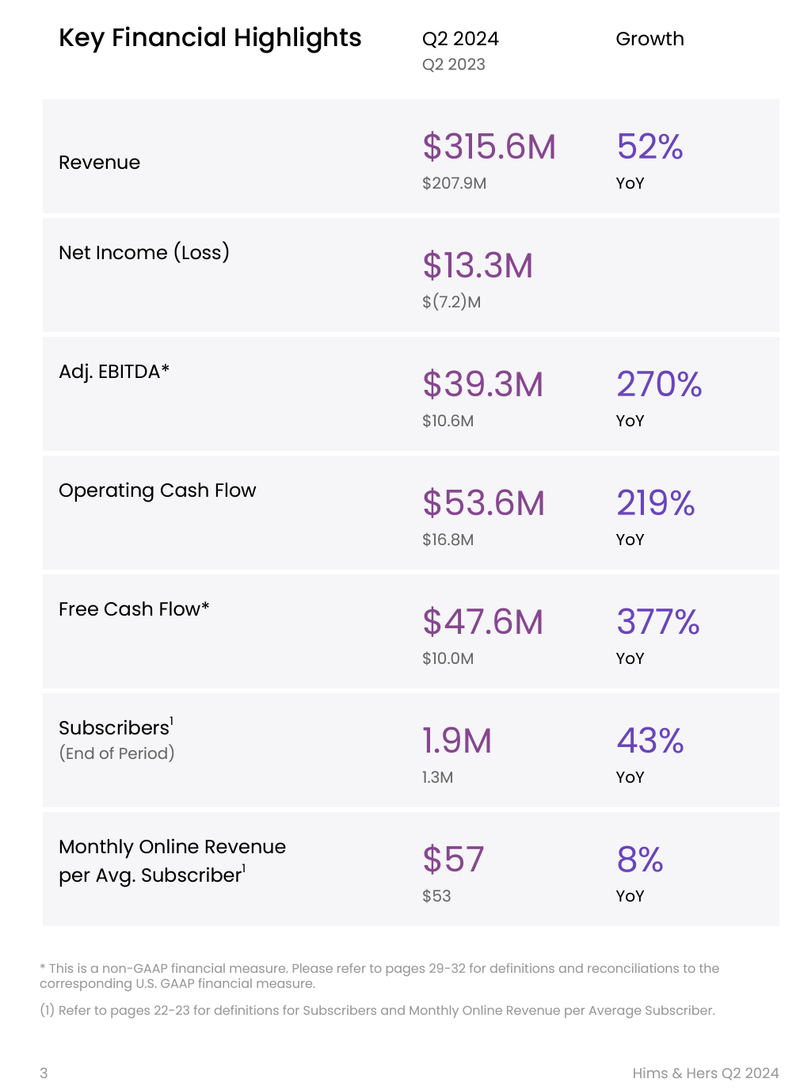

Q2最新財報

- 總營收:第二季度總營收 3.156 億美元,同比增長 51.82%,超過市場預期的 3.0416 億美元。

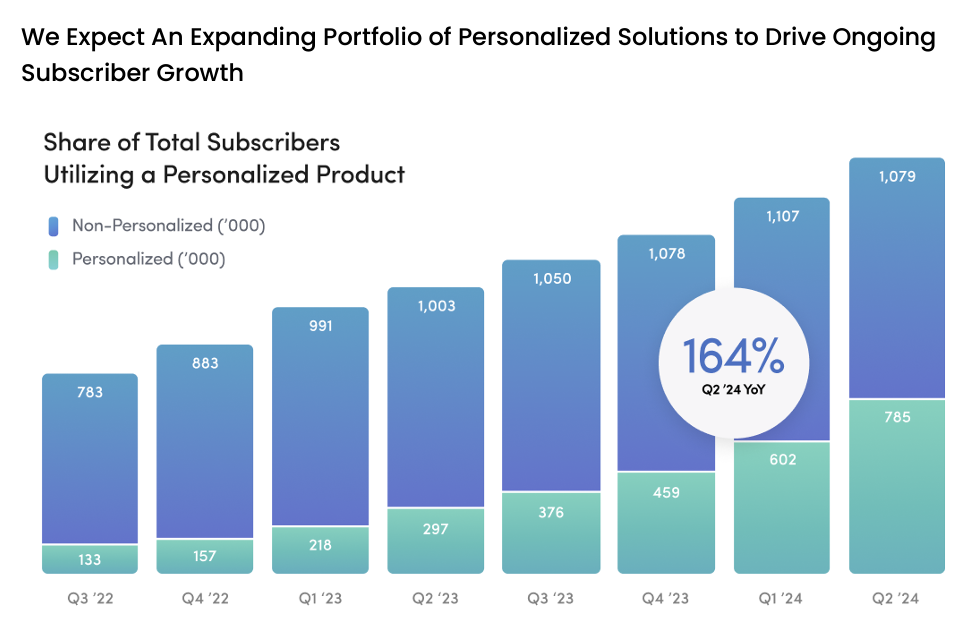

- 訂閱用戶:總訂閱用戶達到 190 萬,同比增長 43%。

- 減肥專項:包括 GLP-1 仿製藥在內的減肥專項,在六個月內年收入達到 1 億美元。

- 個性化產品:同比增長 164%,成為公司主要增長動力,性健康領域的個性化解決方案數量增加超過 70%。

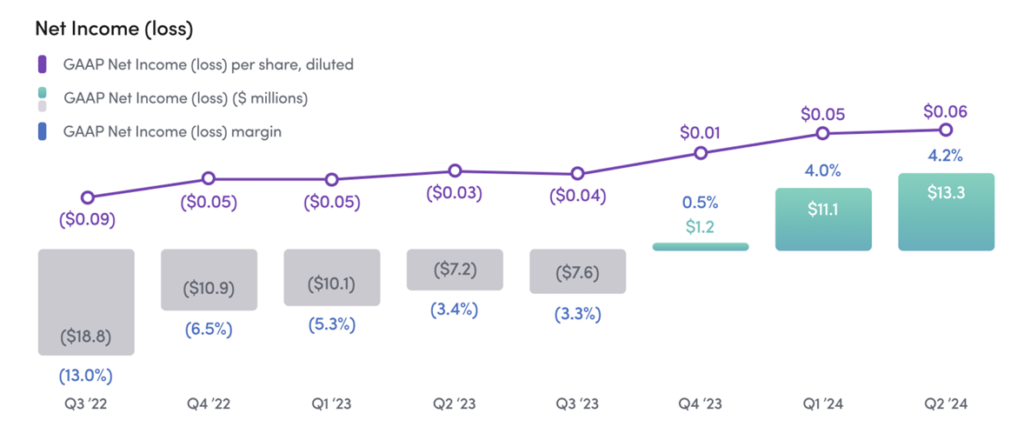

- 每股收益 (EPS):第二季度 EPS 為 0.06 美元,高於預期的 0.05 美元。

- 連續獲利:自 2023 年第四季度以來,已連續三個季度實現盈利。

- 調整後的 EBITDA:3930 萬美元,同比增長 270%,調整後的 EBITDA 利潤率達到 12.5%。

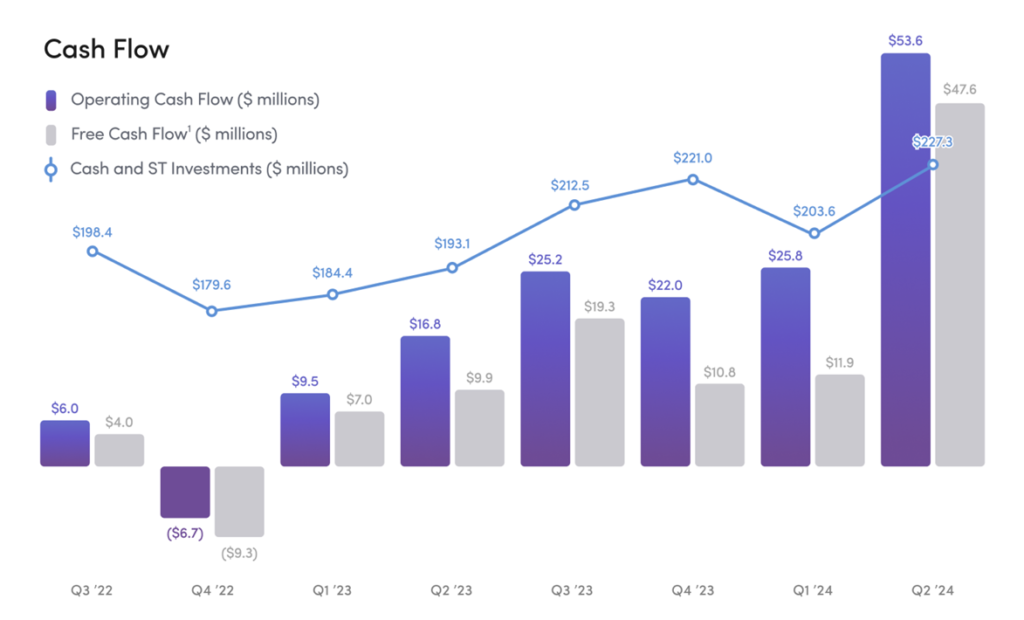

- 自由現金流 (FCF):4760 萬美元,同比增長 377%,FCF 利潤率達到 15%。表現亮眼!

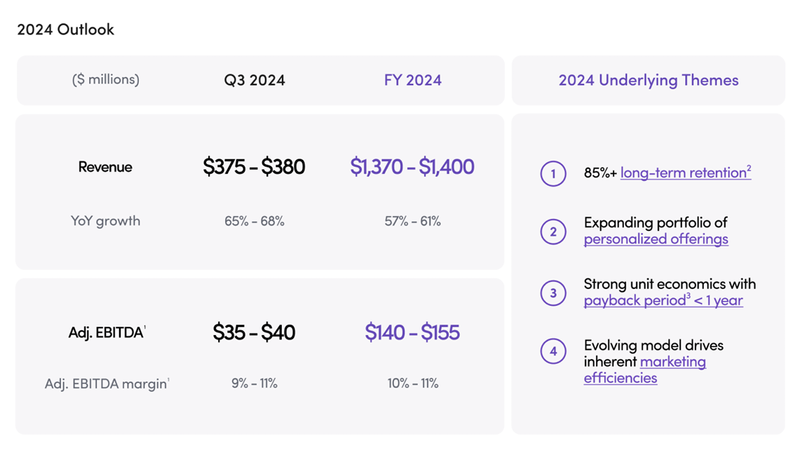

業績指引

HIMS 提供的指引顯示,未來兩季的營收年增率將加速增長,主要得益於 GLP-1 仿製藥的推出。客戶可以通過網路一次訂購 2 到 6 個月的使用量。公司預計第三季度營收年增 65% 至 68%,全年營收增長 57% 至 61%。從年營收指引中可以推測,HIMS 預計第四季度的營收將超過 4.26 億美元,年增長 72.8%。但此預估假設GLP-1仿製藥仍可販售。Earnings Call中許多記者詢問該公司預估何時會停售,與停售後會如何轉換減肥商品? 雖然公司的業務評估相當樂觀,但市場價格告訴我們投資人評估GLP-1仿製藥是一次性的暴利。目前股價已經跌回販售GLP-1之前的價格。

在線上訂閱服務中,85%的訂戶能夠留住至少兩年訂閱。大概預估每一年用戶流失率(Churn rate)約7%。所以公司仰賴大量的行銷費用。第二季行銷費用為營收的45%,相當驚人。而我認為目前的GLP-1仿製藥訂戶,也將會大部分流失,而不會變成該公司減肥藥的客戶。

估值分析

與同行業的 Eli Lilly (LLY) 和 Novo Nordisk (NVO) 相比,HIMS 的估值仍然相對便宜。以 P/S 比率和 P/自由現金流比率進行比較:LLY 的 P/S 比率為 23.6,NVO 為 16.7,而 HIMS 僅為 3.3。從 P/自由現金流比率來看,LLY 為 178,NVO 為 33.8,而 HIMS 為 27.4。這顯示 HIMS 的估值相對較低,具備吸引力。但HIMS為市值3.4B的小型企業,營收與獲利的變數仍然很大。所以分析該股還應考慮公司未來的成長性與業績的穩定性。

技術分析

HIMS 的股價在近期的多次利空消息下,從最高點的$25.74美元下跌至 最低$14.74美元,修正幅度達42.7%。目前股價處於$16美元附近,已跌破了月線、季線和年線。但年初至今的股價表現(YTD Return)仍有 80%。股價因 GLP-1 仿製藥的推出而大幅波動,成交量上升,但形成的頭部型態將成為未來的股價壓力。股價需要時間進行探底。$16美元價位若未能守住,下一個目標價格約在$12美元。

風險分析

GLP-1 仿製藥是未經 FDA 認證的藥物,如果出現問題,可能引發消費者的集體訴訟。此外,市場競爭激烈,包括 23andMe 等公司也在推出 GLP-1 仿製藥。8 月 1 日,Eli Lilly 的 CEO 在一次訪談中表示短缺即將結束,當日 HIMS 的股價暴跌 12%。這些因素都增加了 HIMS 未來的市場風險。FDA可能會在近期剃除 GLP-1於短缺名單,屆時 HIMS 在 60 天內必須停賣 GLP-1 仿製藥。這可能對公司24Q4或25Q1的業績增長造成重大影響,導致增速放緩。

評級與目標價

考慮到以上風險和市場前景,市場已經對 HIMS 未來 GLP-1 停賣進行了重新定價,使股價回到宣布 GLP-1 銷售之前的價格。若以 Price / Free Cash Flow 比率為 30,預估未來 12 個月營收(至25年Q2)為 16.05 億美元,自由現金流利潤率(FCF Margin)為 10%,股票發行量為 2.18 億股,股價目標為 $22 美元。但由於HIMS未來將會面臨GLP-1仿製藥停賣,我們認為應該耐心等待所有利空出現後,再尋找機會進場。

總結來說,不管GLP-1仿製藥能賣多久,HIMS的商業模式具有高成長潛力,對產業形成了極大的破壞性。公司有相當高的毛利,且近期也成功開始獲利,FCF Margin還高達15%。代表該商業模式有利可圖。評估該公司的重要指標在於訂閱人數與留存率變化。可惜留存率數字在財報中解釋的並不多。在目前市場進行修正的階段,投資者應該保持謹慎,並關注 FDA 對 GLP-1 仿製藥的最終決定。