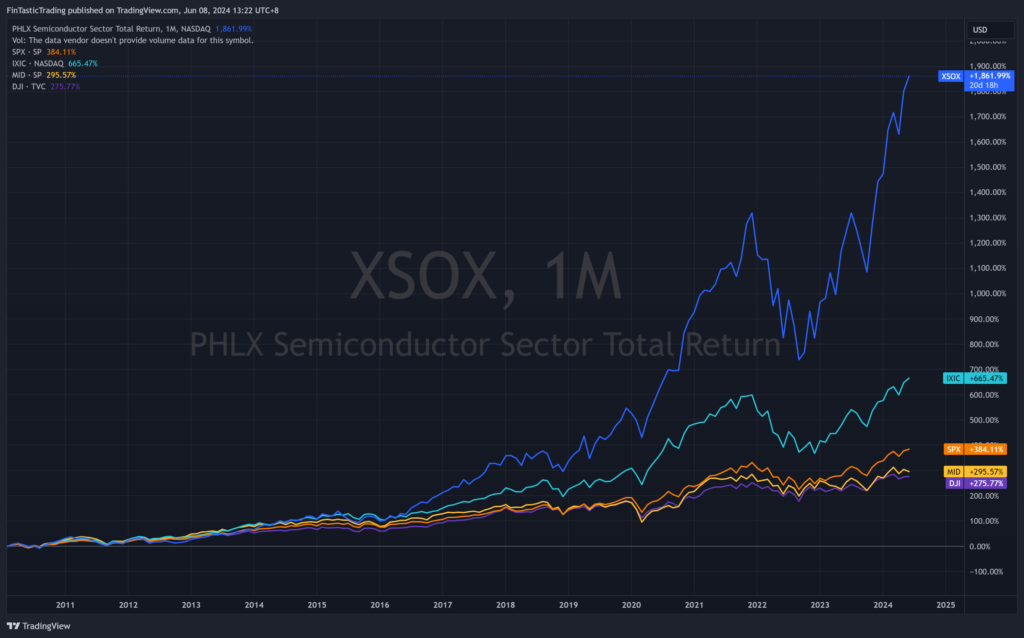

半導體產業在科技領域中扮演關鍵角色。以費城半導體指數(簡稱費半)為例,此指數深受投資者青睞。觀察2010年至2024年6月8日的數據,費半指數飆升了1861.99%,顯著超越那斯達克指數的665.47%漲幅,高出近2.8倍。這一比較清楚地強調了在投資組合中納入半導體股票的重要性,展示了其在增強投資回報方面的潛力。

美國市場上流通量較大的半導體相關ETF包括SMH、SOXX、SOXQ、FTXL及PSI。對於追求較高槓桿效果的投資者,還可選擇USD(2倍做多)和SOXL(3倍做多)。投資這類ETF的主要好處在於免去深入分析個別股票的繁瑣,同時利用專業的指數選股策略來獲取收益,並有效分散投資風險。根據2024年6月9日從Morningstar和Portfolio Visualizer所取得的數據,下表提供了ETF表現的各種分析比較:

| Ticker | SMH | SOXX | SOXQ | FTXL | PSI | USD | SOXL |

|---|---|---|---|---|---|---|---|

| 全名 | VanEck Semiconductor ETF | iShares Semiconductor ETF | Invesco PHLX Semiconductor ETF | First Trust Nasdaq Semiconductor ETF | Invesco Semiconductors ETF | ProShares Ultra Semiconductors | Direxion Daily Semiconductor Bull 3x Shares |

| 追蹤指數 | MVIS US Listed Semiconductor 25 | NYSE Semiconductor Index | PHLX / Semiconductor | Nasdaq U.S. Smart Semiconductor Index | Dynamic Semiconductors Intellidex Index | Dow Jones U.S. Semiconductors Index 2倍做多 | NYSE Semiconductor Index 3倍做多 |

| 持股數量 | 25 | 33 | 30 | 32 | 31 | 36 | 33 |

| 權重機制 | 市值;單股上限20% | 流通市值 | Tiered 分層 | 多重因子 | Tiered 分層 | 市值 | 市值 |

| 平均交易量 | 8,037,091 | 3,410,217 | 247,622 | 103,551 | 71,202 | 396,405 | 64,215,576 |

| 費用比率 | 0.35% | 0.35% | 0.19%🏆 | 0.6% | 0.57% | 0.95% | 0.76% |

| 1Y報酬(TR) | 75.58%🏆 | 50.82% | 53.33% | 43.69% | 39.23% | 253.42%🏆 | 142.78% |

| 3Y年化報酬 | 27.32%🏆 | 19.5% | N/A | 14.78% | 13.5% | 60.21%🏆 | 10.31% |

| 5Y年化報酬 | 38.34%🏆 | 32.22% | N/A | 26.27% | 29.16% | 71.75%🏆 | 45.63% |

| 10Y年化報酬 | 28.09%🏆 | 25.42% | N/A | N/A | 24.09% | 47.31%🏆 | 41.17% |

| 最大回撤MDD | -40.05% | -40.8% | N/A | -39.52%🏆 | -41.13% | -73.46% | -87.05% |

| 波動率Volatility | 5Y: 29.73% 10Y: 25.47%🏆 | 5Y: 29.65% 10Y: 25.79% | N/A | 5Y: 28.37%🏆 | 5Y: 30.68% 10Y: 27.02% | 5Y: 64.53% 10Y: 54.36% | 5Y: 92.06% 10Y: 79.42% |

| 夏普指數Sharp Ratio | 5Y: 1.19🏆 10Y: 1.04🏆 | 5Y: 1.05 10Y: 0.96 | N/A | 5Y: 0.92 | 5Y: 0.95 10Y: 0.89 | 5Y: 1.13 10Y: 0.96 | 5Y: 0.87 10Y: 0.82 |

| 索提諾比率Sortino Ratio | 3Y: 1.27 | 3Y: 0.94 | N/A | 3Y: 0.76 | 3Y: 0.67 | 3Y: 1.62🏆 | 3Y: 0.91 |

| TOP5持股 | NVDA 24.63% TSM 12.56% AVGO 7.25% QCOM 5.07% ASML 4.63% | NVDA 11.04% AVGO 7.78% QCOM 7.48% AMD 6.25% MU 5.19% | NVDA 16.31% AVGO 9.57% AMD 6.16% MU 5.10% QCOM 4.72% | NVDA 11.15% AVGO 9.67% AMAT 8.01% QCOM 7.85% INTC 5.15% | NVDA 5.31% ADI 5.1% AMAT 5.02% AVGO 4.97% LRCX 4.96% | NVDA 32.93% AVGO 6.79% AMD 2.97% QCOM 2.58% AMAT 2.03% | 參考SOXX |

索提諾比率資料來源:Portfolio Visualizer, 24/6/8更新

追蹤指數差異

在美國市場中,各半導體ETF雖追蹤不同指數,但由於可選擇的半導體公司數量有限,這些ETF的成分股相似性高,主要差異在於持股分配方式。例如,SMH採用市值權重方式(上限20%),專注於25間大型公司,而SOXX則依據流通市值權重,其他ETF採用分層或因子分析策略。市值權重和定期再平衡是許多指數ETF常用的持股策略,如S&P500和那斯達克指數,此方法有助於選出表現佳的公司,使其在ETF中的比重增加,而表現差的公司則逐漸被淘汰。

以SMH為例,其持股以市值排序前25大,因此投資更集中於大型公司。當如NVIDIA這樣的股票大幅上漲時,SMH的年度表現優異。另外,2倍槓桿ETF – USD,其NVDA持股比例超過32.93%。今年NVIDIA股價大幅上漲的情況下,使得目前年度回報率高達253.42%。因此,對於看好NVIDIA等重量級股票的投資者,選擇以市值權重管理的ETF將是明智之選。

高風險高獲利

半導體ETF被視為具高風險的投資標的,其波動性大約維持在30%左右。相較之下,與S&P 500指數相比,這些ETF的10年Beta值約為1.4,表明其價格波動超過標準普爾500指數。半導體ETF在過去十年的年化報酬率介於24%至28%,遠超過S&P 500指數的12.59%,顯示其高風險高獲利的特性。

評估ETF的表現時,建議採用夏普比率(Sharpe Ratio),此指標可以衡量投資每單位風險所帶來的報酬。在過去十年中,半導體ETF的夏普比率範圍在0.89至1.04之間,即使是2倍和3倍槓桿的ETF,其夏普比率也分別達到0.96和0.82,均高於S&P 500指數的0.76。

特別是,SMH這檔ETF無論在報酬率還是夏普比率上都表現卓越。而在槓桿ETF中,USD(2倍做多)的十年年化報酬達到了47.31%,且其三年的索提諾比率(Sortino Ratio)高達1.62。USD(2倍做多)在各項評估相比SOXL(3倍做多)都更為出色。

半導體是週期性產業

半導體產業位於製造業鏈的最上游,對景氣週期的反應尤其敏感。產能擴增通常需要2至3年的準備時間。在經濟景氣佳時,由於產能受限,市場會大量購買半導體產品並積累庫存。此時,市場上少數具壟斷地位的產品或設備往往能夠提價並享受極高的毛利率。例如,Nvidia的毛利率高達78%,Broadcom的毛利率為73%,而以IP授權為主的ARM,其毛利率高達95%,這一比率與許多軟體公司相當。

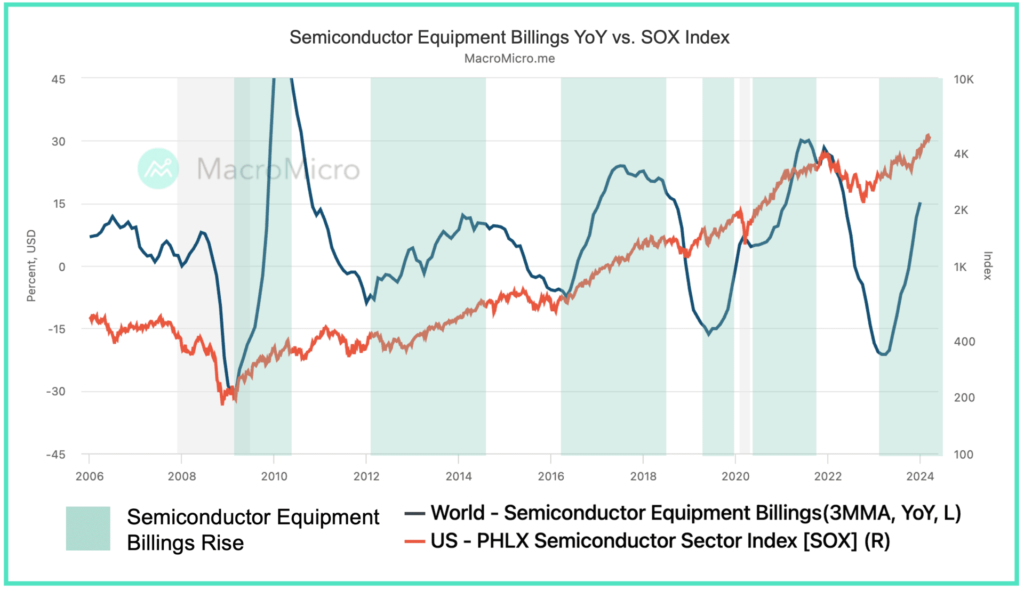

然而,當經濟狀況不佳時,部分半導體產品的價格可能會如同大宗商品一樣暴跌。例如,Micron在2023年初的毛利率一度跌至-32%。此外,從相關數據來看,半導體設備的營收與費城半導體指數之間存在高度的相關性,這反映了半導體業績與整體經濟狀況的密切連動。

由於週期性因素的影響,半導體股的價格波動性較大。特別是在市場下行期間,「最大回撤」是一個重要的觀察指標。在過去十年中,常見半導體ETF的最大回撤範圍在-39%至-41%之間,而針對2倍槓桿的USD ETF,最大回撤達到-73.46%;對於3倍槓桿的SOXL ETF,則是高達-87.05%。這些數據顯示,在投資半導體ETF時,應該考慮景氣週期,並適時採用停利或停損策略,以避免潛在的大幅損失。

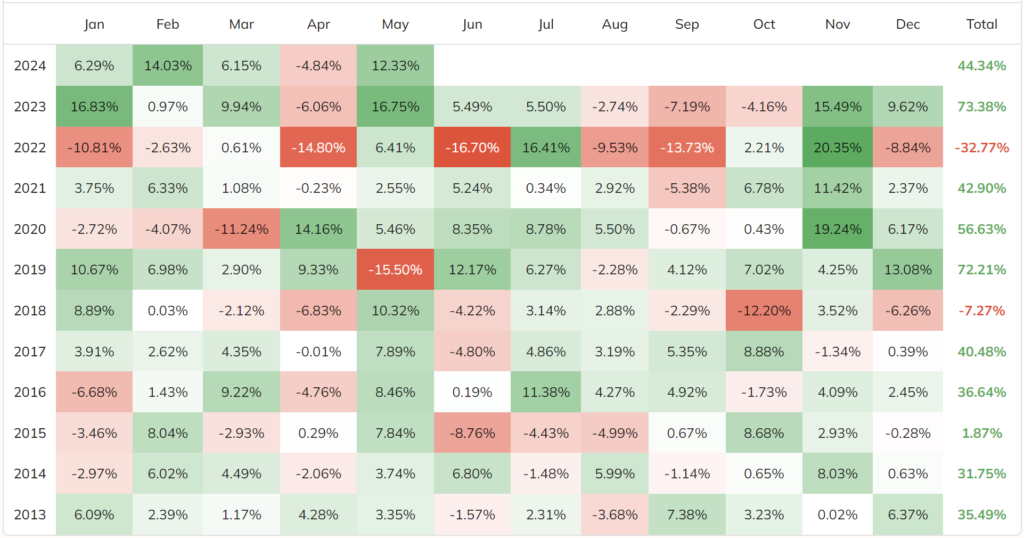

此外,「買進持有」策略可能不適用於這些高波動性的ETF,尤其是槓桿型ETF,更需謹慎處理下跌風險。例如,觀察SMH ETF的月度漲跌幅,在過去十年中,曾有7次單月下跌超過10%,16次單月下跌超過5%。這進一步強調了在投資這類ETF時,必須具備靈活的資金管理策略和足夠的市場洞察力。

半導體ETF推薦

在考量夏普指數、流通性及股權配置後,我們高度推薦SMH作為最佳半導體ETF,而在槓桿ETF方面,USD則表現最為突出。這兩檔ETF在半導體類別乃至於整個ETF市場中,都以其夏普指數的優異表現脫穎而出,非常適合積極型投資者。

SMH – VanEck Semiconductor ETF ★★★★★

SMH是由VanEck發行的專注於半導體行業的ETF,集中投資於美國上市的前25大半導體公司(包括存託憑證)。該ETF不僅擁有半導體ETF中最高的收益率和夏普指數,其平均交易量也領先同類產品。此外,其管理費率為0.35%,在同類產品中屬於較低水平。採用市值權重的持股策略有助於篩選表現優異的公司,目前前五大持股包括輝達(NVDA)佔24.63%,台積電(TSM)佔12.56%,博通(AVGO)佔7.25%,高通(QCOM)佔5.07%,艾斯摩爾(ASML)佔4.63%。這些公司都是各自領域的龍頭企業,也是AI技術發展中的關鍵玩家。SMH的選擇權市場活躍,提供了進階投資者靈活多樣的投資策略選擇,如購買長期選擇權(LEAPs)實現兩倍槓桿效果,賣出Covered Call增加收益,或購買Put進行風險對沖等。SMH在2024年這個景氣上升循環中,絕對可以擔綱主要核心持股。

USD – ProShares Ultra Semiconductors

USD是ProShares管理的一款兩倍做多半導體ETF,追蹤道瓊美國半導體指數(Dow Jones U.S. Semiconductors Index),涵蓋在美國交易的半導體及半導體設備公司。雖然此槓桿ETF的知名度不及SOXL(三倍做多),但在收益率、夏普指數、索提諾比率等方面的表現都相當傑出。儘管USD的槓桿僅為2倍,其績效卻顯著優於SOXL的3倍槓桿,風險也相對較低。這主要得益於其採用的市值權重策略,其中持有輝達(NVDA)的比重在所有半導體ETF中最高。然而,遺憾的是USD不包括像台積電(TSM)和艾斯摩爾(ASML)這樣的重要成分股。USD的選擇權市場交易量較低,買賣價差(Bid-Ask Spread)較大,因此不太適合交易。考慮到該ETF五年的波動率高達64.53%,USD更適合在半導體行業景氣向上時進行波段交易,而不是作為長期的「買入持有」策略。