美國利率政策反映市場動態

在2023年9月20日的聯儲會議上,決議維持利率不變。此外,FED的政策取向呈現”Higher for longer”的走勢,Fedwatch更指出,2024年7月前都不太可能見到降息的行動,整年可望降息三碼。這項利率消息無疑打擊了金融市場的信心。

美股反應明顯。標普500於週內重挫近3%,這是自3月6日以來的最大單周跌幅。同時,標普和那斯達克都已突破季線支撐;道瓊與羅素2000更是跌破年線。而在債市上,美國10年期公債殖利率一度攀升至4.49%。

綜觀市場,200檔的ETF平均5日跌幅達-2.9%。更值得關注的是,Breadth指標顯示短、中、長期均呈現超賣狀態。無論是各大板塊、資產類別、投資策略,還是國際市場,皆呈現下行壓力。總結而言,市場對FED的利率策略反應敏感,本周資產價格波動加劇,投資人應留意風險控管。

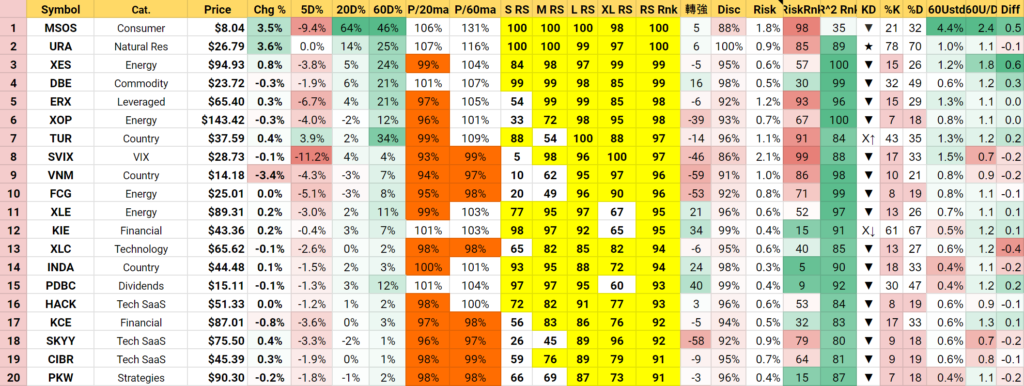

根據FinTasticRS追蹤的200檔ETF中,以下為2023/9/23動能排序前20名。

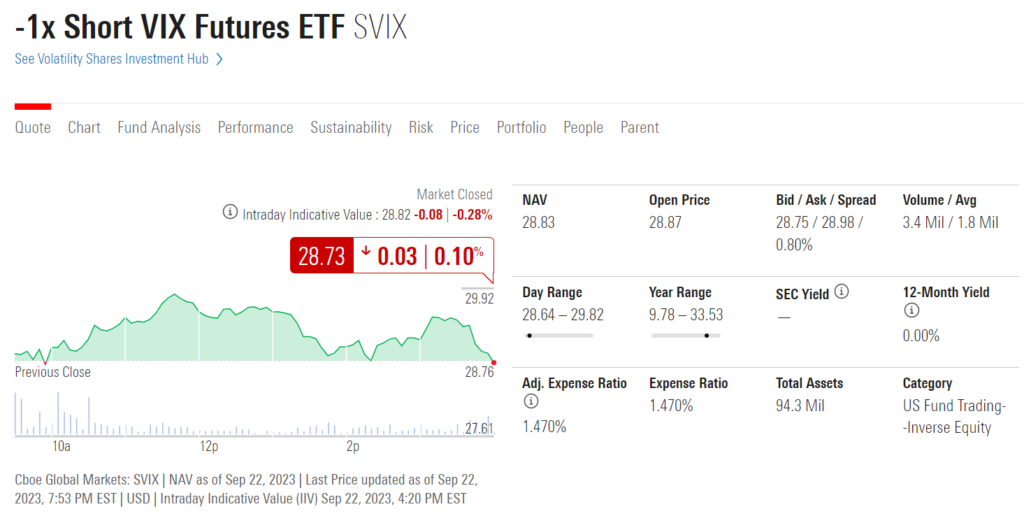

跟一周前的排行相比,新進榜的ETF有INDA、PDBC、CIBR、PKW。動能排行前20名中,能源相關ETF共有七檔、分別是URA、XES、DBE、ERX、XOP、FCG、XLE,是目前最強勢的一個大族群。另外則有4檔科技ETF,並且以軟體、資安為主題,分別是:XLC、HACK、SKYY、CIBR。有2檔金融,分別是:KIE、KCE。單一國家入榜的有TUR土耳其、VNM越南、INDA印度。榜首MSOS是大麻ETF,SVIX是做空VIX的ETF、接下來介紹其中幾個比較有趣的ETF選擇:

能源板塊Energy ETFs

- SPDR® S&P Oil & Gas Equipment & Services ETF (XES)

- Direxion Daily Energy Bull 2X Shares ETF (ERX) ★★★★

XES動能排名連續處於領先位置有一段時間了,其核心目標是追蹤 S&P Oil & Gas Equipment & Services Select Industry Index。此指數專注於為能源、石油、天然氣提供多方位服務的公司,例如勘探、精煉、儲存及運輸。ERX則是2倍做多XLE,而XLE主要追蹤 Energy Select Sector Index。

核心差異在於XES涵蓋32家公司,其中近58%屬於中型市值,採等權重配置。這些公司主要為大型能源公司提供服務,簽定長期合約時,它們可盡享數年營收成長。值得一提的是,Weatherford(WFRD)、Tidewater(TWD)、ChampionX(CHX)、Liberty Energy(LBRT)在FinTasticRS美股500動能排行都名列前茅,特別是Weatherford(WFRD)在之前的文章也有介紹過。另一方面,XLE主攻大型能源公司,例如Exxon和Chevron,這兩家公司合併佔XLE的41%,其獲利易受油價及天然氣價格影響。

過去,由於ESG考量及新能源浪潮,石油業投資持續疲弱,XES於2014至2021年獲利表現不佳。但隨著油價走強,加上投資週期效應,2022開始獲利顯著增長。2022年XES上揚63%,2023年迄今增加21%。其風險等級為57,風報比1.8,R^2值達100,但日均成交量僅11萬,略為不足。

ERX,以大型能源公司為主,正享受油價上揚的紅利。其風險等級93,風報比1.1,R^2值96,對於高度看好油價的投資者,ERX值得關注。

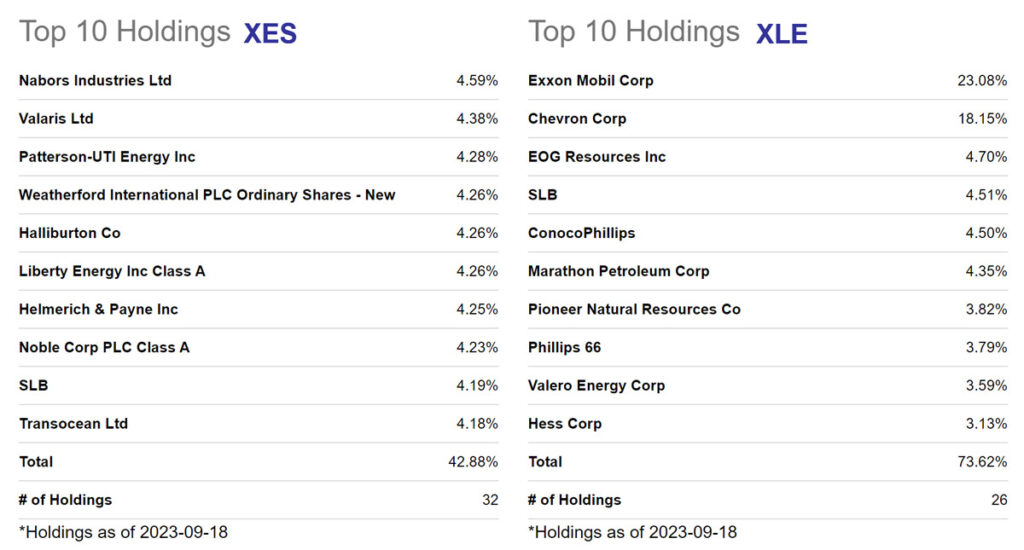

以下為兩個ETF的前10大持股:

金融板塊ETFs

- SPDR® S&P Capital Markets ETF (KCE) ★★★★

- Direxion Daily Financial Bull 3X Shares ETF (FAS) ★★★★

KCE重點配置於整體金融產業,包含資產管理、金融交易所、投資銀行等領域,並積極追蹤 S&P Capital Markets Select Industry Index。另一方面,FAS是針對XLF的三倍槓桿策略。XLF專注於S&P500的金融股,追蹤與複製 Financials Select Sector Index 的成分股。

核心的區別在於KCE採等權重策略,其投資組合涵蓋各大小市值的金融服務公司;而XLF則偏重大型金融公司,持股比例依據市值排列,如波克夏股份佔比近14%。考慮到波克夏的多元投資,KCE在金融領域的純度相對較高。從過往資料來看,KCE於升息環境下的波動性較高,如2015~2016年的表現稍嫌不佳,但在2013、2017、2020年則超越同業。此外,KCE的日均交易量較低,只有28K。

與此同時,FAS作為三倍槓桿的金融ETF,雖然是高風險策略,但其60日下跌標準差僅1.2%,展現出風險可控的特質。

總的來說,若外部經濟環境持續穩定,銀行違約率不大幅攀升,且在升息背景下,金融產業的盈餘潛力可望放大。對於樂觀看待金融股前景的投資者,KCE與FAS值得深入探討。

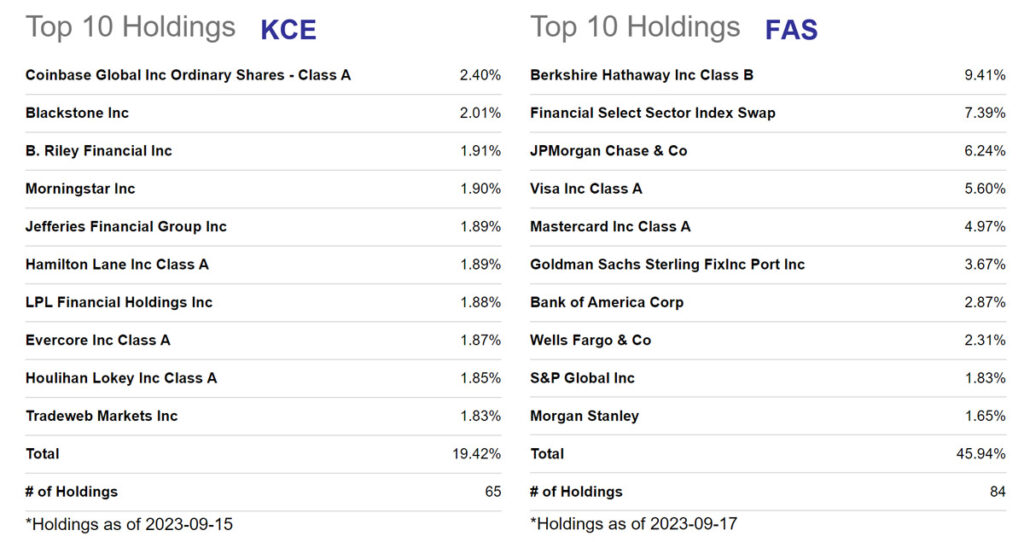

以下是這兩檔ETF的前10大持股:

科技板塊ETFs

- First Trust Cloud Computing ETF (SKYY) ★★★

- Communication Services Select Sector SPDR® Fund ETF (XLC) ★★★★

SKYY專注於軟體和雲端技術產業,其中包含谷歌、微軟、亞馬遜等領頭羊,並秉持等權重策略追踪ISE CTA Cloud Computing Index,其中有67檔成分股。此策略允許其涵蓋更多中型市值的成長型企業如Nutanix、Arista和MongoDB等。回顧2020年,該ETF表現亮眼,上升了58%;但在2022年,跌幅達45%,顯示其波動性明顯。

XLC則定位於大型媒體、通訊和電信產業,舉例如AT&A、迪士尼、Comcast。令人矚目的是,Meta和Google兩家巨頭已占其總持股的46%。2020年,XLC上揚27%,而在2022年跌幅為38%。這表明其主要持有的價值股在市場波動時仍保有相對穩定性。

進一步分析,SKYY代表的是新興科技的潛力,在多頭市場中,其增長勢頭較強。而XLC是科技和通訊的穩健選擇,對於追求風險平衡的投資者來說是個適合的選擇。

此外,科技領域中的CIBR和HACK是專注於資安的ETFs。最近,Cisco宣布併購Splunk,使得股價大漲20%,而這兩個ETF都持有Splunk。同時,如ZS、CRWD和PANW這些公司在Q2季報中也表現出色。不過,這些主題股票的選擇範圍較狹窄、且波動性較大,需要對產業有深入認識。對於沒有能力深入研究個股的投資者,SKYY或IGV可能是更為優質的選擇。

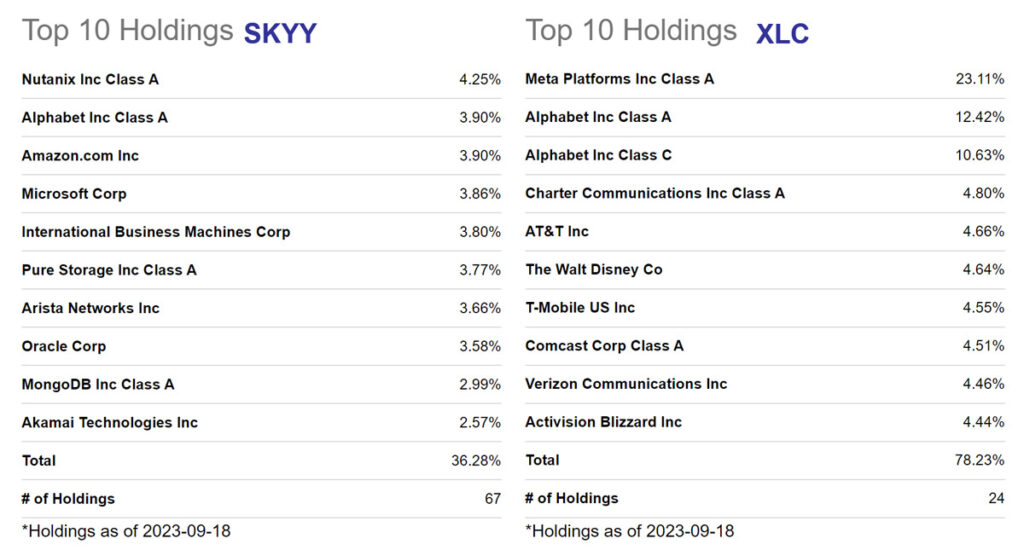

兩個ETF的前10大持股如下:

其他有趣的主題ETFs

AdvisorShares Pure US Cannabis ETF (MSOS) 大麻ETF

這檔大麻ETF屬於投機型的ETF,此次上漲主因是彭博社報導,美國衛生部向美國禁毒執行局(DEA)發送信函,建議將大麻從第一級(Schedule I)藥物重新分類為第三級(Schedule III)藥物。不建議持有這種ETF。

-1x Short VIX Futures ETF (SVIX) 做空波動指數ETF

波動率指數VIX在2023是走下跌趨勢,最低曾經來到12.7左右。做空VIX的交易邏輯是:每日放空VIX使每日投資結果與單日的短期VIX期貨指數表現相反。該指數衡量的是第一個和第二個月份VIX期貨合約組合的每日反向表現。當股市處於緩漲階段,VIX都會平穩的下跌,投資人就會獲利,就好像收房租一般。當股市出現下跌,VIX會飆高,投資人會大虧。這種大虧小賺的投機工具需要對市場相當敏感的人才能使用。之後會再出一篇文章好好介紹。