Summary

- 掌握市場行情的工具

- 改進的選股雷達

- 用Google Sheet組建自己的動能股排行

- 解讀動能排行

- 優點與缺點

- FinTasticRS 連結

- 問答題Q&A

掌握市場動能的工具

如果你熱愛衝浪,你需要透過網路尋找海浪的氣象預估,等待不錯的海象條件,在正確的時間來到正確的地點。短線投資也像是在衝浪,交易人需要等待股票出現突破、出量,帶動一波資金的浪,在波段中獲取利潤。兩件事的共同點都是精準搜尋,且須即時掌握機會。對於熱愛衝浪的人來說,只需知道冬季的夏威夷瓦胡島北岸有巨浪與美景,其背後的地球科學原理並不重要。短線股票投資也是,既然是要短線進出,其漲跌背後的意義(基本面)相對不重要,聰明錢會帶動資金羊群效應,股價會強者恆強,短線資金尋找的是最小阻力位的突破。如同氣象預估需要衛星雲圖,在股市則也需要一些能即時掌握市場行情的工具。

動能效應就是股價強者恆強,這是人性的一部分,這種現象在市場上不太可能消失表面上。我們似乎應該知道股票走勢發生的理由,實際上,這是徒勞無功的,股票交易不是追求真理,我們只需要幫我們賺錢的資訊,價格本身可能就是一切。

很多免費現成的工具是有瑕疵的!要綜觀股市會以三大股指Nasdaq, S&P 500指數的技術分析來判斷整體股市行情,搭配11大產業指數與許多主題ETF來觀察類股輪動,使用Tradingview的個股上漲幅度排序找強勢股,閱讀財經新聞找題材個股。這是我過去會使用的動能選股雷達組成,也是大眾比較容易取得的免費資訊,但這些工具有一些缺點,並且導致我們無法有效地了解股票市場現況:

- 股票指數常與手持股票表現脫鉤 – 2021年3月的高成長股票大幅下跌40~50%,但Nasdaq最多僅下跌11%。目前(2021/6/8)FANGMANT等8檔股票佔Nasdaq 100指數權重高達47%,佔S&P 500指數權重23.4%。超大型股掩蓋了其他股票,無法反應股市的平均表現。

- 沒有恰當的類股指數或ETF – 有些新興的產業沒有相對應的類股或ETF,例如AdTech族群(ROKU, APPS, MGNI),FinTech(UPST, LPRO, SOFI), TravelTech(ABNB, LYFT,EXPE)

- 上漲排序無法客製權重 – 線上排序工具僅能依照1周、1個月、3個月來做上漲排序

- 碎片化資料 – 上述資料再加上財經新聞,資料非常多,手工閱讀與整理耗費相當多時間,可以同時關注的股票有限

- 追蹤數量有限 – 基本面的調查需要花費較多時間,能夠持續追蹤的股票約50檔,當遇到資金輪轉到雲端股以外時,就無法迅速理解與適應

改進的選股雷達

在Mark Minervini的超級績效一書中提到,Mark相當仰賴電腦幫忙篩選符合標準的股票清單以供進一步研究。其中最重要的就是找出相對強勢的股票,他推薦的是Investor’s Business Daily推出的Relative Strength(RS)相對動能指標 (RS為IBD專利,是付費內容)。投資人要集中注意RS>70的股票,讓電腦幫忙篩除雜訊。實際緊盯Mark的Twitter之後,的確發現他的選股並不會只熱衷於自己熟悉的股票,且常常出現一些沒聽過的中小型股票。於是我非常堅定需要改進自己的選股雷達,才能從股市中找到更多的機會。

我一開始先訂閱了IBD的LeaderBoard付費資訊,但發現他費用貴、且對於RS缺乏客製調整功能。對於想直接拿到一份股票買入名單的人或許很省時,但我需要的是全市場的鳥瞰雷達,所以IBD服務不是我要的。2021年2月開始,我自行將一些動能排序想法,透過Google Sheet來實作。反覆試驗計算股價短中長線趨勢的方法與參數,以符合我的買賣週期。觀察名單也擴大到將近500檔股票,並且將他們依照投資主題做分類,最終將全部股票的動能做量化排序,就成了美股動能排序–FinTasticRS。此工具是改進的選股雷達,可以幫助了解目前股市方向、動能、板塊熱區,讓我將研究時間集中在相對動能>75的股票(500X25%=125檔),再做手工選股。工具已具備廣度、即時性、客製化,並且持續在交易實戰中,學習如何閱讀並改進。可以說,有了這個選股雷達,我終於可以看到股市全貌了!

用Google Sheet組建自己的動能股排行

Google sheet有內建一個googlefinance函數,可以擷取delay 15分鐘的股票價格、歷史開盤、收盤、最高、最低價,市值、PE等資訊。透過這個免費又強大的功能,自製股票動能排序成為了可能。整個動能排序的製作,主要有兩個主要結構規劃:

- 動能公式與參數

- 觀察名單建立與分類

動能公式與參數

在動能投資法一書中推薦的動能計算方式為90天的趨勢線(線性回歸linear regression)斜率(slope)。這個斜率代表的是-從過去的90天股價擬合一條最適趨勢線,透過這條線我們可以預估隔天的股價漲幅。這個功能可以在TradingView Chart中呈現。

使用Regression Slope來計算動能的好處,是排除了股價極端波動的雜訊,並提供了完整的趨勢代表性。90天的股價每一天所代表的重要性都一樣,只會影響1/90的計算結果。但實際使用之後發現缺點則是,regression slope是落後指標,即使股票單日大跌,但仍舊只能改變1/90的資料集。而股票型態千變萬化,不會乖乖地在趨勢區間運行。在轉折判斷上,新的股價比舊的股價重要得多。所以我的第二種動能計算方法是 – Price / 20 ma,此數字反映的是當日股價的強弱,當數字越大(股價距離均線乖離越大)代表股價越強勢,買盤(需求)超出賣盤(供給)越多。但透過Price/20ma數字做排序發現排行的波動性極大。假設目前第200名的數字是1(100%),當股價大漲5%,數字變成105%,排名可以大幅前進到第100名,再漲5%來到110%則排名可能進到第50名。為了讓動能可以包含長周期的完整代表性與短周期的即時敏感度,我最後採用了多週期加權計分的方式:

- 當日強度 Price / 20ma – 權重10%

- 短週期 20日Regression Slope – 權重35%

- 中週期 60日Regression Slope – 權重40%

- 長週期 100日Regression Slope – 權重15%

透過以上四個長短周期得出一個最後的動能分數。這樣的計算方式可以兼顧不同周期,並且對日後判讀趨勢的結構將有幫助。相較90日Regression,我的參數重視的是20 & 60日趨勢,主要原因是2021年資金氾濫、類股輪轉快速,高成長股/雲端股Beta普遍較高,修正速度也非常快,所以動能排序的短周期是為了更貼近我的投資需求。對於較長線的投資人,可以自己試看看不同的權重參數設定。

建立股票池與分類

觀察名單新增/刪除的維護需要手動處理,在周末可用TradingView的Screener功能做個股篩選,篩選條件就是周漲幅較高Mid Cap股票(Market Cap > 800M & <80B),除此之外,還盡量挑選不同類別、交易量較大(日均量750K)、有消息面的熱門股。每周也刪除一些交易量低、財報後大跌、被併購、長線表現落後的股票。全部股票用投資主題分為76類,每一類目前最少有4檔股票,最多有18檔股票。同類股票應該具備股價走勢高同質性,產業挑龍頭才有代表性。我的觀察名單列入很多高成長股與雲端股,但為了能產生比較,也會特別挑選公共事業、銀行、機械這些過去從來沒有接觸過的股票。當某一個類股的平均RS較高,我會尋找該類股中更多的股票,RS較低的類股,則會從中刪除一些表現最差的股票。慢慢透過每周的更新維護,名單就會越來越完善。

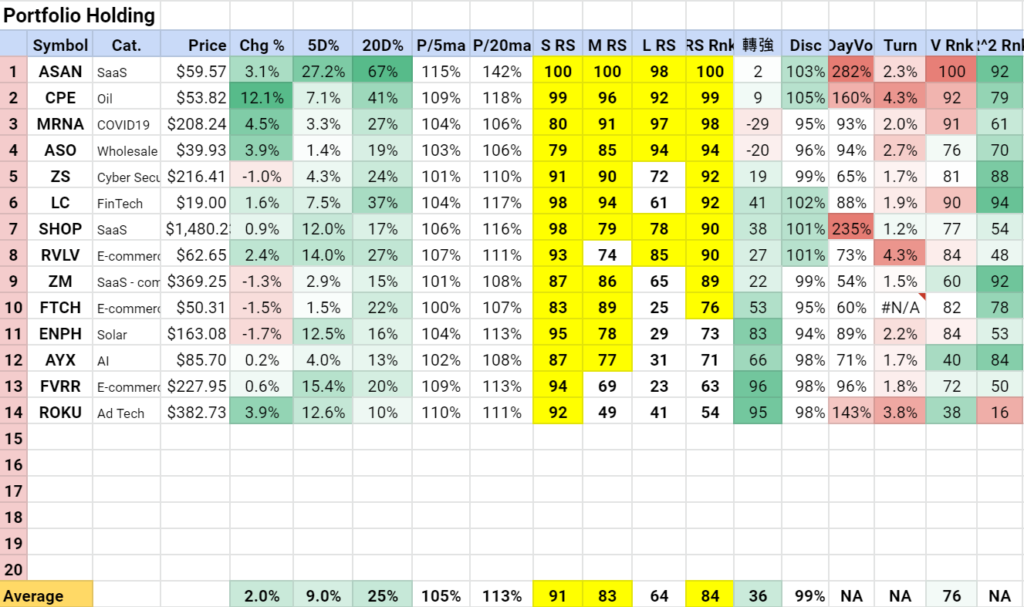

解讀動能排序-FinTasticRS

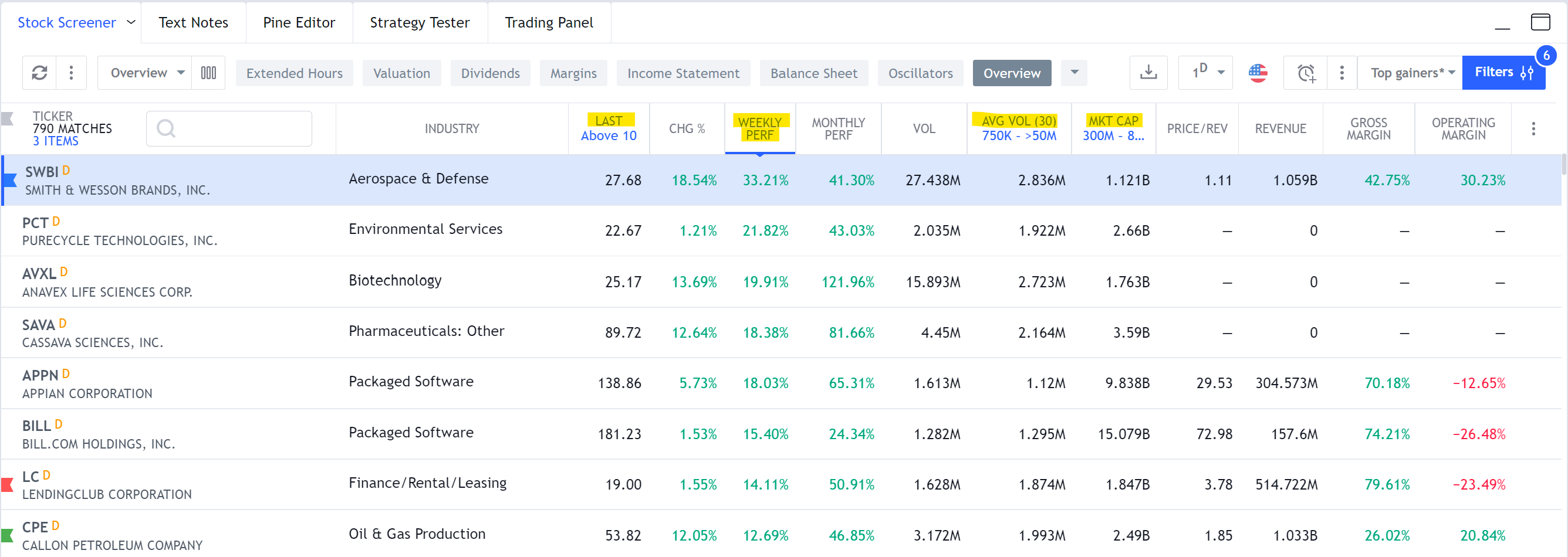

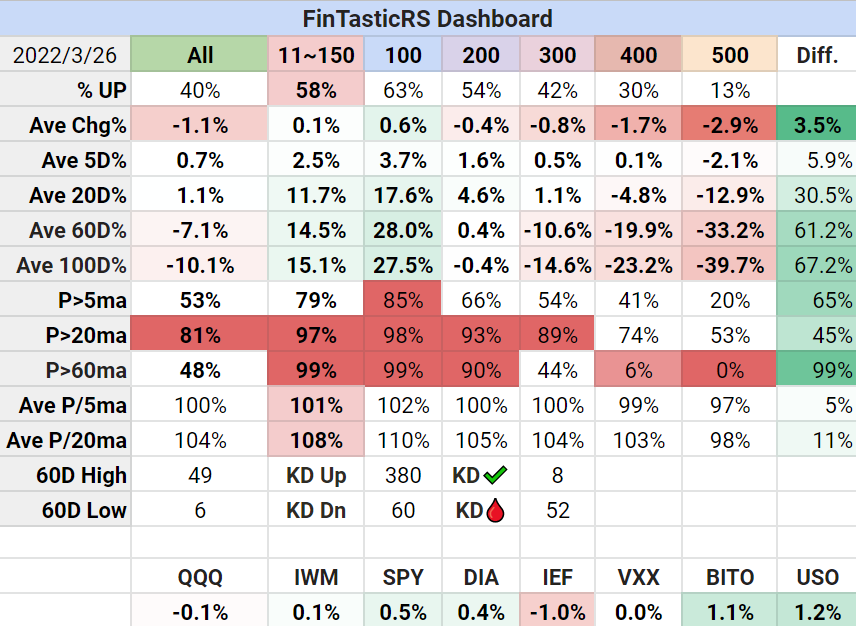

製作好的Googl Sheet 工作表- 動能排序FinTasticRS看起來像上圖,最主要的選股數據為當日相對動能Relative Strength (S RS)、短線相對動能(M RS)、中線相對動能(L RS)、長線相對動能(XL RS),綜合加權相對動能(RS Rank),其數字越大代表動能越強。其他還計算了許多輔助判讀的數據:

5D%, 20D%, 60D%, 100D% – 5日, 20日, 60日, 100日漲幅百分比

P/5ma, P/20ma – 計算股價與5ma, 20ma的距離

轉強指數 – (S RS – M RS) + (M RS – L RS) + (L RS – XL RS),數字越大代表股價短線轉強

Discount(Disc) – 計算股價距離60日高點的距離,留意100%以上就是創60天新高的股票

New Lo – 計算股價距離60日低點的距離,100%就是創60天新低的股票

Day Volume(DayVol) – Volume / Average Volume,計算當日交易量是量增或量縮,要留意量增(>120%)的股票

Turnover(Turn) – Average Volume / Outstanding Shares,計算交易周轉率,熱門股的周轉率較高(>5%)

Volatility(Volat) – (60 day High – 60 day Low) / 20ma,計算60天的股價最大波動,波動越大風險越高

R Square(R^2) – 計算股價與100 day regression slope的擬合度,數字越大代表趨勢準確

KD, K, D – 計算KD指標數值,★代表K值上升中,▼代表K值下降中,X↑代表黃金交叉,X↓代表死亡交叉

FinTasticRS Dashboard提供了一個依照RS排行分層統計的數據。以上圖為例,% UP代表股票上漲的百分比。今日全部股票中(All)40%的股票上漲,平均上漲-1.1%。表現最差的是第401~500(500)的-2.9%。「11~150」是我的Benchmark分類,其代表了可投資的動能前30%股票,減去表現異常傑出的前10名。20日RS最強的11~150檔股票平均上漲了11.7%,可以跟自己一個月的交易績效做比較。

P>5ma, P>20ma, P>60ma是我的Breadth指標,此數字再出現極值時代表市場情緒過高或過於恐慌。過高我會減碼,過低會加碼。價格在月線之上(P>60ma)是可以進行交易的股票百分比,目前RS11~150之中有99%的股票(約139檔)可以挑選。

Ave P/5ma 與 P/20ma則是一個購買時參考的均值,代表購買RS11~150的股票,目前均質P/5ma在102%, P/20ma在108%左右的個股超出均值太高的風險較高。

最後一排是Benchmark的當日漲跌幅。

選股 – 從上而下

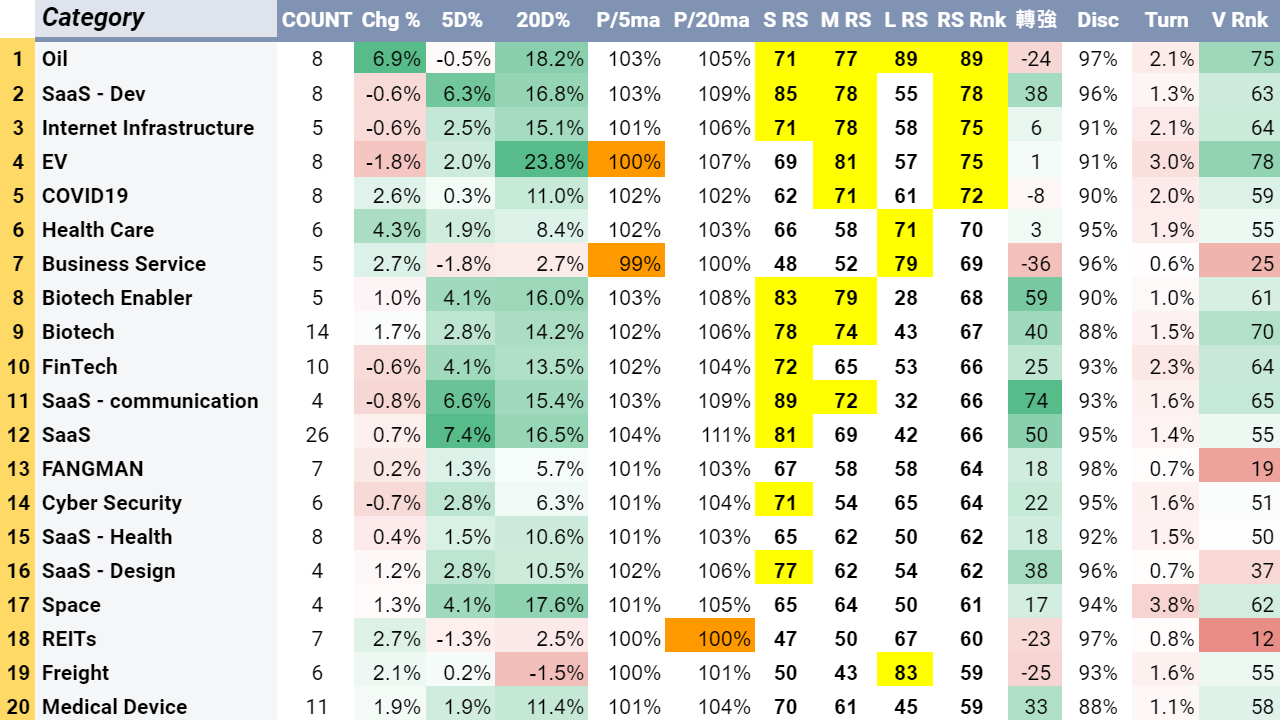

除了了解個股自己的RS,一個好的趨勢是整個類股一起發動的。在類股RS工作頁,計算了每個類股中的股票平均值排名,並且排序後得出類股動能排序。以上圖來看,Oil類別中含有8檔股票,平均RS Rank 89是所有類別中最高,但須留意目前正在轉弱(-24)。第二名的SaaS – Dev有8檔股票,且目前正在轉強(38)。所以應該要從SaaS – Dev類股中挑選股票放入Portfolio。

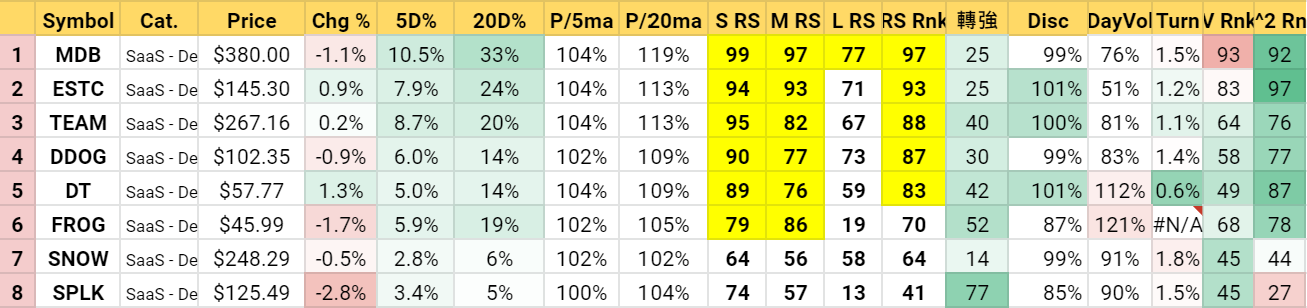

來到SaaS – Dev的類股中選股,並挑選股票都在60ma之上(可交易),我們當然是先以前面5檔RS 83~97為首選。5檔的P/5ma都在104%附近,所以用5ma來做交易的人,停損成本在4%左右。我會開啟5檔個股的K線圖,進一步確認股價是否已經突破Pivot point(確認是的),動能選股就是買最強的,這時可以直接選擇買入MDB。MDB的V Rank是93屬於最高,波動性最大,資金分配時可以稍微縮小購買的份額。但這次剛好SaaS是我比較熟悉的族群,我知道DDOG的業績成長率是前面五檔中最高的,而MDB 20日已經漲了33%,如果MDB在起漲點沒買到,我會改買成長率較高,距離均線較近,V Rank 58在中間值的DDOG。

體檢Portfolio動能

整體資金我分為20分,這部分可以依自己的調整,每一份投資一檔股票,買入時資金依照V Rank加減20%。以上圖為例,投資14檔,目前使用資金70%。這個表格最主要是要觀察Average那一列,選股時有些股票達不到RS>75的標準,但整體平均值一定要達到。上圖中有4檔股票RS<75,但整體平均RS是84就算通過。平均轉強的數字非常重要,目前平均36,挑選了RS偏低的個股就是因為轉強數字不錯,可以彌補高RS已經漲多了的疑慮。當股市過熱或轉下跌趨勢想要減碼,優先考慮V Rank(高波動)的先砍,

自動化交易

當你熟悉了動能排序FinTasticRS的數字與其背後的意義,你就已經擁有一個半自動化的”選股”系統。若進一步將買入/賣出規則用程式寫好後,即可變成自動化的”交易”系統。目前我搭配使用的是TradingView的PineScript,使用的是Supertrend 交易策略。搭配FinTasticRS的選股名單,逐一設定交易Alert,盤中即可在交易機會出現時自動跳出視窗提醒。

動能投資的優點與缺點

所有的工具都有優缺點,FinTasticRS也不例外,使用FinTasticRS選股 + TradingView的交易訊號的動能交易,徹底改變了我的交易方法。過去會著重在深度研究+預測個股價值,有時會自命不凡,以為自己發現了別人沒看見的。現在則是認真傾聽市場聲音,了解自己的不足,務實追隨資金與價格給出的訊號。

優點

- 避免大幅虧損 – 動能交易是右側交易的一種,只有股票在強勢上漲才能入選,對於下跌的股票不管基本面有多麼優,都不符合買入的原則。這個規則讓我可以躲過雲端股的40~50%修正。

- 真正了解股市全貌 – 因為觀察名單包含了各式各樣的類股,FinTasticRS可以幫助我看到大局,才短短的幾個月,我對市場資金的流動方式學到非常的多。對其他類股的屬性也有更深的了解。

- 更多投資機會 – 過去只能在自己了解的SaaS股中找機會(約50多檔股票),現在整個股市都是機會(約500檔股票)。

- 節省個股深入研究的時間 – 認同動能交易,就是在認同散戶的股市資訊並沒有”領先”市場的可能。可以讓我們賺錢的資訊可能就是股價而已。我不會去深入研究一家公司,我只需要去了解該公司賣的故事即可。

- 保持客觀 – 過去研究一檔股票會甚至喜愛上一檔股票,即使股價出現大幅下跌,眼前看到的只是逢低加碼抄底。但現在看到的每檔股票都是數字而已。資金能客觀的押注在會賺錢的股票上,而不是自己的喜好。

缺點

- 交易太頻繁 – 就是因為觀察名單多,機會太多,很容易陷入過度交易的狀況

- 盤整盤虧損 – 動能交易是看股價轉強才追價買入,當股市進入盤整時,會連續虧損

- Beta偏高 – 能夠成為高動能的股票多半也是高Beta股票(高風險),當股市大跌時,單日造成的損失也很可觀

- Google盤中不給力 – 資料太多,手機跑不出資料,桌機在盤中此Google Sheet檔案常常資料讀取錯誤出現”#NA”的符號。盤中,資料正常時,我會截圖以備不時之需,盤後會下載成PDF檔案儲存。

檔案連結 – FinTasticRS

有興趣要自己動手操作看看的人,可以點選連結後,再複製檔案到自己的Google Drive。可以自己更改股票名單與分類。

問答Q&A

Q:2020年底後,為何放棄原本使用基本面分析投資高成長股(雲端股)的方式,改用動能投資法?

A:雲端股(WCLD)在2020年上漲了110%,估值持續的向上擴張,幾乎所有的股票都超過了我認為合理的價格,所以我開始研究價值股,但價值股超過合理價之後又該怎麼辦?估值這件事情有太多主觀且常與市場不吻合,難道我就不要投資了嗎?面對估值失效的市場,我發覺動能投資法是可以長時間適用於各種市場的(除了橫盤)。我不用再深挖財報評估價值。2021仔細聆聽市場的聲音,而做出即時的反應,是對疫情時代的瘋狂股市最適合的方法了。

Q:為何不直接買入RS前20名股票? 為何要手動過濾?

A:第一個原因是避免過度集中投資在某類股,當一個類股整體很強時,會有過多股票衝上排行榜前面,例如之前石油、比特幣這些高波動股票就曾經大幅佔據排行榜前20名。第二個原因是要過濾低品質高動能股,低品質是例如GME那種因為消息面暴漲暴跌的股票。第三個原因是排行榜最前面的股票通常已經大漲一段了,我覺得可以加入一些才剛起漲的股票(剛轉強),那些股票的RS大約在60~70。第四個原因是調整風險程度,排行最前面的股票通常波動最大(高Beta),當股市過熱,我會換一些低波動股票。

Q:為何不按照「動能投資法」書中敘述的買入持有,直到大盤轉弱,而要Supertrend交易策略?

A:這個部分我仍缺乏回測數據來顯示哪種交易策略會比較好,但以我的RS參數都是短線的,那就不太適合用長線的交易策略。而我的選股屬於高波動Mid Cap成長股佔多數,而「動能投資法」書中用的是S&P 500的大型股,波動相對較低。高波動股票一天下跌超過5%也很常見,Supertrend交易策略讓我可以嚴格控制風險。

Q:為何”轉強指數“很重要?

A:轉強指數是計算(當日RS – 短線RS) + (短線RS-中線RS) + (中線RS-長線RS),當轉強指數很高,代表股票剛開始改變趨勢,經過10幾天之後才能將中線趨勢往上拉,之後進一步拉高長線趨勢,所以轉強指數是股票起漲訊號。若以均線技術分析來形容,高轉強指數就是指均線多頭排列且發散的訊號。進一步觀察會發現整體RS排行低的股票容易出現超高轉強指數,那些股票代表的是跌深反彈,這些要避免。另外一種類型是RS排行在中間段(50~70)並有超高轉強指數的,會有許多出現盤整2個月,剛剛突破頸線的股票(cup with handle, VCP),那些就是我們尋找的。

Q:資金控管方式為何?

A:我將資金分為20份,波動率高的股票-20%資金,股價表現不錯的約+20%,資金使用經常在50~80%。資金控管仍為自己手動管理,會參考全體P>5ma數字呈現的超買(80%)、超賣(20%)。股票投資的三大系統:選股系統、交易系統、資金管理系統,目前唯獨資金管理系統還沒有一套自動化標準,是未來研究的一個題目。

Q:盤中/盤後要觀察什麼? 何種狀況會做持股調整?

A:使用FinTasticRS最主要的工作都是在傾聽股市。盤前先讀一下重點新聞,開盤後兩個小時會有相當多的買賣訊號(TradingView交易系統)產出,類股的強弱會越趨明朗,所以大部分的調整會在這兩小時內完成。第一,先觀察手上虧損的股票是否有重大消息需要賣掉股票,獲利的股票可以不用管。第二,執行前一天的盤後計畫,增持/減持股票,達到目標投資資金水位。第三,依照TradingView交易系統跳出的交易訊號,決定是否買入或賣出。第四,觀察單日漲跌跌幅排行、類股RS排行,搜索投資機會,調整20檔買入候選股票名單,並將候選名單設定TradingView交易系統Alert。之後(開盤後三小時)會變得悠閒,可以讀讀新聞、看YouTube或是追劇。收盤前一個小時,第一,觀察單日漲幅、類股RS、爆量個股名單,搜索機會。第二,確認Portfolio擁有最佳狀態的組合,整體RS動能(越高越好)、轉強指數(越高越好)、風險指數(越低越好)。盤後,進入TradingView開始技術分析,先是手上持股(20檔)、候選買入(20檔)、轉強指數(選RS在60以上的,約30檔),計畫隔天資金與個股調整方向。

Q:何種大盤情況適合/不適合使用本文的FinTasticRS交易?

A:目前僅做多個股,所以只要大盤上漲,FinTasticRS的高Beta特性會漲的比大盤多。當大盤下跌,因為Supertrend有停損就要賣出,所以虧損會比大盤小。但是如果大盤或個股在盤整時,就會暴露出此交易系統追高殺低的缺點,造成虧損。當類股輪轉時,類股RS很容易看出來,所以只要做到傾聽股市,把資金放在強勢的股票,整體投資效率會較高。但因為無法做回測,所以此交易方法仍待長時間的檢驗。

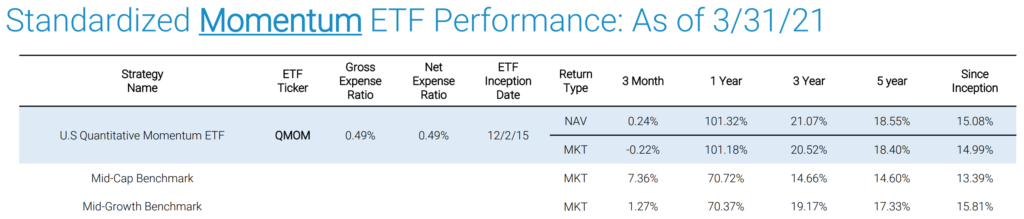

Q:動能投資法的合理年獲利?

A:FinTasticRS的觀察名單中包含了各種類別的股票中小型股票,所以最直接的比較方式應該是與Russell 2000指數比較。但更精準的以動能交易策略來比較,QMOM – Alpha Architect U.S. Quantitative Momentum ETF是一個採用相同概念的動能策略ETF。QMOM從1500檔股票,依動能挑選50檔股票等權重(equal weight)投資,每季做再平衡調整。他的5年平均獲利為18.55%。而我的投資更為機動,從短期一個月的觀察(2021/5/27~6/26),QMOM上漲4.98%,FinTasticRS的全部股票平均上漲6.1%,若挑選FinTasticRS動能前30%投資範圍(以第1~150名的股票,減去前10名異常高的數字)平均上漲16.8%。綜合以上數字評估FinTasticRS的動能操作可能是QMOM的2~3倍Beta。若以QMOM since inception的年回報15.08%來看,FinTasticRS動能投資的合理年獲利目標應該是30%~45%。

I am Richard too. Thanks for your kindness to share such valuable table!!

Great work, thank you for sharing