學習交易知識應該要有執行計畫,像科學實驗一般嚴謹,最後要刻意去練習。

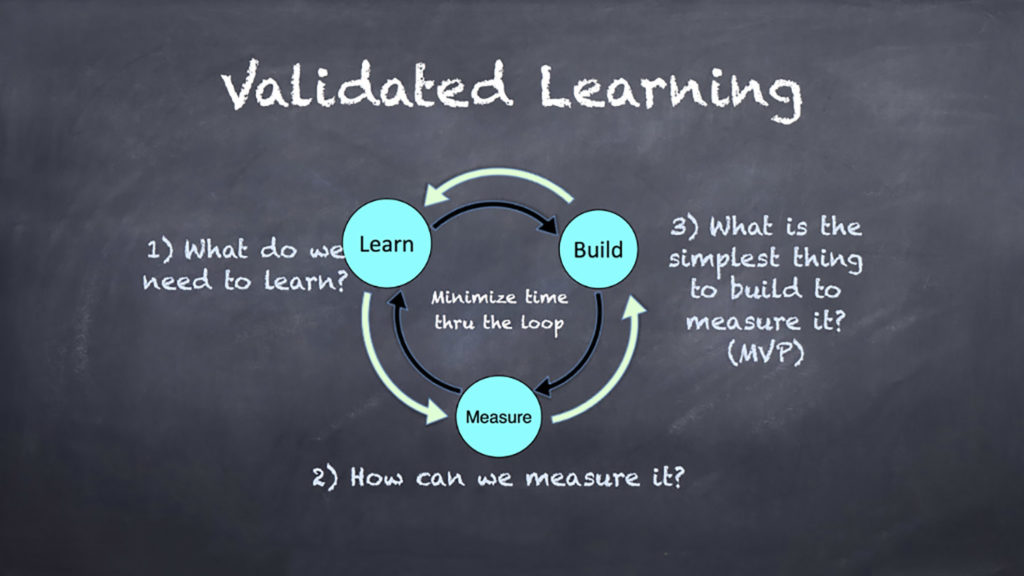

如果你對於交易的方法論感到興趣,並想成為一位可持續打敗大盤的規則交易者(Rules Based Trader)。那你大部分的時間都會用在「學習與優化交易系統」。要讓交易從A到A+需要很強的自律與學習計畫。但方式與一般在學校、職場上的「學習」方式不同。首先,你可以自由選擇想要學習的交易知識,但有些知識會過時,且妨礙未知事務的學習。第二,若學習到的知識不正確,會有金錢損失。第三,就算學了正確的知識,交易方法還要適合自己個性,用起來才順手。不像數學、文學、音樂、棋藝等成熟的知識,只要透過有系統的「理解+練習」就可獲得成果。學習交易相對”困難”是因為沒有標準成功方法,學習過程著重在「適應、開發、驗證」,且失敗會造成時間、金錢上的損失。這與創業比較類似,大量的交易者在市場上競爭,反覆的從「經驗反饋、重新定位、驗證」中做出調整。這種驗證式學習(Validated Learning)正是傳統學校教學過程所欠缺的。要讓你的交易持續進步,先了解如何做驗證式學習。

Validated learning is “a small unit of progress that can be quickly verified to determine whether a chosen direction is correct.”

了解驗證式學習

驗證式學習來自”精實創業 Lean Startup“的概念! 創業家在有限的資金與時間,應該用最少成本驗證商業模式,透過PDCA循環,重覆與逐漸優化產品。而有科學計畫的「邊學邊改」精神就是驗證式學習。驗證式學習的四個步驟分別是:

- Learn: 獲取知識碎片

- Build: 理解與建構知識

- Measure: 有量化指標的驗證

- Practice: 對有效的方法加強練習

交易開發就像創業,過程都會經歷Learn, Build, Measure, Practice。舉例來說:

- 《Learn步驟》我們從電視聽到了”動能交易績效可打敗大盤”的訊息,所以上網找到更多資訊

- 《Build步驟》自行設計了一套股票動能排序計算方式,並利用Supertrend指標寫成交易策略

- 《Measure步驟》做歷史回測並修改幾次後得到一個還算可以的回測結果後,決定實際上線交易。透過3個月的交易紀錄,發現實測數據略差於回測數據。且交易時,仍會受主觀判斷的影響而猶豫

- 《Practice步驟》對自己個性認知後,制定下單SOP,克服性格偏差,訓練贏家心智

- 《Learn步驟》從實測數據中找到交易策略缺點,決定設定改善目標,並回到第一步,找尋更多可改善策略的知識

- 《Practice步驟》練習開發的步驟,讓每次的優化都更順暢

真實的學習過程中,每個步驟都在同時進行,而每個步驟的學習會強化下一個步驟的結果。最終導致良性循環,加速交易策略的開發與優化。

Learn 獲取知識碎片

在訊息爆炸且碎片化的現代,一般人會有”若不知道學習什麼東西對自己有幫助,不如就全部都學吧!”的想法。而現實中,大多數書本、電視、網路所教的交易知識都是五分錯誤夾雜五分正確。因為真正有用且能實戰的交易策略細節,基於開發者利益,極少有人會公佈。而聽起來有五分道理的知識,就可以找到適用的案例,成為可以報導的故事。所以剛入門的交易者,多半是拿著有五分道理的知識碎片開始拼湊,逐漸形成一個模糊的交易知識體系。如同創業一般,要加速這個知識體系拼湊的過程,可以有幾種方法:

- 知識分類 – 交易的方式太多種了,而複雜就是學習的最大障礙。要精準學習需要將知識分門別類,製作自己的知識圖譜,放棄目前用不到的知識。可以參考 – 知識圖譜 – 潮汐、波浪、漣漪。

- 設定短中長期交易目標 – 設定獲利目標、最大回撤(MD)、風險報酬比、勝率、交易標的等等。目標要接近自己實際表現,並尋找可幫助達成目標的知識。可以參考 – 2022交易目標。

- 篩選資訊來源 – 尋找有”量化研究結果”、搭配明確方法論、對整體交易系統有論述的資訊。書本與網路搜尋可以找到高品質資訊的機會比較高。相反的,捨棄社群媒體、新聞報導、股神傳記、XX大師預測等娛樂性質高,但不同時具備量化研究與方法論的資訊。

- 建立筆記系統 – 投資知識幾乎學不完,善用Notion將網路上找到的文章做蒐集與分類整理,並且書寫重點與心得,可以提升知識輸入的效率。

- 選擇師徒制的教育 – 如果有親人朋友已經做過大量的學習與驗證,接續他的經驗繼續摸索可以節省很多時間與成本。但前提是他的交易系統已經完善,且有穩定的投資績效可以佐證。

給新手投資人的建議是 – 聚焦你要學習的知識,成為一種交易的專家。篩選掉低品質的內容可以節省非常多時間。著重在投資方法論的情報很重要,因為這些資訊有機會強化投資賺錢的能力。好的知識碎片往往比較無聊,包含許多數學、會計學、統計學、指標、程式等等。相反的,具有推論、預測,但不具任何方法論的資訊很多。一般人很喜歡聽指數預測、股價預測、精準預測命中、一夜致富的故事,但對於你的學習往往沒有用處。

Build 理解與建構知識

理解知識就是讓大腦進行消化後重新輸出。把知識進行歸納整理後,擷取重點成為應用的基礎。以KD指標為例,一開始會先知道”使用方法”:

- 黃金交叉代表買入訊號

- 死亡交叉代表賣出訊號

此時還尚未理解知識! 當完整了解計算的原理,並且歸納以下重點,才算是消化了知識:(參考: KD指標)

- KD的交叉試圖找到股價動能轉換點,也就是股價短線轉折點

- KD指標無法判斷趨勢,使用上需要搭配其他趨勢判斷方法(例如均線)

- KD指標在強勢趨勢中會鈍化或失效

理解知識原理,才不會把統計”巧合”當作交易策略。深入的理解知識並建立一個知識資料庫,有助於建立合理的應用方式。所謂應用,就是把零件組裝成產品 – 就是設計交易策略。與創業一樣,透過觀察市場(股票),發現規律、特性、背景後,設計有創意的策略從中獲利。而設計策略的應用能力,來自把知識碎片與市場觀察連結的關聯能力。

| 知識碎片 | 市場觀察 | 設計交易策略 |

|---|---|---|

| 指標:KD, RSI, Supertrend, MACD 型態:VCP, Cup with Handle 動能:絕對動能、相對動能 因子投資:價值、獲利、動能 成本:Volume Profile 籌碼:放空比例、量價關係 競爭力:賽道、護城河、經營者 風險:VAR, VIX 總經:利率、消費、通膨 政策:能源、利率、稅務、產業 財報:營收增長、PE、殖利率 估值:PE, P/S, 現金流折現 書籍:超級績效、動能投資法 程式:PineScript, Python | 觀察贏家股票 規律? 特性? 背景? 利率? 政策? 循環? 營收? 估值? 動能? | 《擇時策略》- 選擇買賣的時機,最多人研究的技術分析領域 《選股策略》- 選擇買賣的標的,包含價值股投資、動能投資 《套利策略》- 同時進行多空投資,對沖系統性風險,在相對不成熟的加密貨幣上有比較多的套利策略,選擇權中性策略(Delta Neutral),配對交易(Pairs trade) 《事件驅動策略》- 根據對股價會造成波動的”事件”來進行交易的策略,例如大股東持股申報、地緣衝突、財報公佈與預期差異等等 |

建議缺乏策略構建想法的交易人多觀察贏家股票,並試圖從中發現規律、特徵。花多一些時間研究強勢類股、龍頭股,觀察上漲的走勢、型態、量價、營收成長、產業、新聞等各種方面,思考驅動上漲的Catalyst是什麼? 思考如何捕捉機會,並在趨勢走完前可以進場並且獲利? 從動能排序FinTasticRS中觀察是一個不錯的開始。或使用Tradingview的Screener,定期研究創6個月新高的股票。Screener搜尋條件可以設定為:

- 90日平均交易量>750K ; 可篩除低成交量股票

- Market Cap. > 800M ; 可篩除低成交量股票

- 年營收 > 200M ; 篩除早期生技、仍在夢想階段的股票

- 股價 >$10 ; 篩除低品質股票

- Volatility Month > 2.5 ; 篩除波動率太低的股票

不要將自己的研究侷限在熟悉的產業或股票,要善用Seeking Alpha上別人寫好的研究報告,就可以快速理解。建立一個相關的筆記。

起初策略只有買進、賣出規則,這是最小可行策略的地基。透過幾次的驗證評估後,值得開發的地基,再循序漸進加上停損、選股條件、市場條件、訊號濾網、停利、加碼、風險管理等等,形成一個交易結構。而開發經過一些時間後,部分結構如風險管理、停損會形成套件,讓你在不同策略規劃時,重複利用。就像在玩樂高積木一樣,自由搭配重組,縮短開發時間。

更多時候,你只需要將別人發表的策略結構加以完善,調整成適合自己的交易系統即可。例如,在閱讀過《超級績效》一書之後,我便使用書中概念,以VCP與動能來選股的交易模式。但書中對VCP判定的進場方式很主觀且抽象,所以我改以Supertrend交易策略做進出場。而書中對於IBD的相對動能指標,因為付費成本較高,且其RS的計算標準較為長期。回想《動能投資法》一書有動能排序方法論後,便實作自己版本的美股動能排序FinTasticRS。在這些調整後,組成一個符合自己需求的交易系統。

Measure 數據化的驗證

在個人電腦算力爆炸的現代,小到KD策略,大到100年全美股的因子分析,都可以數據化驗證。且隨著交易者的演進,股價的運行模式也在演變。所以交易系統都需要兩段測試 – 歷史回測與注資實測。這好比新冠肺炎的疫苗開發,第一步是疫苗設計,透過最新的mRNA技術,以理論為基礎大量運算可能的設計,第二步則是有控制的臨床實驗。而機器學習等工具與社群的發展,就好像mRNA一樣大幅加速在”設計”端所需的時間。目前市面上已經有許多方便的程式編寫工具:Tradingview, Multicharts, FinLab, Python vn.py模組。也有許多量化研究社群,讓交易策略開發的速度快起來。甚至可以透過社群的研究結果,進行反向開發,拆解出重要的知識碎片。

交易系統的評估方式需要具備一致性,可根據下面幾個數據來評估:

- 獲利能力:獲利率、盈虧比、勝率、賺賠比(profit factor)

- 風險程度:最大回徹(Max Drawdown)

- 效率:Sortino Ratio

- 交易頻率:交易次數

- 穩定性:觀察損益曲線是否穩健向上

評估時要確定交易樣本數夠多,最少要有100次交易。若資料許可,盡量用跨越2008金融風暴的資料,以確定策略經歷過各種狀況。若使用最佳化的參數,確定獲利的3D圖沒有出現異常突出的參數組合(過度擬合over fitting)。從收集的資料,與QQQ的buy and hold策略數據直接比較,就可以知道策略是否值得繼續優化了。

通過評估的策略才能進入第二步-注資實測。交易策略越偏向程式交易,觀測重點就僅是交易結果與歷史回測是否相同。但大部分交易系統都包含主觀判斷的部分,例如在可買入的股票觀察名單中,包含對Catalyst、景氣、產業趨勢、經營者的判斷。以至於實測時需要檢驗自己的判斷能力。所以觀察的重點包含自己的執行能力。初學者可以先用券商練習帳戶來操作,但用金錢做測試更準確是因為個人情緒也是交易的一部分。而遊戲所產生的虧損、獲利無法造成情緒起伏,就無法得知真實操作時,面對虧損與貪婪是否仍能穩定下單?虧損時對交易策略仍有信心執行?對策略最大資金回撤(Max drawdown)是否有忍受能力?舉例來說,Fool.com一個熱烈討論的社群 – Saul’s Investing Discussions,用成長因子挑選並100%持股雲端公司,採用Buy and Hold策略,在牛市中其絕對報酬通常會比擇時操作還要好。但因為波動相當劇烈,需要能夠忍受40%的最大回撤風險。經過實測,我寧可選擇有停損,最大回徹縮小到20%,但獲利減半的擇時策略。

建議交易人可申請2~3個交易帳戶,Interactive Brokers一人可以申請多個帳戶,並整合在一個介面。不同的交易策略要在不同帳戶中執行,這樣的好處是可以保持交易邏輯的清晰與方便計算交易績效數據。日後可以比較策略之間的差異。交易帳戶依照策略的成熟度、信心程度注資。新策略仍在實驗階段、風險較大的注資少,成熟穩定的策略注資多。IB提供的交易報告可以每個帳號分開計算,也可以全部整合在一起。對我來說相當實用。

Practice 刻意練習

80年代有個著名的海龜交易團隊,其創辦人Richard Dennis與友人進行了一場真人實驗,要驗證成功的交易人是否可以透過訓練養成? 實驗中發現,即使將交易方法公佈,並非所有人都能穩定執行。目前此交易法則在網路上很容易查到,且已經失效,但仍為一個相當有趣的案例。有興趣的人可以閱讀此篇:投資界的神話 – Turtle Traders。既然交易方式相同,為何有人能成功,有人卻失敗呢?

刻意練習與「減肥」這件事情很像,知道如何減肥的人不見得就能瘦身,你需要重新適應新的飲食與活動習慣,看自己是否做得來。減肥本來就違反人性,且會造成壓力,往往需要設定規範,讓自己有依循的方法。所以成功減肥需要自我領導與管理。領導是做正確的事,管理是正確的做事。除了知道方法,還要訓練意志,內化成習慣。透過自我認識,在眾多方法中找到適合自己且易於維持的方式。在海龜交易團隊中,因為其交易策略的特性是勝率低+報酬高,有些人無法適應連續數月的虧損而失去信心,內心逐漸改變執行的策略,到後來已經與原來的交易策略不同。

交易贏家需要「刻意練習」的有三個層面:交易面、策略面與心理面。交易面是對交易策略的執行完整度,包含紀律的遵守、主觀判斷的熟練。策略面是指優化交易的”Learn, Build, Measure”循環。心理面是贏家心理素質的養成。顯然Richard Dennis在實驗中只進行了交易面的訓練。《紀律的交易者》一書的作者指出,”成功的交易,80%靠心理,20%靠技巧。你的技術面與基本面知識可能平庸無奇,但善於控制心理面就會賺錢”。交易市場的研究是行為金融學,心理素質對交易成敗影響十分重大。所以廣義上來解釋「刻意練習」,更多是指心理面的情緒控制練習。成功的交易心態並非天性,而是需要學習若干心理技巧才能掌握。以下為幾個常見的金融行為偏差,可以了解自己可能犯的錯誤,並且提早去避開它:

- 錨定偏見(Anchoring Bias) – 指對最初的看法或經驗造成對後來資訊的評量標準。例如股價原本$100,一個月後跌到$50你會覺得非常便宜而想要買入。對之前飆漲過的股票,認為下次多頭也會飆漲。

- 損失厭惡(Loss Aversion) – 指對虧損的厭惡感,甚至會令人想推卸責任或掩蓋事實。例如當你持有一檔股票,虧損時,感覺只要不賣就不算虧損。當價格終於回到成本時,就立刻想要賣掉。

- 風險趨避(Risk Aversion) – 指對於有風險、不確定性的事情想盡量避免。根據研究,討厭風險這個特徵在面對獲利時更顯著,當一個股票大漲30%,會感受到風險增加,導致獲利時太早賣。

- 撿便宜 – 指因錨定偏見產生的機會感。當一個股票大跌30%時,會感受到機會來臨,安心於擴大風險承受。對於買到比別人便宜的價格感到開心。這些交易人樂於尋找抄底與搶反彈的機會。

- 虧損弭平 – 指對自己的虧損無法坦然接受,會以更激烈的手段,承擔更大的風險,來試圖賺回來。

- 羊群效應(Herd Mentality) – 指投資人會盲從、跟隨其他令人信賴的人做交易。例如在Elon Musk在Twitter上說持有狗狗幣之後,引發許多人盲從一起買。

- 賭徒謬誤(Gambler’s Fallacy) – 指根據以前一系列事件,認為會影響下一個隨機事件的發生率,例如在輪盤遊戲中,若連續出現27次黑色,賭徒偏向賭下次開紅色。但實際上每個事件都是獨立的。

- 控制的錯覺(Illusion of Control) – 指人們高估自己控制事件的能力,深信自己對股市或股價的預測才是對的。例如你研究一檔股票的基本面越深,就越相信自己的判斷,勝過股價的走勢。當股價大跌,會認為是市場過度反應,並向下攤平。越聰明、曾經賺越多錢越容易發生控制的錯覺。

- 過度交易 – 指交易頻率過高,超過交易策略的設計,總是擔心錯過行情(Fear Of Missing Out)。在該遠離市場時,不懂得節制。

- 更多的金融行為可參考閱讀:行為經濟學是什麼?10個常見的行為金融偏誤分析

相反的,贏家思維則可強化投資策略,其中包含:

- 保持客觀 – 要客觀傾聽市場的聲音,與市場產生共鳴。避免使用理論或先入為主的觀念,套用在市場。市場永遠是對的! Trade what you see!

- 等待 – 在沒有交易訊號時,學習等待。承認大部分時候,我們都看不懂市場的行為。

- 承認錯誤 – 事前定義一筆交易的失敗標準,主動管理失敗的交易。市場不在意你的部位,只有自己能控制虧損的幅度。不要期待市場改變,要順應市場的行為。不要成為被動投資人。

- 果決 – 訊號產生時,果斷執行!

- 堅持 – 對於長期有效的策略、交易的紀律、學習技巧等等,要堅持。不要因為短期的交易失敗而輕易更改。

- 乘勝追擊 – 在做對時,放大本金部位,練習增加自己對風險的容忍度。

這些看似簡單,但要內化成習慣真的很難。Mark Minervini的《超級績效2》一書最後一章-頂尖交易者的心態中,邀請了一位發展教練-傑瑞克.羅賓斯(Jairek Robbins)一起探討了心理面的練習,內容相當精采。其中最重要的部分為:

- Mental Rehearsal – 透過心理預演,想像自己希望看見的完美交易,也預想市場朝預期相反進行,你嚴格停損,並接受這只是計畫的一部分。想像你克服追價的誘惑,即使後來股價持續飆漲,也不會後悔。每天交易前,心理上都預演可能碰到的情況

- 把注意力集中在執行正確的步驟,如果當下執行好,結果自然就會好

- 回顧自己正確與錯誤的交易可以強化紀律與規則,問自己: “我作對什麼? 做錯什麼?今天如何改進自己的交易”

- 交易者有40%的行為屬於習慣而不是深思熟慮的結果,每個習慣都有觸發因子、程序與報償。要辨識自己負面的交易習慣

- 讓自己保持正面思考。當自己犯錯、虧損,問”我該如何改進?”這樣有建設性的問題

- 涉獵者遇到瓶頸就會改變方式,精通者會繼續練習累積經驗,直到真正精通。人們常低估要花多少精神將科學與心理知識吸收整合而太早放棄

成功,就是要快速砍掉重練

創業家兄弟曾經如此比喻創業 – “就像籃子裡裝了100顆球,只有一個紅色(成功),其他都是黑色(失敗)”。而他們的工作就將錯誤,快速打掉重練。學習交易,意外地跟創業的許多理論相似。一個要能從傑出到卓越的交易人,勢必樂於改變、不斷升級,快速迭代。而其學習方式就是驗證式學習。成功不是奇蹟似的發生,而是一點一滴的累積。